Austerität

| Teil einer Serie über ⓘ |

| Wirtschaft |

|---|

|

|

|

| Teil der Reihe Politik ⓘ |

| Politik |

|---|

|

| Teil einer Serie über ⓘ |

| Finanzen |

|---|

|

|

|

| Teil einer Serie über ⓘ |

| Buchhaltung |

|---|

|

|

| Teil der Reihe Politik über ⓘ |

| Neoliberalismus |

|---|

|

|

| Teil einer Serie über ⓘ |

| Kapitalismus |

|---|

|

|

Sparsamkeit ist eine Reihe politischer und wirtschaftlicher Maßnahmen, die darauf abzielen, das Haushaltsdefizit der Regierung durch Ausgabenkürzungen, Steuererhöhungen oder eine Kombination aus beidem zu verringern. Es gibt drei Hauptarten von Sparmaßnahmen: höhere Steuern zur Finanzierung der Ausgaben, Steuererhöhungen bei gleichzeitigen Ausgabenkürzungen und niedrigere Steuern bei geringeren Staatsausgaben. Sparmaßnahmen werden häufig von Regierungen ergriffen, die Schwierigkeiten haben, Kredite aufzunehmen oder ihren bestehenden Verpflichtungen zur Rückzahlung von Darlehen nachzukommen. Mit diesen Maßnahmen soll das Haushaltsdefizit verringert werden, indem die Staatseinnahmen näher an die Ausgaben herangeführt werden. Befürworter dieser Maßnahmen führen an, dass dadurch der Umfang der erforderlichen Kreditaufnahme verringert wird und die Regierung gegenüber Gläubigern und Rating-Agenturen ihre Haushaltsdisziplin unter Beweis stellen kann, wodurch die Kreditaufnahme erleichtert und verbilligt wird. ⓘ

In den meisten makroökonomischen Modellen führen Sparmaßnahmen, die die Staatsausgaben reduzieren, kurzfristig zu einem Anstieg der Arbeitslosigkeit. Dieser Beschäftigungsabbau findet in der Regel direkt im öffentlichen Sektor und indirekt im privaten Sektor statt. Wenn die Sparpolitik durch Steuererhöhungen umgesetzt wird, kann dies den Konsum verringern, da das verfügbare Einkommen der Haushalte sinkt. Geringere Staatsausgaben können das BIP-Wachstum auf kurze Sicht verringern, da die Staatsausgaben selbst eine Komponente des BIP sind. Längerfristig können reduzierte Staatsausgaben das BIP-Wachstum verringern, wenn z. B. durch Kürzungen der Bildungsausgaben die Arbeitskräfte eines Landes weniger in der Lage sind, hochqualifizierte Tätigkeiten auszuüben, oder wenn Kürzungen bei den Infrastrukturinvestitionen den Unternehmen höhere Kosten auferlegen, als sie durch niedrigere Steuern einsparen. In beiden Fällen, wenn geringere Staatsausgaben zu einem geringeren BIP-Wachstum führen, kann Sparen zu einer höheren Schuldenquote führen als die Alternative, dass die Regierung ein höheres Haushaltsdefizit ausweist. Nach der Großen Rezession führten die Sparmaßnahmen in vielen europäischen Ländern zu steigender Arbeitslosigkeit und einem langsameren BIP-Wachstum. Das Ergebnis war ein Anstieg der Schulden im Verhältnis zum BIP, obwohl die Haushaltsdefizite gesenkt wurden. ⓘ

Theoretisch können Sparmaßnahmen in einigen Fällen, insbesondere bei einer geringen Produktionslücke, den gegenteiligen Effekt haben und das Wirtschaftswachstum ankurbeln. Wenn beispielsweise eine Wirtschaft an oder nahe der Kapazitätsgrenze arbeitet, können höhere kurzfristige Defizitausgaben (Anreize) zu einem Anstieg der Zinssätze führen, was einen Rückgang der privaten Investitionen zur Folge hat, was wiederum das Wirtschaftswachstum verringert. Bei Überkapazitäten können die Konjunkturmaßnahmen zu einem Anstieg von Beschäftigung und Produktion führen. Alberto Alesina, Carlo Favero und Francesco Giavazzi argumentieren, dass Sparmaßnahmen expansiv sein können, wenn die staatlichen Ausgabenkürzungen durch einen größeren Anstieg der Gesamtnachfrage (privater Verbrauch, private Investitionen und Exporte) ausgeglichen werden. ⓘ

Austerität (von griechisch αὐστηρότης austērótēs, deutsch ‚Herbheit, Ernst, Strenge‘) bedeutet „Disziplin“, „Entbehrung“ oder „Sparsamkeit“. Der Begriff wird vor allem in ökonomischen Zusammenhängen gebraucht und ist eine Bezeichnung für eine strenge staatliche Haushaltspolitik, die einen ausgeglichenen Staatshaushalt und eine Verringerung der Staatsschulden (Austeritätspolitik, restriktive Fiskalpolitik, Sparpolitik) anstrebt. Als Austeritätsmaßnahmen werden Haushaltskürzungen und Steuererhöhungen in Zeiten schlechter wirtschaftlicher Entwicklung definiert. ⓘ

Rechtfertigungen

Sparmaßnahmen werden in der Regel ergriffen, wenn die Gefahr besteht, dass eine Regierung ihren Schuldenverpflichtungen nicht nachkommen kann. Dies kann der Fall sein, wenn eine Regierung Kredite in Währungen aufgenommen hat, zu deren Ausgabe sie nicht berechtigt ist, z. B. ein südamerikanisches Land, das Kredite in US-Dollar aufnimmt. Dies kann auch der Fall sein, wenn ein Land die Währung einer unabhängigen Zentralbank verwendet, der es rechtlich untersagt ist, Staatsanleihen zu kaufen, z. B. in der Eurozone. ⓘ

In einer solchen Situation können Banken und Investoren das Vertrauen in die Zahlungsfähigkeit oder -bereitschaft einer Regierung verlieren und sich entweder weigern, bestehende Schulden zu verlängern, oder extrem hohe Zinsen verlangen. Internationale Finanzinstitutionen wie der Internationale Währungsfonds (IWF) können im Rahmen von Strukturanpassungsprogrammen Sparmaßnahmen verlangen, wenn sie als Kreditgeber der letzten Instanz auftreten. ⓘ

Sparmaßnahmen können auch für die wohlhabenderen Gläubiger attraktiv sein, die eine niedrige Inflation und eine höhere Wahrscheinlichkeit der Rückzahlung ihrer Staatsanleihen durch weniger verschwenderische Regierungen bevorzugen. In jüngerer Zeit wurde Austerität verfolgt, nachdem sich Regierungen durch die Übernahme privater Schulden nach Bankenkrisen hoch verschuldet hatten. (Dies geschah, nachdem Irland während der europäischen Schuldenkrise die Schulden seines privaten Bankensektors übernommen hatte. Diese Rettung des privaten Sektors führte zu der Forderung, die Verschwendungssucht des öffentlichen Sektors einzuschränken.) ⓘ

Mark Blyth zufolge entstand das Konzept der Sparsamkeit im 20. Jahrhundert, als große Staaten beträchtliche Haushalte aufstellten. Die Theorien und Vorstellungen über die Rolle des Staates und der kapitalistischen Märkte, die der Austerität zugrunde liegen, sind jedoch nach Blyths Ansicht seit dem 17. Die Austerität beruht auf der liberalen Wirtschaftslehre, die den Staat und die Staatsverschuldung als äußerst problematisch ansieht. Blyth führt den Austeritätsdiskurs auf John Lockes Theorie des Privateigentums und die daraus abgeleitete Theorie des Staates, David Humes Ideen über Geld und die Tugend der Kaufleute sowie Adam Smiths Theorien über Wirtschaftswachstum und Steuern zurück. Auf der Grundlage klassischer liberaler Ideen entstand im 20. Jahrhundert die Austeritätspolitik als Doktrin des Neoliberalismus. ⓘ

Der Wirtschaftswissenschaftler David M. Kotz vertritt die Auffassung, dass die Einführung von Sparmaßnahmen nach der Finanzkrise 2007-2008 ein Versuch war, das neoliberale kapitalistische Modell zu erhalten. ⓘ

Theoretische Überlegungen

In den 1930er Jahren, während der Großen Depression, gewannen die Anti-Austeritäts-Argumente an Bedeutung. John Maynard Keynes wurde zu einem bekannten Anti-Austeritäts-Ökonomen, der argumentierte, dass "der Boom, nicht der Einbruch, der richtige Zeitpunkt für Sparmaßnahmen im Finanzministerium ist". ⓘ

Zeitgenössische keynesianische Ökonomen argumentieren, dass Haushaltsdefizite angemessen sind, wenn sich eine Wirtschaft in einer Rezession befindet, um die Arbeitslosigkeit zu verringern und das BIP-Wachstum anzukurbeln. Paul Krugman zufolge ist eine Regierung nicht mit einem Haushalt vergleichbar, so dass Kürzungen der Staatsausgaben in Zeiten des wirtschaftlichen Abschwungs die Krise verschlimmern. ⓘ

In einer Volkswirtschaft sind die Ausgaben des einen das Einkommen des anderen. Mit anderen Worten: Wenn jeder versucht, seine Ausgaben zu reduzieren, kann die Wirtschaft in dem gefangen sein, was Ökonomen das Paradoxon der Sparsamkeit nennen, und die Rezession verschlimmern, wenn das BIP sinkt. In der Vergangenheit wurde dies durch die Förderung des Konsums auf der Grundlage von Schulden ausgeglichen, aber nach der Krise von 2008 scheint dies eine immer weniger praktikable Option für eine nachhaltige Wirtschaft zu sein. ⓘ

Krugman argumentiert, dass der Staat mehr ausgeben sollte, um den Rückgang der privaten Ausgaben auszugleichen, wenn der private Sektor nicht in der Lage oder nicht willens ist, in einem Umfang zu konsumieren, der das BIP und die Beschäftigung ausreichend erhöht. Die keynesianische Theorie wird für die Boomjahre nach dem Krieg und vor den 1970er Jahren verantwortlich gemacht, als die Investitionen des öffentlichen Sektors in ganz Europa am höchsten waren, was teilweise durch den Marshallplan gefördert wurde. ⓘ

Eine wichtige Komponente der Wirtschaftsleistung sind die Unternehmensinvestitionen, aber es gibt keinen Grund zu erwarten, dass sie sich bei voller Auslastung der Ressourcen der Wirtschaft stabilisieren. Hohe Unternehmensgewinne führen nicht unbedingt zu einem höheren Wirtschaftswachstum. (Wenn Unternehmen und Banken davon abgehalten werden, das angesammelte Kapital auszugeben, z. B. durch Steuern auf die Rückführung von Gewinnen aus Steueroasen in Übersee und Zinsen auf überschüssige Rücklagen, die an Banken gezahlt werden, können höhere Gewinne zu einem geringeren Wachstum führen). ⓘ

Die Ökonomen Kenneth Rogoff und Carmen Reinhart schrieben im April 2013: "Austerität funktioniert selten ohne strukturelle Reformen - zum Beispiel Änderungen bei Steuern, Vorschriften und Arbeitsmarktpolitik - und kann, wenn sie schlecht konzipiert ist, die Armen und die Mittelschicht unverhältnismäßig stark treffen. Wir haben stets dazu geraten, die fiskalischen Anreize nicht zu schnell zurückzunehmen - eine Position, die sich mit der der meisten Mainstream-Ökonomen deckt." ⓘ

Um die US-Wirtschaft anzukurbeln, befürworteten sie (Rogoff und Reinhart) eine Reduzierung der Hypothekarkapitalien für "unter Wasser stehende Häuser" - also für diejenigen, deren negatives Eigenkapital (der Wert der Immobilie ist geringer als die Hypothekarkapitalien) zu einem stagnierenden Immobilienmarkt führen kann, ohne dass eine realistische Möglichkeit besteht, private Schulden abzubauen. ⓘ

Multiplikatoreffekte

Im Oktober 2012 gab der IWF bekannt, dass seine Prognosen für Länder, die Sparprogramme durchgeführt haben, durchweg zu optimistisch waren, was darauf hindeutet, dass Steuererhöhungen und Ausgabenkürzungen mehr Schaden angerichtet haben als erwartet und dass Länder, die fiskalische Anreize umgesetzt haben, wie Deutschland und Österreich, besser abgeschnitten haben als erwartet. ⓘ

Der IWF berichtet, dass dies auf fiskalische Multiplikatoren zurückzuführen ist, die erheblich größer sind als erwartet: So schätzt der IWF, dass die fiskalischen Multiplikatoren auf der Grundlage von Daten aus 28 Ländern zwischen 0,9 und 1,7 liegen. Mit anderen Worten: Eine Haushaltskonsolidierung um 1 % des BIP (d. h. Sparmaßnahmen) würde das BIP um 0,9 % bis 1,7 % verringern und damit der Wirtschaft weitaus mehr Schaden zufügen als die in den IWF-Prognosen geschätzten 0,5. ⓘ

In vielen Ländern ist wenig über die Größe der Multiplikatoren bekannt, da die Datenverfügbarkeit den Spielraum für empirische Untersuchungen begrenzt. ⓘ

Für diese Länder schlagen Nicoletta Batini, Luc Eyraud und Anke Weber eine einfache Methode - den so genannten "Bucket Approach" - vor, um zu vernünftigen Multiplikatorschätzungen zu gelangen. Bei diesem Ansatz werden die Länder auf der Grundlage ihrer Merkmale in Gruppen (oder "Buckets") mit ähnlichen Multiplikatorwerten eingeteilt, wobei die Auswirkungen (einiger) vorübergehender Faktoren wie der Konjunkturlage berücksichtigt werden. ⓘ

Unterschiedliche Steuer- und Ausgabenentscheidungen gleicher Größenordnung haben unterschiedliche wirtschaftliche Auswirkungen: So schätzt das U.S. Congressional Budget Office, dass die Lohnsummensteuer (die von allen Lohnempfängern erhoben wird) einen höheren Multiplikator (Auswirkung auf das BIP) hat als die Einkommenssteuer (die vor allem von wohlhabenderen Arbeitnehmern erhoben wird). Mit anderen Worten: Eine Anhebung der Lohnsummensteuer um 1 Dollar als Teil einer Sparstrategie würde die Wirtschaft stärker bremsen als eine Anhebung der Einkommenssteuer um 1 Dollar, was zu einem geringeren Netto-Defizitabbau führen würde. ⓘ

Theoretisch würde es die Wirtschaft ankurbeln und das Defizit verringern, wenn die Lohnsummensteuer gesenkt und die Einkommenssteuer in gleichem Maße angehoben würde. ⓘ

Crowding in oder out

Der Begriff "crowding out" bezieht sich auf das Ausmaß, in dem ein Anstieg des Haushaltsdefizits die Ausgaben im privaten Sektor ausgleicht. Die Ökonomin Laura D'Andrea Tyson schrieb im Juni 2012: "Eine Erhöhung des Defizits an sich, entweder in Form einer Erhöhung der Staatsausgaben oder einer Steuersenkung, führt zu einem Anstieg der Nachfrage". Wie sich dies auf Produktion, Beschäftigung und Wachstum auswirkt, hängt davon ab, was mit den Zinssätzen geschieht: Wenn die Wirtschaft nahezu ausgelastet ist, führt die staatliche Kreditaufnahme zur Finanzierung eines höheren Defizits zu einem Anstieg der Zinssätze, und höhere Zinssätze reduzieren oder verdrängen private Investitionen, was das Wachstum verringert. Diese Theorie erklärt, warum große und anhaltende Staatsdefizite das Wachstum belasten: Sie verringern die Kapitalbildung. Dieses Argument beruht jedoch darauf, wie sich Staatsdefizite auf die Zinssätze auswirken, und das Verhältnis zwischen Staatsdefiziten und Zinssätzen ist unterschiedlich. ⓘ

Bei beträchtlichen Überkapazitäten führt eine höhere staatliche Kreditaufnahme zur Finanzierung eines höheren Defizits nicht zu höheren Zinssätzen und verdrängt keine privaten Investitionen. Stattdessen wirkt sich die höhere Nachfrage, die sich aus der Erhöhung des Defizits ergibt, direkt auf Beschäftigung und Produktion aus. Der sich daraus ergebende Anstieg des Einkommens und der Wirtschaftstätigkeit ermutigt wiederum zusätzliche private Ausgaben. ⓘ

Einige argumentieren, dass das "Crowding-in"-Modell eine geeignete Lösung für die derzeitigen wirtschaftlichen Bedingungen ist. ⓘ

Staatlicher Haushaltssaldo als sektorale Komponente

Dem Wirtschaftswissenschaftler Martin Wolf zufolge stiegen die Haushaltsdefizite in den USA und in vielen Ländern der Eurozone nach der Krise von 2008 rapide an, da sich der Privatsektor stark zurückzog und die Kapitalbilanzüberschüsse anhielten. ⓘ

Politische Entscheidungen hatten mit diesem Defizitanstieg wenig zu tun. Dies macht Sparmaßnahmen kontraproduktiv. Wolf erläuterte, dass der öffentliche Haushaltssaldo neben dem ausländischen Finanzsektor (Kapitalbilanz) und dem privaten Finanzsektor einer der drei wichtigsten finanziellen Sektorsalden in der Wirtschaft eines Landes ist. ⓘ

Per Definition muss die Summe der Überschüsse oder Defizite in diesen drei Sektoren gleich Null sein. In den USA und in vielen Ländern der Eurozone mit Ausnahme von Deutschland besteht ein ausländischer Finanzüberschuss, da Kapital (netto) importiert wird, um das Handelsdefizit zu finanzieren. Außerdem gibt es einen Finanzüberschuss des privaten Sektors, weil die Ersparnisse der privaten Haushalte die Investitionen der Unternehmen übersteigen. ⓘ

Definitionsgemäß muss ein staatliches Haushaltsdefizit bestehen, damit sich alle drei auf Null saldieren: So betrug das Haushaltsdefizit der USA im Jahr 2011 etwa 10 % des BIP (davon 8,6 % des BIP auf Bundesebene), wodurch ein ausländischer Finanzüberschuss von 4 % des BIP und ein Überschuss des Privatsektors von 6 % des BIP ausgeglichen wurden. ⓘ

Wolf erklärte im Juli 2012, dass die plötzliche Verschiebung des Privatsektors vom Defizit zum Überschuss die US-Staatsbilanz ins Defizit zwang: "Die Finanzbilanz des Privatsektors hat sich zwischen dem dritten Quartal 2007 und dem zweiten Quartal 2009 um die fast unglaubliche Summe von 11,2 Prozent des Bruttoinlandsprodukts in Richtung Überschuss verschoben, als das Finanzdefizit der US-Regierung (Bund und Länder) seinen Höhepunkt erreichte.... Der Zusammenbruch des massiven Haushaltsdefizits zwischen 2007 und 2009 lässt sich nicht durch fiskalpolitische Veränderungen erklären, denn es gab keine nennenswerten Veränderungen. Der Zusammenbruch erklärt sich aus der massiven Verschiebung des Privatsektors vom Finanzdefizit in den Überschuss oder, mit anderen Worten, vom Boom zum Bust." ⓘ

Wolf schrieb auch, dass mehrere europäische Volkswirtschaften mit dem gleichen Szenario konfrontiert sind und dass ein Mangel an Defizitausgaben wahrscheinlich zu einer Depression geführt hätte. Er argumentierte, dass eine Depression des privaten Sektors (dargestellt durch die Überschüsse des privaten und ausländischen Sektors) durch die Defizitausgaben der Regierung "eingedämmt" wurde. ⓘ

Der Wirtschaftswissenschaftler Paul Krugman erläuterte im Dezember 2011 auch die Ursachen für die beträchtliche Verschiebung vom Defizit des Privatsektors zum Überschuss in den USA: "Diese enorme Verschiebung in den Überschuss spiegelt das Ende der Immobilienblase, einen starken Anstieg der Ersparnisse der Haushalte und einen Einbruch der Unternehmensinvestitionen aufgrund fehlender Kunden wider." ⓘ

Ein Grund, warum Sparmaßnahmen in einem Abschwung kontraproduktiv sein können, ist der erhebliche finanzielle Überschuss des privaten Sektors, bei dem die Ersparnisse der Verbraucher von den Unternehmen nicht vollständig investiert werden. In einer gesunden Wirtschaft werden die Ersparnisse des privaten Sektors, die von den Verbrauchern in das Bankensystem eingezahlt werden, von den Unternehmen ausgeliehen und investiert. Wenn jedoch die Verbraucher ihre Ersparnisse erhöht haben, die Unternehmen das Geld aber nicht investieren, entsteht ein Überschuss. ⓘ

Die Unternehmensinvestitionen sind eine der wichtigsten Komponenten des BIP. So ging zum Beispiel ein Finanzdefizit des privaten Sektors in den USA von 2004 bis 2008 in einen großen Überschuss der Ersparnisse gegenüber den Investitionen über, der Anfang 2009 über 1 Billion Dollar betrug und bis September 2012 bei über 800 Milliarden Dollar blieb. Ein Teil dieses Investitionsrückgangs hing mit dem Immobilienmarkt zusammen, der eine wichtige Komponente der Investitionen darstellt. Dieser Überschuss erklärt, warum selbst beträchtliche staatliche Defizitausgaben nicht zu einem Anstieg der Zinssätze führen (weil Unternehmen immer noch Zugang zu reichlich Ersparnissen haben, wenn sie sich entscheiden, diese zu leihen und zu investieren, so dass die Zinssätze nicht in die Höhe getrieben werden) und wie die Maßnahmen der Federal Reserve zur Erhöhung der Geldmenge nicht zu Inflation führen (weil die Wirtschaft mit Ersparnissen überschwemmt wird, die nirgendwo hin können). ⓘ

Der Wirtschaftswissenschaftler Richard Koo beschrieb im Dezember 2011 ähnliche Auswirkungen für mehrere Volkswirtschaften der entwickelten Welt: "Heute durchlaufen die privaten Sektoren in den USA, Großbritannien, Spanien und Irland (aber nicht Griechenland) trotz rekordniedriger Zinssätze einen massiven Schuldenabbau (Schuldenabbau statt Ausgaben). Das bedeutet, dass sich diese Länder alle in ernsthaften Bilanzrezessionen befinden. Auch der private Sektor in Japan und Deutschland nimmt keine Kredite auf. Da die Kreditnehmer verschwinden und die Banken bei der Kreditvergabe zurückhaltend sind, ist es kein Wunder, dass es den Industrieländern nach fast drei Jahren rekordniedriger Zinssätze und massiver Liquiditätsspritzen immer noch so schlecht geht. Die Kapitalflussdaten für die USA zeigen, dass der private Sektor seit dem Platzen der Immobilienblase im Jahr 2007 eine massive Verlagerung von der Kreditaufnahme zum Sparen vollzogen hat. Die Verschiebung für den Privatsektor insgesamt entspricht über 9 Prozent des US-BIP in einer Zeit, in der die Zinssätze bei Null liegen. Darüber hinaus übersteigt dieser Anstieg der Ersparnisse des Privatsektors den Anstieg der staatlichen Kreditaufnahme (5,8 Prozent des BIP), was darauf hindeutet, dass der Staat nicht genug tut, um den Schuldenabbau im Privatsektor auszugleichen." ⓘ

Rahmung der Debatte über Sparmaßnahmen

Viele Wissenschaftler haben argumentiert, dass die Art und Weise, wie die Debatte über Sparmaßnahmen geführt wird, einen großen Einfluss auf die öffentliche Meinung über Sparmaßnahmen hat und darauf, wie die Öffentlichkeit die Makroökonomie als Ganzes versteht. Wren-Lewis prägte beispielsweise den Begriff "Mediamakro", der sich auf "die Rolle der Medien bei der Reproduktion besonders ätzender Formen des wirtschaftlichen Analphabetentums bezieht, wofür die Vorstellung, dass Defizite ipso facto 'schlecht' sind, ein starkes Beispiel ist." Dies kann so weit gehen, dass Ökonomen gänzlich ignoriert werden; es manifestiert sich jedoch oft als ein Antrieb, bei dem eine Minderheit von Ökonomen, deren Ideen über Austerität gründlich entlarvt wurden, in den Vordergrund gedrängt werden, um die öffentliche Politik zu rechtfertigen, wie im Fall von Alberto Alesina (2009), dessen Pro-Austeritäts-Arbeiten "von Ökonomen wie dem IWF und dem Centre for Budget and Policy Priorities (CBPP) gründlich entlarvt wurden." Andere Anti-Austeritäts-Ökonomen wie Seymour haben argumentiert, dass die Debatte als eine soziale und Klassenbewegung betrachtet und ihre Auswirkungen dementsprechend beurteilt werden müssen, da das Hauptziel in der Staatsführung gesehen wird. ⓘ

Darüber hinaus haben Kritiker wie Major hervorgehoben, wie die OECD und die mit ihr verbundenen internationalen Finanzorganisationen die Debatte gestaltet haben, um die Sparpolitik zu fördern, z. B. mit dem Konzept der "lohngetriebenen Inflation", das die Rolle der Profite privater Unternehmen ignoriert und versucht, die Inflation auf zu hohe Löhne zurückzuführen. Laienhaft ausgedrückt: Wenn ein Laib Brot im Jahr 2014 1 Pfund kostet und der Mindest-/Durchschnittslohn ebenfalls steigt, stellen die Unternehmen fest, dass sie mehr verdienen können, wenn sie denselben Laib Brot für 1,20 Pfund verkaufen, was zu einer Inflation führt, die die Währung abwertet; die OECD hat sich dafür entschieden, die Löhne als Ursache zu betrachten und nicht das Gewinnstreben der Unternehmen. Die OECD hat sich dafür entschieden, die Löhne als Ursache zu betrachten und nicht die Unternehmen, die nach Gewinn streben. Damit wird der Schwerpunkt auf das "Gleichgewicht der Finanzen" gelegt und die Rolle privater Interessen ignoriert, die völlig vermeidbar sind, aber zur Rechtfertigung von Sparmaßnahmen und der Übertragung von Schulden auf die Arbeiterklasse verwendet werden, was stark an die diskreditierte Theorie der "trickle down economics" anknüpft. Wenn die Debatte auf diese Weise geführt wird und das Gleichgewicht zwischen Anleihen, Steuern, Zinssätzen und Inflation, das die Regierung manipulieren und kontrollieren kann, außer Acht gelassen wird, führt dies zu falschen Behauptungen und einer stark vereinfachten Wirtschaftslehre, bei der ein Haushaltsbudget mit einer Volkswirtschaft gleichgesetzt wird - eine völlig falsche Gleichsetzung. ⓘ

Empirische Überlegungen

Laut einer Studie aus dem Jahr 2020 erhöht Austerität das Risiko eines Zahlungsausfalls in Situationen mit schwerem Haushaltsstress, verringert aber das Risiko eines Zahlungsausfalls in Situationen mit geringem Haushaltsstress. ⓘ

Europa

Ein typisches Ziel der Sparmaßnahmen ist es, das jährliche Haushaltsdefizit zu verringern, ohne das Wachstum zu beeinträchtigen. Im Laufe der Zeit kann dies zu einer Verringerung der Gesamtschuldenlast führen, die häufig als Verhältnis der öffentlichen Schulden zum BIP gemessen wird. ⓘ

Eurozone

Während der europäischen Schuldenkrise leiteten viele Länder Sparprogramme ein und verringerten ihre Haushaltsdefizite im Verhältnis zum BIP von 2010 bis 2011. ⓘ

Nach Angaben des CIA World Factbook verringerte Griechenland sein Haushaltsdefizit von 10,4 % des BIP im Jahr 2010 auf 9,6 % im Jahr 2011. Auch Island, Italien, Irland, Portugal, Frankreich und Spanien verringerten ihr Haushaltsdefizit von 2010 bis 2011 im Verhältnis zum BIP, doch die Sparpolitik der Eurozone zielt nicht nur auf die Verringerung der Haushaltsdefizite ab. Das Ziel der wirtschaftlichen Konsolidierung beeinflusst die zukünftige Entwicklung des europäischen Sozialmodells. ⓘ

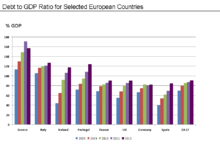

Mit Ausnahme von Deutschland hat sich die öffentliche Verschuldung in Relation zum BIP in jedem dieser Länder von 2010 auf 2011 erhöht, wie die Grafik rechts zeigt. Die öffentliche Schuldenquote Griechenlands stieg von 143 % im Jahr 2010 auf 165 % im Jahr 2011. Dies deutet darauf hin, dass das BIP-Wachstum trotz sinkender Haushaltsdefizite nicht ausreichte, um einen Rückgang der Schuldenquote dieser Länder in diesem Zeitraum zu unterstützen. ⓘ

Eurostat meldete, dass die Gesamtschuldenquote für die EA17 im Jahr 2008 70,1%, 2009 80,0%, 2010 85,4%, 2011 87,3% und 2012 90,6% betrug. Darüber hinaus ging das reale BIP in der EZ17 von Q4 2011 bis Q1 2013 sechs Quartale in Folge zurück. ⓘ

Die Arbeitslosigkeit ist eine weitere Variable, die bei der Bewertung von Sparmaßnahmen berücksichtigt wird. Dem CIA World Factbook zufolge sind die Arbeitslosenquoten in Spanien, Griechenland, Irland, Portugal und dem Vereinigten Königreich von 2010 auf 2011 gestiegen. In Frankreich und Italien gab es keine nennenswerten Veränderungen, während die Arbeitslosenquote in Deutschland und Island zurückging. Eurostat meldete, dass die Arbeitslosenquote in der Eurozone im März 2013 mit 12,1 % ein Rekordniveau erreichte, gegenüber 11,6 % im September 2012 und 10,3 % im Jahr 2011. Die Arbeitslosigkeit ist je nach Land sehr unterschiedlich. ⓘ

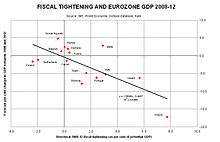

Der Wirtschaftswissenschaftler Martin Wolf analysierte die Beziehung zwischen dem kumulierten BIP-Wachstum in den Jahren 2008 bis 2012 und dem Gesamtrückgang der Haushaltsdefizite aufgrund der Sparpolitik in mehreren europäischen Ländern im April 2012 (siehe Grafik rechts). Er kam zu folgendem Schluss: "Alles in allem gibt es hier keinen Beweis dafür, dass große fiskalische Kontraktionen Haushaltsdefizitreduzierungen Vorteile für das Vertrauen und das Wachstum bringen, die die direkten Effekte der Kontraktionen ausgleichen. Sie bewirken genau das, was man erwarten würde: kleine Kontraktionen führen zu Rezessionen und große Kontraktionen zu Depressionen". ⓘ

Veränderungen der Haushaltssalden (Defizite oder Überschüsse) erklärten etwa 53 % der Veränderung des BIP, so die Gleichung, die aus den in seiner Analyse verwendeten IWF-Daten abgeleitet wurde. ⓘ

In ähnlicher Weise analysierte der Wirtschaftswissenschaftler Paul Krugman im April 2012 die Beziehung zwischen dem BIP und der Verringerung der Haushaltsdefizite für mehrere europäische Länder und kam zu dem Schluss, dass die Sparmaßnahmen das Wachstum verlangsamen. Er schrieb: "Dies bedeutet auch, dass 1 Euro an Sparmaßnahmen nur etwa 0,4 Euro an reduziertem Defizit einbringt, selbst auf kurze Sicht. Kein Wunder also, dass das ganze Sparprogramm in eine Katastrophe mündet." ⓘ

Griechenland

Die griechische Staatsschuldenkrise brachte ein Paket von Sparmaßnahmen mit sich, das von der EU und dem IWF vor allem im Zusammenhang mit den drei aufeinanderfolgenden Rettungsaktionen, die das Land von 2010 bis 2018 über sich ergehen lassen musste, geschnürt wurde; es stieß in der griechischen Öffentlichkeit auf große Wut und führte zu Aufständen und sozialen Unruhen. Am 27. Juni 2011 begannen die Gewerkschaftsorganisationen im Vorfeld einer Parlamentsabstimmung über das Sparpaket einen 48-stündigen Streik, den ersten Streik dieser Art seit 1974. ⓘ

In ganz Griechenland wurden Massendemonstrationen organisiert, um die Abgeordneten unter Druck zu setzen, gegen das Paket zu stimmen. Das zweite Sparpaket wurde am 29. Juni 2011 mit den Stimmen von 155 der 300 Parlamentsabgeordneten angenommen. Ein Beamter der Vereinten Nationen warnte jedoch, dass das zweite Paket von Sparmaßnahmen in Griechenland eine Verletzung der Menschenrechte darstellen könnte. ⓘ

Um 2011 begann der IWF mit der Herausgabe von Leitlinien, in denen er darauf hinwies, dass Sparmaßnahmen schädlich sein können, wenn sie ohne Rücksicht auf die grundlegenden wirtschaftlichen Verhältnisse angewendet werden. ⓘ

Im Jahr 2013 veröffentlichte der IWF eine detaillierte Analyse, in der er zu dem Schluss kam, dass die Sparpolitik das Wirtschaftswachstum verlangsamen oder umkehren und die Vollbeschäftigung verhindern könnte, wenn sich die Finanzmärkte auf das kurzfristige Verhalten der Schuldenquote konzentrieren oder wenn die Behörden eines Landes sich auf wiederholte Straffungsrunden einlassen, um eine Annäherung der Schuldenquote an das offizielle Ziel zu erreichen". Keynesianische Ökonomen und Kommentatoren wie Paul Krugman haben darauf hingewiesen, dass dies tatsächlich der Fall war, wobei die Sparmaßnahmen in dem Maße, in dem sie auferlegt wurden, zu schlechteren Ergebnissen führten. ⓘ

Insgesamt hat Griechenland während der Krise 25 % seines BIP verloren. Obwohl die Staatsverschuldung zwischen 2009 und 2017 nur um 6 % gestiegen ist (von 300 Mrd. EUR auf 318 Mrd. EUR) - unter anderem dank der Umschuldung von 2012 -, ist die kritische Schuldenquote von 127 % auf 179 % des BIP gestiegen, was vor allem auf den starken Rückgang des BIP während der Krise zurückzuführen ist. Insgesamt erlitt die griechische Wirtschaft die bisher längste Rezession aller fortgeschrittenen kapitalistischen Volkswirtschaften und übertraf damit die Große Depression in den USA. Die Krise traf die Bevölkerung hart, da die plötzlichen Reformen und Sparmaßnahmen zu Verarmung, Einkommens- und Vermögensverlusten sowie zu einer kleinen humanitären Krise führten. Die Arbeitslosigkeit stieg von 8 % im Jahr 2008 auf 27 % im Jahr 2013 und blieb 2017 bei 22 %. Infolge der Krise wurde das politische System Griechenlands umgekrempelt, die soziale Ausgrenzung nahm zu, und Hunderttausende gut ausgebildeter Griechen verließen das Land. ⓘ

Frankreich

Im April und Mai 2012 fanden in Frankreich Präsidentschaftswahlen statt, aus denen François Hollande als Sieger hervorging. Er sprach sich gegen Sparmaßnahmen aus und versprach, das französische Haushaltsdefizit bis 2017 zu beseitigen, indem er kürzlich beschlossene Steuersenkungen und -befreiungen für Wohlhabende rückgängig machte, den Spitzensteuersatz auf 75 % für Einkommen über einer Million Euro anhob, das Rentenalter auf 60 Jahre heraufsetzte und denjenigen, die 42 Jahre gearbeitet haben, eine volle Rente gewährte, 60.000 Stellen im öffentlichen Bildungswesen wieder einrichtete, Mieterhöhungen regulierte und zusätzliche Sozialwohnungen für die Armen baute. Bei den Parlamentswahlen im Juni errang Hollandes Sozialistische Partei eine Mehrheit, die eine Änderung der französischen Verfassung und die sofortige Umsetzung der versprochenen Reformen ermöglichte. Die Zinssätze für französische Staatsanleihen fielen um 30 % auf ein Rekordtief und lagen weniger als 50 Basispunkte über den Zinssätzen für deutsche Staatsanleihen. ⓘ

Lettland

Die lettische Wirtschaft kehrte 2011 und 2012 auf den Wachstumspfad zurück und wuchs schneller als die der 27 EU-Länder, während gleichzeitig erhebliche Sparmaßnahmen durchgeführt wurden. Befürworter der Sparmaßnahmen argumentieren, dass Lettland ein empirisches Beispiel für die Vorteile der Sparmaßnahmen darstellt, während Kritiker argumentieren, dass die Sparmaßnahmen zu unnötigen Härten geführt haben und die Wirtschaftsleistung 2013 immer noch unter dem Vorkrisenniveau lag. ⓘ

Dem CIA World Fact Book zufolge verzeichnete die lettische Wirtschaft in den Jahren 2006-07 ein BIP-Wachstum von mehr als 10 % pro Jahr, geriet aber 2008 aufgrund eines unhaltbaren Leistungsbilanzdefizits und einer hohen Verschuldung inmitten einer sich abschwächenden Weltwirtschaft in eine schwere Rezession. Ausgelöst durch den Zusammenbruch der zweitgrößten Bank brach das BIP im Jahr 2009 um 18 % ein. Trotz des starken Wachstums, insbesondere im Exportsektor in den Jahren 2011/12, hat die Wirtschaft das Vorkrisenniveau noch nicht wieder erreicht. Der IWF, die EU und andere internationale Geber stellten Lettland im Rahmen einer Vereinbarung über die Aufrechterhaltung der Bindung der Währung an den Euro im Gegenzug für die Verpflichtung der Regierung zu strengen Sparmaßnahmen umfangreiche Finanzhilfen zur Verfügung. ⓘ

Das IWF/EU-Programm wurde im Dezember 2011 erfolgreich abgeschlossen. Die Regierung von Ministerpräsident Valdis Dombrovskis verpflichtete sich weiterhin zur Haushaltsdisziplin und zur Reduzierung des Haushaltsdefizits von 7,7 % des BIP im Jahr 2010 auf 2,7 % des BIP im Jahr 2012." Die CIA schätzt, dass das lettische BIP im Jahr 2010 um 0,3 % gesunken ist, 2011 um 5,5 % und 2012 um 4,5 % gewachsen ist. Die Arbeitslosigkeit lag 2011 bei 12,8 % und stieg 2012 auf 14,3 %. Die lettische Währung, der Lati, fiel von 0,47 $ pro US-Dollar im Jahr 2008 auf 0,55 $ im Jahr 2012, ein Rückgang von 17 %. Lettland trat 2014 der Eurozone bei. Das lettische Handelsdefizit verbesserte sich von über 20 % des BIP in den Jahren 2006 und 2007 auf unter 2 % des BIP im Jahr 2012. ⓘ

Achtzehn Monate nach der Verabschiedung harter Sparmaßnahmen (einschließlich Ausgabenkürzungen und Steuererhöhungen) begann das Wirtschaftswachstum zurückzukehren, obwohl die Arbeitslosigkeit über dem Vorkrisenniveau blieb. Die lettischen Exporte sind in die Höhe geschnellt, und sowohl das Handels- als auch das Haushaltsdefizit sind drastisch zurückgegangen. Mehr als ein Drittel der Stellen in der Regierung wurden gestrichen, und die übrigen erhielten drastische Gehaltskürzungen. Die Exporte stiegen, nachdem die Warenpreise gesenkt worden waren, weil die Privatwirtschaft im Einklang mit der Regierung die Löhne senkte. ⓘ

Paul Krugman schrieb im Januar 2013, dass Lettland das Beschäftigungsniveau von vor der Krise noch nicht wieder erreicht habe. Er schrieb weiter: "Wir haben es also mit einem Einbruch auf dem Niveau der Depression zu tun und fünf Jahre später nur mit einem teilweisen Aufschwung; die Arbeitslosigkeit ist zwar gesunken, aber immer noch sehr hoch, und der Rückgang hat viel mit der Auswanderung zu tun. Das ist nicht das, was man als triumphale Erfolgsgeschichte bezeichnen würde, genauso wenig wie die teilweise Erholung der USA von 1933 bis 1936 - die eigentlich viel beeindruckender war - einen großen Sieg über die Depression darstellte. Und es ist auch keineswegs eine Widerlegung des Keynesianismus. Selbst in keynesianischen Modellen kann eine kleine offene Volkswirtschaft langfristig die Vollbeschäftigung durch Deflation und interne Abwertung wiederherstellen; der springende Punkt ist jedoch, dass dies viele Jahre des Leidens bedeutet". ⓘ

Der lettische Ministerpräsident Valdis Dombrovskis verteidigte seine Politik in einem Fernsehinterview mit der Begründung, Krugman weigere sich, seinen Irrtum zuzugeben, dass die lettische Sparpolitik scheitern würde. Krugman hatte im Dezember 2008 einen Blogbeitrag mit dem Titel Warum Lettland das neue Argentinien ist" verfasst, in dem er dafür plädierte, dass Lettland seine Währung alternativ oder zusätzlich zu den Sparmaßnahmen abwertet. ⓘ

Vereinigtes Königreich

Austerität in der Nachkriegszeit

Nach dem Zweiten Weltkrieg war das Vereinigte Königreich hoch verschuldet, hatte große Verpflichtungen und hatte viele einkommensschaffende Vermögenswerte verkauft. Die Rationierung von Lebensmitteln und anderen Gütern, die während des Krieges begonnen hatte, wurde einige Jahre lang fortgesetzt. ⓘ

Sparprogramm des 21. Jahrhunderts

Nach der Finanzkrise 2007-2008 begann im Vereinigten Königreich eine Phase der wirtschaftlichen Rezession. Das Sparprogramm wurde 2010 von der Koalitionsregierung aus Konservativen und Liberaldemokraten trotz des Widerstands aus der akademischen Welt eingeleitet. In seiner Haushaltsrede im Juni 2010 nannte der Schatzkanzler George Osborne zwei Ziele. Das erste bestand darin, das strukturelle aktuelle Haushaltsdefizit zu beseitigen, um bis zum Ende des rollierenden fünfjährigen Prognosezeitraums ein konjunkturbereinigtes aktuelles Gleichgewicht zu erreichen". Das zweite war, dass die Staatsverschuldung in Prozent des BIP sinken sollte. Die Regierung beabsichtigte, beide Ziele durch erhebliche Kürzungen der öffentlichen Ausgaben zu erreichen. Dies sollte durch eine Kombination aus Kürzungen der öffentlichen Ausgaben und Steuererhöhungen erreicht werden. Die Ökonomen Alberto Alesina, Carlo A. Favero und Francesco Giavazzi argumentierten 2018 in der Zeitschrift Finance & Development, dass Maßnahmen zum Defizitabbau, die auf Ausgabenkürzungen beruhen, in der Regel fast keine Auswirkungen auf die Produktion haben und daher ein besserer Weg zur Senkung der Schuldenquote sind als Steuererhöhungen. Die Autoren merkten an, dass das Sparprogramm der britischen Regierung zu einem Wachstum geführt habe, das über dem europäischen Durchschnitt liege, und dass die Wirtschaftsleistung des Vereinigten Königreichs viel stärker gewesen sei als vom Internationalen Währungsfonds vorhergesagt. Diese Behauptung wurde vor allem von Mark Blyth in Frage gestellt, der in seinem 2014 erschienenen Buch über Austerität behauptet, dass Austerität nicht nur das Wachstum nicht ankurbelt, sondern die Schulden effektiv auf die Arbeiterklasse abwälzt. Viele Wissenschaftler wie Andrew Gamble betrachten die Austerität in Großbritannien weniger als wirtschaftliche Notwendigkeit, sondern vielmehr als ein Instrument der Staatskunst, das von Ideologie und nicht von wirtschaftlichen Erfordernissen angetrieben wird. Eine im November 2017 im BMJ veröffentlichte Studie kam zu dem Ergebnis, dass das Sparprogramm der konservativen Regierung mit etwa 120.000 Todesfällen seit 2010 in Verbindung gebracht wurde; dies wurde jedoch bestritten, u. a. mit der Begründung, dass es sich um eine Beobachtungsstudie handelte, die keine Ursache und Wirkung nachweisen konnte. In weiteren Studien werden negative Auswirkungen der Sparmaßnahmen auf die Gesundheit der Bevölkerung behauptet, darunter ein Anstieg der Sterblichkeitsrate bei Rentnern, der mit beispiellosen Kürzungen der Einkommensunterstützung in Verbindung gebracht wird, ein Anstieg der Selbstmorde und der Verschreibung von Antidepressiva für Patienten mit psychischen Problemen sowie ein Anstieg von Gewalt, Selbstverletzungen und Selbstmord in Gefängnissen. ⓘ

Vereinigte Staaten

Die Reaktion der Vereinigten Staaten auf den Wirtschaftsabsturz von 2008 wurde weitgehend von den Interessen der Wall Street und des IWF beeinflusst, die angesichts des Wirtschaftsabsturzes eine Sparmaßnahme befürworteten. Es gibt Beweise dafür, dass Pete Peterson (und die Peterson-Anhänger) die US-Politik zur wirtschaftlichen Erholung seit der Nixon-Ära stark beeinflusst haben, was sich 2008 zeigte, obwohl die Sparmaßnahmen "in keiner Weise mit der öffentlichen Meinung und der seriösen Wirtschaftspolitik übereinstimmen... [und] die antike Keynesianische Ausrichtung der angebotsorientierten Wirtschaft und ein politisches System zeigen, das die Wall Street gegenüber der Main Street bevorzugt". Die Nuancen der wirtschaftlichen Logik des Keynesianismus sind der amerikanischen Öffentlichkeit jedoch nur schwer zu vermitteln und lassen sich schlecht mit der simplen Botschaft vergleichen, die den Staatsausgaben die Schuld gibt, was Obamas bevorzugte Position eines Mittelwegs zwischen Konjunkturbelebung und Sparmaßnahmen erklären könnte, die ihn bei Ökonomen wie Stiglitz in die Kritik brachte. ⓘ

Kontroverse

Austeritätsprogramme können umstritten sein. Im Briefing-Papier des Overseas Development Institute (ODI) The IMF and the Third World" (Der IWF und die Dritte Welt) spricht das ODI fünf Hauptvorwürfe gegen die Sparauflagen des IWF an. Die Maßnahmen seien "entwicklungsfeindlich", "selbstzerstörerisch" und hätten "tendenziell negative Auswirkungen auf die ärmsten Bevölkerungsschichten", so der Vorwurf. ⓘ

In vielen Fällen werden Sparprogramme von Ländern durchgeführt, in denen zuvor diktatorische Regime herrschten, was zu der Kritik führt, dass die Bürger gezwungen werden, die Schulden ihrer Unterdrücker zu begleichen. ⓘ

In den Jahren 2009, 2010 und 2011 demonstrierten Arbeitnehmer und Studenten in Griechenland und anderen europäischen Ländern gegen die Kürzungen von Renten, öffentlichen Dienstleistungen und Bildungsausgaben infolge der Sparmaßnahmen der Regierungen. ⓘ

Nach der Ankündigung der geplanten Sparmaßnahmen in Griechenland kam es im ganzen Land zu massiven Demonstrationen, um die Parlamentarier zu zwingen, gegen das Sparpaket zu stimmen. Allein in Athen kam es zu 19 Festnahmen, und bis zum 29. Juni 2011 wurden 46 Zivilisten und 38 Polizisten verletzt. Die dritte Sparrunde wurde am 12. Februar 2012 vom griechischen Parlament verabschiedet und stieß auf starken Widerstand, insbesondere in Athen und Thessaloniki, wo es zu Zusammenstößen zwischen der Polizei und Demonstranten kam. ⓘ

Die Gegner argumentieren, dass die Sparmaßnahmen das Wirtschaftswachstum beeinträchtigen und letztlich zu geringeren Steuereinnahmen führen, die die Vorteile der reduzierten öffentlichen Ausgaben überwiegen. Darüber hinaus können Sparmaßnahmen in Ländern mit ohnehin schwachem Wirtschaftswachstum zu einer Deflation führen, die die bestehenden Schulden aufbläht. Solche Sparpakete können auch dazu führen, dass das Land in eine Liquiditätsfalle gerät, wodurch die Kreditmärkte einfrieren und die Arbeitslosigkeit steigt. Die Gegner verweisen auf die Fälle in Irland und Spanien, wo sich die als Reaktion auf die Finanzkrise im Jahr 2009 eingeführten Sparmaßnahmen als unwirksam bei der Bekämpfung der Staatsverschuldung erwiesen und diese Länder Ende 2010 in die Gefahr einer Zahlungsunfähigkeit brachten. ⓘ

Im Oktober 2012 gab der IWF bekannt, dass seine Prognosen für Länder, die Sparprogramme eingeführt haben, durchweg zu optimistisch waren, was darauf hindeutet, dass Steuererhöhungen und Ausgabenkürzungen mehr Schaden angerichtet haben als erwartet und dass Länder, die fiskalische Anreize eingeführt haben, wie Deutschland und Österreich, besser abgeschnitten haben als erwartet. Diese Daten wurden von der Financial Times untersucht, die keine signifikanten Trends feststellte, wenn Ausreißer wie Deutschland und Griechenland ausgeschlossen wurden. Die Bestimmung der Multiplikatoren, die in der Studie verwendet wurden, um die vom IWF gefundenen Ergebnisse zu erzielen, wurde von Professor Carlos Vegh von der University of Michigan ebenfalls als "Übung in Vergeblichkeit" bezeichnet. Barry Eichengreen von der University of California, Berkeley, und Kevin H. O'Rourke von der Oxford University schreiben außerdem, dass die neue Schätzung des IWF über das Ausmaß, in dem Sparmaßnahmen das Wachstum einschränken, viel niedriger sei als die historischen Daten vermuten lassen. ⓘ

Am 3. Februar 2015 schrieb Joseph Stiglitz: "Austerität ist wiederholt gescheitert, von ihrer frühen Anwendung unter US-Präsident Herbert Hoover, die den Börsencrash in die Große Depression verwandelte, bis zu den IWF-Programmen, die Ostasien und Lateinamerika in den letzten Jahrzehnten auferlegt wurden. Doch als Griechenland in Schwierigkeiten geriet, wurde es erneut versucht. Unter Hoover stiegen die Staatsausgaben erheblich, während die Einnahmen stagnierten. ⓘ

Laut einer Studie aus dem Jahr 2020, die sich auf Umfrageexperimente in Großbritannien, Portugal, Spanien, Italien und Deutschland stützt, lehnen die Wähler Sparmaßnahmen, insbesondere Ausgabenkürzungen, entschieden ab. Die Wähler lehnen Haushaltsdefizite ab, allerdings nicht so stark wie Sparmaßnahmen. Eine Studie aus dem Jahr 2021 ergab, dass die amtierenden europäischen Regierungen, die während der Großen Rezession Sparmaßnahmen durchführten, in Meinungsumfragen an Unterstützung verloren. ⓘ

Die Austerität wird für mindestens 120.000 Todesfälle zwischen 2010 und 2017 im Vereinigten Königreich verantwortlich gemacht, wobei eine Studie die Zahl auf 130.000 und eine andere auf 30.000 allein im Jahr 2015 beziffert. Die erste Studie fügte hinzu, dass "keine eindeutigen Schlussfolgerungen über Ursache und Wirkung gezogen werden können, aber die Ergebnisse bestätigen andere Forschungen auf diesem Gebiet", und Aktivisten haben behauptet, dass Kürzungen bei Sozialleistungen, Gesundheitsversorgung und psychischen Diensten zu mehr Todesfällen, auch durch Selbstmord, führen. ⓘ

Gleichgewicht zwischen Anreizen und Sparmaßnahmen

Strategien, die kurzfristige Anreize und längerfristige Sparmaßnahmen beinhalten, schließen sich nicht gegenseitig aus. In der Gegenwart können Schritte unternommen werden, die künftige Ausgaben verringern, wie etwa die "Beugung der Kurve" bei den Renten durch eine Verringerung der Lebenshaltungskostenanpassung oder die Anhebung des Rentenalters für jüngere Bevölkerungsgruppen, während gleichzeitig kurzfristige Ausgaben- oder Steuersenkungsprogramme aufgelegt werden, um die Wirtschaft anzukurbeln und Arbeitsplätze zu schaffen. ⓘ

Die geschäftsführende Direktorin des IWF, Christine Lagarde, schrieb im August 2011: "Für die fortgeschrittenen Volkswirtschaften besteht die unmissverständliche Notwendigkeit, die Tragfähigkeit der öffentlichen Finanzen durch glaubwürdige Konsolidierungspläne wiederherzustellen. Gleichzeitig wissen wir, dass ein zu schnelles Abbremsen den Aufschwung beeinträchtigen und die Beschäftigungsaussichten verschlechtern wird. Die fiskalische Anpassung muss also den Spagat schaffen, weder zu schnell noch zu langsam zu sein. Die Gestaltung einer Goldlöckchen-Konsolidierung ist eine Frage des Timings. Erforderlich ist eine doppelte Konzentration auf die mittelfristige Konsolidierung und die kurzfristige Unterstützung des Wachstums. Das mag widersprüchlich klingen, aber die beiden Aspekte verstärken sich gegenseitig. Entscheidungen über die künftige Konsolidierung, die die Probleme angehen, die zu einer nachhaltigen Verbesserung der Haushaltslage führen werden, schaffen kurzfristig Raum für wachstumsfördernde Maßnahmen". ⓘ

Der Vorsitzende der US-Notenbank, Ben Bernanke, schrieb im September 2011: "Die beiden Ziele - das Erreichen der fiskalischen Nachhaltigkeit, die das Ergebnis einer verantwortungsvollen, langfristig angelegten Politik ist, und die Vermeidung von fiskalischem Gegenwind für den Aufschwung - sind nicht unvereinbar. Wenn wir jetzt handeln, um einen glaubwürdigen Plan für den langfristigen Abbau künftiger Defizite aufzustellen und gleichzeitig die Auswirkungen der finanzpolitischen Entscheidungen auf den kurzfristigen Aufschwung im Auge behalten, können wir beide Ziele erreichen." ⓘ

"Zeitalter der Sparsamkeit"

Der Begriff "Zeitalter der Sparsamkeit" wurde vom Vorsitzenden der britischen Konservativen Partei, David Cameron, in seiner Grundsatzrede auf dem Forum der Konservativen Partei in Cheltenham am 26. April 2009 geprägt, in der er sich verpflichtete, die jahrelangen "übermäßigen Staatsausgaben" zu beenden. Theresa May verkündete am 3. Oktober 2018, dass die "Austerität vorbei" sei, eine Aussage, die fast sofort auf Kritik stieß, was den Realitätsgehalt dieser zentralen Behauptung angeht, insbesondere im Hinblick auf die hohe Wahrscheinlichkeit eines erheblichen wirtschaftlichen Abschwungs infolge des Brexit. ⓘ

Wort des Jahres

Das Wörterbuch Merriam-Webster's Dictionary wählte das Wort Austerität zum "Wort des Jahres" 2010, weil es in diesem Jahr besonders häufig im Internet gesucht wurde. Nach Angaben des Präsidenten und Herausgebers des Wörterbuchs gab es mehr als 250.000 Suchanfragen für Austerität auf dem kostenlosen Online-Tool des Wörterbuchs", und der Anstieg der Suchanfragen kam mit der zunehmenden Berichterstattung über die Schuldenkrise". ⓘ

Beispiele für Austerität

- Albanien - 1962

- Argentinien - 1952, 1985, 1998-2003, 2012, 2018-2019

- Australien - 2014

- Brasilien - 2003-2006, 2015-2018

- Kanada - 1994

- China - 2013

- Kuba - 1991-1999, 2008

- Niederlande - 1982-1990, 2003-2006, 2011-2014

- Tschechische Republik - 2010

- Ecuador - 2017- ,

- Europäische Länder - 2012

- Frankreich - 1926-1929, 1932, 1934-1936, 1938-1940, 1958, 1976-1981, 1982-1986, 1995, 2010, 2014

- Deutschland - 1930, 2011

- Griechenland - 2010-2018

- Haiti - 1915-1934 (amerikanische Besatzung)

- Irland - 2010-2014

- Israel - 1949-1959

- Italien - 1922-1925, 2011-2013

- Japan - 1949 (Amerikanische Besatzung), 2010

- Lettland - 2009-2013

- Mexiko - 1985, 2020

- Nicaragua - 1997, 2018

- Palästinensische Autonomiebehörde - 2006

- Portugal - 1977-1979, 1983-1985, 2002-2015,

- Puerto Rico - 2009-2018

- Rumänien - Ceaușescus Sparmaßnahmen 1981-1989, 2010

- Spanien - 1979, 2010-2014

- Vereinigte Staaten - 1921, 1937, 1946

- Vereinigtes Königreich - während und nach den beiden Weltkriegen, 1976-1979, 2011-2019

- Venezuela - 1989, 2016 ⓘ

Kritik

Laut dem Wirtschaftswissenschaftler David Stuckler und dem Arzt Sanjay Basu in ihrer Studie The Body Economic: Why Austerity Kills (Warum Austerität tötet), wird durch die Sparpolitik eine Gesundheitskrise ausgelöst, zu der bis zu 10.000 zusätzliche Selbstmorde in Europa und den USA seit der Einführung der Sparprogramme gehören. ⓘ

Ein Großteil der Akzeptanz der Sparpolitik in der Öffentlichkeit ist auf die Art und Weise zurückzuführen, wie die Debatte geführt wurde, und hängt mit einem Problem der repräsentativen Demokratie zusammen. Da die Öffentlichkeit keinen allgemeinen Zugang zu den neuesten Wirtschaftsforschungsergebnissen hat, die wirtschaftliche Sparmaßnahmen in Krisenzeiten sehr kritisch sehen, muss sie sich darauf verlassen, welcher Politiker am glaubwürdigsten klingt. Dies kann leider dazu führen, dass maßgebliche Politiker eine Politik verfolgen, die wirtschaftlich wenig oder gar nicht sinnvoll ist. ⓘ

Einer Studie aus dem Jahr 2020 zufolge zahlt sich Sparen nicht aus, wenn es darum geht, die Ausfallprämie in Situationen schwerer finanzieller Belastung zu senken. Vielmehr erhöht sich die Ausfallprämie durch Sparen. In Situationen mit geringem Haushaltsstress wird die Ausfallprämie jedoch durch Sparmaßnahmen verringert. Die Studie ergab auch, dass ein Anstieg des Staatsverbrauchs keinen wesentlichen Einfluss auf die Ausfallprämie hat. ⓘ

DeLong-Summers-Bedingung

J. Bradford DeLong und Lawrence Summers erklärten, warum eine expansive Fiskalpolitik die künftige Schuldenlast eines Staates wirksam verringert, indem sie darauf hinwiesen, dass sich diese Politik positiv auf das künftige Produktivitätsniveau auswirkt. Sie wiesen darauf hin, dass der Realzins, der von den Unternehmen verlangt wird, wenn eine Volkswirtschaft in einer Rezession ist und der Nominalzins nahe Null liegt mit der Produktion verknüpft ist als . Dies bedeutet, dass der Zinssatz sinkt, wenn das reale BIP steigt, und der tatsächliche fiskalische Multiplikator ist höher als in normalen Zeiten; ein fiskalischer Stimulus ist wirksamer, wenn sich die Zinssätze an der Nullgrenze befinden. Da die Wirtschaft durch die Staatsausgaben angekurbelt wird, führt die erhöhte Produktion zu höheren Steuereinnahmen, so dass wir

wobei ein Basisgrenzsteuersatz für Steuern und Transferleistungen ist. Außerdem müssen wir die langfristige Wachstumsrate der Wirtschaft berücksichtigen berücksichtigen, da ein stetiges Wirtschaftswachstum die Schuldenquote senken kann. Wir sehen also, dass sich eine expansive Finanzpolitik selbst finanziert:

Solange kleiner als Null ist. Dann können wir feststellen, dass ein fiskalischer Stimulus zu einem langfristigen Haushaltsüberschuss führt, wenn der reale staatliche Kreditzins die folgende Bedingung erfüllt:

Auswirkungen auf das kurzfristige Haushaltsdefizit

Untersuchungen von Gauti Eggertsson et al. zeigen, dass die Sparmaßnahmen einer Regierung das kurzfristige Haushaltsdefizit tatsächlich erhöhen, wenn der nominale Zinssatz sehr niedrig ist. In normalen Zeiten legt die Regierung die Steuersätze fest und die Zentralbank kontrolliert den Nominalzins . Wenn der Zinssatz so niedrig ist, dass die Geldpolitik die negativen Auswirkungen der Sparmaßnahmen nicht abmildern kann, führt der erhebliche Rückgang der Steuerbasis zu einer Verschlechterung der Einnahmen der Regierung und der Haushaltslage. Wenn der Multiplikator

dann haben wir , wobei

Das heißt, die Sparmaßnahmen sind kurzfristig kontraproduktiv, solange der Multiplikator größer als ein bestimmtes Niveau ist . Diese Erosion der Steuerbasis ist die Auswirkung der endogenen Komponente des Defizits. Erhöht die Regierung also die Verkaufssteuern, so verringert sich die Steuerbemessungsgrundlage aufgrund der negativen Auswirkungen auf die Nachfrage, und der Haushalt gerät aus dem Gleichgewicht. ⓘ

Kein Kreditrisiko

Befürworter von Sparmaßnahmen neigen dazu, die Metapher zu verwenden, dass die Schulden eines Staates wie die Schulden eines Haushalts sind. Damit wollen sie die Menschen von der Vorstellung überzeugen, dass die übermäßigen Ausgaben des Staates zu dessen Zahlungsunfähigkeit führen. Doch diese Metapher ist erwiesenermaßen unzutreffend. ⓘ

In einem Land mit eigener Währung kann die Regierung selbst Kredite aufnehmen, und die Zentralbank kann den Zinssatz in der Nähe des nominalen risikofreien Zinssatzes oder gleich diesem halten. Der ehemalige FRB-Vorsitzende Alan Greenspan sagt, dass die Wahrscheinlichkeit, dass die USA mit der Rückzahlung ihrer Schulden in Verzug geraten, gleich Null ist, weil die US-Regierung Geld drucken kann. Die FRB von St. Louis sagt, dass die Schulden der US-Regierung auf US-Dollar lauten und die Regierung daher niemals bankrott gehen wird. ⓘ

Alternativen zur Austerität

Es gibt eine Reihe von alternativen Plänen, die als Alternative zur Umsetzung von Sparmaßnahmen vorgeschlagen wurden, z. B:

- Infrastrukturbasierte Entwicklung

- New Deal (eine Reihe von Programmen, öffentlichen Arbeitsprojekten, Finanzreformen und Vorschriften, die von Präsident Franklin D. Roosevelt in den Vereinigten Staaten zwischen 1933 und 1939 als Reaktion auf die Große Depression in den Vereinigten Staaten erlassen wurden).

Alternativen zur Umsetzung von Sparmaßnahmen können darin bestehen, dass der Staat kurzfristig mehr Kredite aufnimmt (z. B. für die Entwicklung der Infrastruktur und für öffentliche Bauprojekte), um ein langfristiges Wirtschaftswachstum zu erreichen. Anstelle der staatlichen Kreditaufnahme können die Regierungen auch die Steuern erhöhen, um Aktivitäten des öffentlichen Sektors zu finanzieren. Da die vertikale soziale Mobilität in dem Maße abnimmt, wie die Klassenstrukturen als Reaktion auf bis zu 40 Jahre Neoliberalismus, Steuersenkungen für die Reichen und Sparmaßnahmen für die unteren Klassen verknöchern, sind Maßnahmen wie die Anhebung der Erbschaftssteuersätze auf das Niveau der 1970er Jahre, die Angleichung der Kapitalertragssteuersätze an den Satz für das normale Einkommen und die Anhebung der Spitzensteuersätze auf das Niveau der 1970er Jahre können nicht nur die Einnahmen zur Finanzierung öffentlicher Bauvorhaben erhöhen, sondern auch der Tendenz der letzten Jahrzehnte entgegenwirken, in denen die obersten 10 % einen immer größeren Anteil des Gesamteinkommens für sich verbuchen konnten, während der Anteil der unteren 90 % am Gesamteinkommen schrumpfte. Dieser Ansatz finanziert nicht nur die öffentlichen Ausgaben für das Gemeinwohl, sondern wirkt auch der übermäßigen Anhäufung von Einkommen an der Spitze der Einkommensskala entgegen, die der Norm der Leistungsgesellschaft widerspricht, in der ererbtes Einkommen und Vermögen Vetternwirtschaft ist und die Menschen für die nützliche Arbeit, die sie für die Gesellschaft leisten, belohnt werden sollten und nicht nur aufgrund familiärer Verbindungen Einkommen und Vermögen erhalten. ⓘ

Wirtschaft

In wirtschaftlichem Sinn wurde der Begriff austerity erstmals im Vereinigten Königreich während des Zweiten Weltkriegs verwendet. Charakterisiert wurden damit die Ausgabenkürzungen des Schatzkanzlers und Handelsministers Stafford Cripps, die eine ausgeglichene Zahlungsbilanz, Vollbeschäftigung und die Deckung der Kriegskosten erreichen sollten. Großbritannien stand nach dem Zweiten Weltkrieg am Rande der Zahlungsunfähigkeit. Als Synonym für eine strenge staatliche Ausgabenpolitik bzw. restriktive Fiskalpolitik wurde das englische Wort später ins Deutsche entlehnt und zunächst in Wortverbindungen wie Austerity-Politik, Austerity-Maßnahmen oder Austerity-Programm sowie später in der regräzisierten Form Austerität (Austeritätspolitik) gebraucht. Die Bezeichnung wird in der Fachwelt auch als politisches Schlagwort gesehen, um Zwänge zur Haushaltskonsolidierung vehement zu kritisieren. ⓘ

Ziele der Austeritätspolitik

Durch eine Austeritätspolitik in Form von Steuererhöhungen bzw. Ausgabensenkungen soll die Nettoneuverschuldung des Staates begrenzt oder die Schuldenlast abgebaut werden. Das dient den Zielen, einen Staatsbankrott zu verhindern, Risikoaufschläge auf Staatsanleihen zu senken und internationale Vereinbarungen wie den Stabilitäts- und Wachstumspakt einzuhalten. Werden diese Ziele erreicht, wächst der finanzielle Handlungsspielraum des Staates und in der Regel auch das Vertrauen in die Wirtschaftspolitik des betreffenden Staates. ⓘ

Wirkung der Austeritätspolitik

Unter Wissenschaftlern bestehen unterschiedliche Auffassungen über die Wirkungen der Austeritätspolitik. Manche Autoren betrachten Haushaltskonsolidierungen dauerhaft hoch verschuldeter Staaten als unausweichlich (solange diese nicht ihre Währung abwerten können), bezeichnen das allerdings im deutschen Sprachraum seltener als „Austeritätspolitik“, während andere Autoren mit der Bezeichnung „Austeritätspolitik“ die Risiken hervorheben. Selbst die Frage, welche europäischen Staaten eine Austeritätspolitik betrieben haben, ist strittig. ⓘ

Kritik an der Austeritätspolitik

Die Wirkungen einer staatlichen Sparpolitik hängen insbesondere von der konjunkturellen Situation ab. Während das Betreiben einer antizyklischen Finanzpolitik (also das Sparen während des Aufschwungs und eine lockere Finanzpolitik während des Abschwungs) zumindest theoretisch breite Zustimmung findet, wird eine Austeritätspolitik in Krisenzeiten weitaus kritischer bewertet. In der Praxis wird Austeritätspolitik allerdings meist in Reaktion auf Überschuldung des Staatshaushalts zur Verhinderung eines Staatsbankrotts durchgeführt. Die Alternative der Weiterführung der Schuldenpolitik scheitert oft daran, dass die Kreditgeber nicht bereit sind, weitere Kredite bereitzustellen, da sie nicht mehr an eine Rückzahlung glauben. ⓘ

Zu den wichtigsten Kritikern gehört der amerikanische Ökonom Paul Krugman. Er hält Austeritätsmaßnahmen für verfehlt und argumentiert, dass sie eine bestehende Rezession verstärken. Er kritisierte insbesondere Empfehlungen der OECD zugunsten Austeritätspolitik, obwohl sie durch deren eigene Prognosen nicht fundiert seien. Die gegenwärtige Austeritätspolitik funktioniere grundsätzlich nicht, so Krugman. Selbst wenn Unternehmen unter den Bedingungen einer einbrechenden Nachfrage bereit wären, weiterhin zu investieren und Kapital nachzufragen, so sänke die Kapitalnachfrage nicht in der erhofften zinsdämpfenden Weise, da die Unternehmen weniger Gewinne hätten, die sie reinvestieren könnten. Austeritätspolitik erhöhe laut volkswirtschaftlicher Gesamtrechnung den Finanzierungsbedarf der Unternehmen. Ein günstigerer Zins helfe daher Unternehmen nicht. Entgegen den theoretischen Annahmen schaffe Austeritätspolitik in Zeiten großer wirtschaftlicher Probleme kein Vertrauen, sondern erschwere es vielmehr dem betroffenen Staat souverän durch die Krise zu steuern. Die Belastungen würden ggf. durch Einschnitte in den Sozialhaushalt ungerecht verteilt und träfen dann eher die Armen. Aus der Sicht des Keynesianismus kann eine Kürzung der Staatsausgaben zu einem Rückgang des Wirtschaftswachstums führen – unter Umständen sogar zu einem Teufelskreis aus privatem Sparbedürfnis (Vorsichtskasse), zurückgehenden Staatseinnahmen und zusätzlichem Sparbedarf des betroffenen Staatshaushalts. Aus den Erfahrungen während der Weltwirtschaftskrise in den 1930ern schloss Hans Gestrich 1936, dass während rezessiver Konjunkturphasen der Versuch der Defizitreduzierungen hingegen Haushaltsdefizite reproduziert: „In der Depression wird die Lage der Staatskasse bestimmt sein durch rückgängige Steuereinnahmen, die dem sinkenden Einkommen der Steuerpflichtigen entsprechen, einerseits, durch mindestens gleichbleibende, wahrscheinlich aber steigende Ausgaben andererseits. […] Daß die rigorose Defizitdeckung durch Steuererhöhung und Ausgabenkürzung die Depression vertieft und – falls nicht irgendeine von anderer Seite kommende Anregung der Konjunktur auf die Beine hilft – das Haushaltsdefizit immer von neuem erzeugt, haben eine Reihe europäischer Staaten in der Periode von 1930 bis 1935 nacheinander erfahren müssen; besonders Deutschland bis 1933, wo sich besonders gewissenhafte Finanzpolitiker wegen der bereits in den Jahren vorher aufgetürmtem Schuldenlast zu solcher Haushaltsgebarung verpflichtet fühlten.“ Der Keynesianismus setzte daher auf die entgegengesetzte Strategie des deficit spending in der konjunkturellen Absatzkrise. ⓘ

Neben neueren Sichtweisen der Weltwirtschaftskrise prägen Erfahrungen aus einer dreistelligen Zahl weiterer Krisen die aktuelle makroökonomische Diskussion. Als Kritik an der keynesianischen Argumentation wird angeführt, dass nicht erklärt würde, wie eine konjunkturanregende Staatsnachfrage auf Dauer finanziert werden kann und soll, insbesondere bei hohen Defizit- und Schuldenständen. Der Kieler Volkswirt Kai Carstensen merkt dazu an: „Was unter dem genauso unseligen wie ökonomisch widersinnigen Motto ‚Mehr Wachstum statt mehr Sparen‘ daherkommt, heißt in Wahrheit ‚Mehr Konsum auf Pump‘, hat mit Wachstum nichts zu tun und ist genau die Strategie, die Länder wie Griechenland und Italien erst in Bedrängnis gebracht hat.“ ⓘ

Eine IWF-Studie von 2012 zeigt, dass zeitlich falsch gesteuerte Austeritätsprogramme das Wirtschaftswachstum in hohem Maße reduzieren können. Es sei zu beachten, dass sich durch ein Sparprogramm der Schuldenstand im ersten Jahr erhöht und erst später zurückgeht. Daher dürfe man nicht in den jeweiligen Folgejahren weitere Sparprogramme durchführen, weil jedes dieser Sparprogramme zunächst das Wachstum reduziere und den Schuldenstand erhöhe. Verschiedene weitere Studien bestätigen diesen Befund des IWF, indem sie zeigen, dass die sogenannten Fiskalmultiplikatoren im Fall der europäischen Austeritätsprogramme deutlich höher waren als bei der Konzeption zunächst angenommen worden war. Gegen diese Argumentation wird eingewandt, dass Austeritätsprogrammen zwar negative Wachstumseffekte folgen, sie aber gegenüber vorangegangener Überschuldung notwendig und wirksam seien. ⓘ

Maßgeblich für den Erfolg von Austeritätspolitik hielt 1936 Wilhelm Lautenbach kompensierende Steigerungen der inländischen Unternehmensinvestitionen. ⓘ

Paul Krugman verwies auf das Konjunkturprogramm (fiscal stimulus) der USA in Reaktion auf die Finanzkrise ab 2007 (welches seiner Ansicht nach jedoch zu gering ausfiel). In europäischen Ländern mit gesunkenen Staatsausgaben habe es hingegen eine schlechtere Entwicklung als in den USA gegeben. Daniel Gros verweist darauf, dass die Eurozone trotz eines deutlich geringeren Defizitspendings als die USA oder Großbritannien in puncto Wirtschaftswachstum und Arbeitslosigkeit nicht schlechter abgeschnitten hat. Er konzediert, dass Austeritätspolitik nicht gerade wachstumsanregend wirkt, allerdings sei sie unvermeidlich, um die Staatsschulden beherrschbar zu halten. Je höher das Volumen und je länger das Defizitspending erfolgt, desto ausgeprägter muss hinterher der Staatshaushalt konsolidiert werden. Jeffrey Sachs bezeichnete Krugmans Ansicht zum Konjunkturprogramm als kruden Keynesianismus, der nicht so klug wie die Ansichten Keynes ausfalle. Er warf Krugman vor, nicht zwischen nützlichen und unnützen Ausgaben zu unterscheiden und konstante Nachfragemultiplikatoren anzunehmen. Ebenso kritisierte er die Obama-Regierung für die Übernahme dieser Ansicht. 2015 warf Sachs Krugman vor, gegen die Reduzierung von Defiziten zu sein und somit falsch zu prognostizieren. Er verwies auf die Senkung des US-Haushaltsdefizits von 8,4 % des BIP im Jahre 2011 auf (geschätzte) 2,9 % des BIP im Jahre 2014 und eine Senkung des strukturellen Haushaltsdefizits der USA sowie auf die Senkung des britischen strukturellen Haushaltsdefizits bei jeweils gleichzeitig sinkender Arbeitslosigkeit. ⓘ

Reduzierung von Defiziten und Reduzierung von Arbeitslosigkeit sei also kein Widerspruch, nötige höhere Staatsausgaben sollten nach Sachs u. a. über eine stärkere Belastung von Reichen, nicht über Staatsdefizite, erfolgen. Krugman wiederum verwies auf die Eurostat-Daten 2010 bis 2013 zur Untermauerung seiner Ansicht, dass höhere Staatsausgaben eher die Wirtschaftssituation verbesserten. Bill Mitchell antwortete auf Sachs, dass es während dieser Zeit keine größeren Austeritätsmaßnahmen in den USA gegeben habe und weiterhin fiskalische Konjunkturunterstützung erfolgt sei. ⓘ

Austerität in Deutschland

Der Ökonom Paul Krugman betrachtet die Wirtschaftspolitik des Reichskanzlers Heinrich Brüning zu Beginn der Weltwirtschaftskrise als bewusste Austeritätspolitik. Im Gegensatz dazu argumentiert der Wirtschaftshistoriker Albrecht Ritschl, Brüning habe gar keine expansive Konjunkturpolitik betreiben können, da sich Deutschland aufgrund der hohen Auslandsverschuldung und der Reparationsverpflichtungen in einer Zwangslage befand. Der Economist wies darauf hin, dass das in Krisenländern gebräuchliche Lehnwort austerity in Deutschland selbst kaum gebraucht wird; dort spreche man eher von Sparpolitik. In deutschen Medien wurde unter anderem die Agenda 2010 der Regierung unter Bundeskanzler Gerhard Schröder als Sparpolitik bezeichnet. ⓘ

Andere Bedeutung des Begriffs „Austerität“

In älterer Zeit war Austerität als Fremdwort der gehobenen deutschen Literatur- und Wissenschaftssprache auch noch in anderen Bedeutungen geläufig, so als ethisch-philosophischer Begriff für „Strenge, unbiegsame Hartnäckigkeit (der Tugend und Moral)“, für die in der lateinischen Tradition besonders die Unbeugsamkeit Catos d. J. als virtus austera Catonis sprichwörtlich war, oder als ästhetisch-kunstwissenschaftlicher Begriff für eine prunklos sparsame, auf das Nötigste beschränkte Gestaltungs- oder Ausstattungsweise, wie sie zum Beispiel dem mittelalterlichen Baustil der Zisterzienser zugeschrieben wird (zisterziensische Austerität). ⓘ