Debitkarte

| Teil einer Serie über Finanzdienstleistungen ⓘ |

| Bankwesen |

|---|

Eine Debitkarte, auch bekannt als Scheckkarte, Bankkarte, Plastikkarte oder eine andere Bezeichnung, ist eine Zahlungskarte, die anstelle von Bargeld für Einkäufe verwendet werden kann. Sie ähnelt einer Kreditkarte, aber anders als bei einer Kreditkarte muss das Geld für den Kauf zum Zeitpunkt des Kaufs auf dem Bankkonto des Karteninhabers sein und wird direkt von diesem Konto auf das Konto des Händlers überwiesen, um den Kauf zu bezahlen. ⓘ

Einige Debitkarten enthalten einen gespeicherten Wert, mit dem eine Zahlung getätigt wird (Prepaid-Karte), aber die meisten übermitteln eine Nachricht an die Bank des Karteninhabers, um Geld vom angegebenen Bankkonto des Karteninhabers abzuheben. In einigen Fällen wird die Zahlungskartennummer ausschließlich für die Verwendung im Internet vergeben und es gibt keine physische Karte. In diesem Fall spricht man von einer virtuellen Karte. ⓘ

In vielen Ländern ist die Verwendung von Debitkarten inzwischen so weit verbreitet, dass sie Schecks überholt oder ganz ersetzt haben; in einigen Fällen haben Debitkarten auch Bargeldtransaktionen weitgehend ersetzt. Im Gegensatz zu Kreditkarten und Charge-Karten war die Entwicklung von Debitkarten in der Regel länderspezifisch, was dazu führte, dass es weltweit eine Reihe unterschiedlicher Systeme gab, die oft nicht kompatibel waren. Seit Mitte der 2000er Jahre gibt es eine Reihe von Initiativen, die es ermöglichen, die in einem Land ausgegebenen Debitkarten auch in anderen Ländern zu verwenden und sie für Internet- und Telefonkäufe zu nutzen. ⓘ

Debitkarten ermöglichen in der Regel auch die sofortige Abhebung von Bargeld und fungieren zu diesem Zweck als Geldautomatenkarte. Händler können ihren Kunden auch Cashback-Fazilitäten anbieten, so dass ein Kunde zusammen mit seinem Einkauf Bargeld abheben kann. In der Regel gibt es tägliche Obergrenzen für den Bargeldbetrag, der abgehoben werden kann. Die meisten Debitkarten sind aus Plastik, aber es gibt auch Karten aus Metall und selten aus Holz. ⓘ

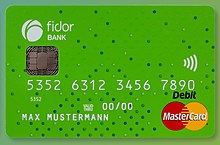

1. Name der Bank (mit Logo)

2. EMV-Chip

3. Hologramm

4. die mit der Karte verknüpfte Kontonummer (nicht die Kartennummer)

5. Logo des Debit-Typus

6. Ablaufdatum

7. Name des Karteninhabers ⓘ

Eine Debitkarte (von lateinisch debere ‚schulden‘, englisch debit, ‚Soll‘, ‚Kontobelastung‘) ist eine Bankkarte, Sparkassenkarte oder Bankomatkarte (Warenzeichen, Österreich), die zur bargeldlosen Bezahlung oder zur Barauszahlung am Geldautomaten eingesetzt werden kann. Debitkarten sind eine der Formen der Zahlungskarten. ⓘ

Arten von Debitkartensystemen

- Logo der ausstellenden Bank

- EMV-Chip (optional und abhängig vom ausgebenden Institut oder der Bank)

- Hologramm (bei einigen Karten befindet es sich auf der Rückseite, insbesondere bei den meisten MasterCard-Karten)

- Kartennummer (PAN) (kann in der Länge variieren, ist aber meist 16-stellig mit eindeutigen letzten 4 Ziffern. In Fällen wie Discover, Diner's Club, UnionPay und American Express ist die Kartennummer jedoch 15-stellig)

- Logo der Kartenmarke

- Verfallsdatum

- Name des Karteninhabers ⓘ

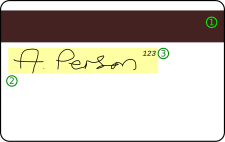

- Magnetstreifen

- Unterschriftsstreifenfeld

- Sicherheitscode der Karte ⓘ

Derzeit werden Debitkartentransaktionen auf drei Arten abgewickelt: EFTPOS (auch bekannt als Online-Debit oder PIN-Debit), Offline-Debit (auch bekannt als Unterschrifts-Debit) und das Electronic Purse Card System. Eine physische Karte kann die Funktionen aller drei Arten enthalten, so dass sie unter verschiedenen Umständen verwendet werden kann. Die fünf wichtigsten Debitkartennetze sind UnionPay, American Express, Discover, Mastercard und Visa. Andere Kartennetze sind STAR, JCB, Pulse usw. Es gibt viele Arten von Debitkarten, die jeweils nur in einem bestimmten Land oder einer bestimmten Region akzeptiert werden, z. B. Switch (jetzt: Maestro) und Solo im Vereinigten Königreich, Interac in Kanada, Carte Bleue in Frankreich, EC electronic cash (früher Eurocheque) in Deutschland, Bancomat/PagoBancomat in Italien, UnionPay in China, RuPay in Indien und EFTPOS-Karten in Australien und Neuseeland. Die Notwendigkeit der grenzüberschreitenden Kompatibilität und die Einführung des Euro haben in jüngster Zeit dazu geführt, dass viele dieser Kartennetze (wie z. B. EC direkt in der Schweiz, Bankomatkasse in Österreich und Switch im Vereinigten Königreich) mit dem international anerkannten Maestro-Logo versehen wurden, das Teil der Marke Mastercard ist. Einige Debitkarten tragen sowohl das Logo der (ehemaligen) nationalen Karte als auch das Maestro-Logo (z. B. EC-Karten in Deutschland, Switch und Solo im Vereinigten Königreich, Pinpas-Karten in den Niederlanden, Bancontact-Karten in Belgien usw.). Die Verwendung eines Debitkartensystems ermöglicht es den Betreibern, ihr Produkt effizienter zu verpacken und gleichzeitig die Ausgaben der Kunden zu überwachen. ⓘ

Online-Debit-System

Bei Online-Debitkarten muss jede Transaktion elektronisch autorisiert werden, und die Abbuchungen werden sofort auf dem Konto des Benutzers verbucht. Die Transaktion kann zusätzlich durch ein PIN-Authentifizierungssystem abgesichert werden; einige Online-Karten erfordern eine solche Authentifizierung für jede Transaktion und sind im Grunde genommen erweiterte Geldautomatenkarten (ATM). ⓘ

Eine Schwierigkeit bei der Verwendung von Online-Debitkarten ist die Notwendigkeit eines elektronischen Autorisierungsgeräts an der Verkaufsstelle (POS) und manchmal auch eines separaten PIN-Pads zur Eingabe der PIN, obwohl dies in vielen Ländern für alle Kartentransaktionen alltäglich wird. ⓘ

Insgesamt wird die Online-Debitkarte im Allgemeinen als besser angesehen als die Offline-Debitkarte, da sie ein sichereres Authentifizierungssystem und einen Live-Status aufweist, der Probleme mit der Verzögerung bei der Bearbeitung von Transaktionen, die nur Online-Debitkarten ausgeben dürfen, mindert. Einige Online-Debit-Systeme nutzen die normalen Authentifizierungsverfahren des Internet-Bankings, um Online-Debit-Transaktionen in Echtzeit zu ermöglichen. ⓘ

Offline-Debit-System

Die wichtigsten Zahlungsabwickler in der Türkei sind Visa, American Express, Mastercard, Troy und Discover. ⓘ

Elektronisches Geldbörsenkartensystem

Elektronische Geldbörsensysteme auf Chipkartenbasis (bei denen der Wert auf dem Kartenchip und nicht auf einem extern gespeicherten Konto gespeichert wird, so dass die Geräte, die die Karte akzeptieren, keine Netzwerkverbindung benötigen) sind seit Mitte der 1990er Jahre in ganz Europa im Einsatz, vor allem in Deutschland (Geldkarte), Österreich (Quick Wertkarte), den Niederlanden (Chipknip), Belgien (Proton), der Schweiz (CASH) und Frankreich (Moneo, das in der Regel mit einer Debitkarte verwendet wird). In Österreich und Deutschland sind inzwischen fast alle gängigen Bankkarten mit elektronischen Geldbörsen ausgestattet, während die elektronische Geldbörse in den Niederlanden vor kurzem abgeschafft wurde. ⓘ

Prepaid-Debitkarten

Nomenklatur

Prepaid-Debitkarten sind aufladbar und können auch als aufladbare Debitkarten bezeichnet werden. ⓘ

Benutzer

Der Hauptmarkt für Prepaid-Debitkarten sind seit jeher Menschen, die keine Bankverbindung haben, d. h. Menschen, die ihre Finanztransaktionen nicht über Banken oder Kreditgenossenschaften abwickeln. ⓘ

Vorteile

Zu den Vorteilen von Prepaid-Debitkarten gehören die Sicherheit gegenüber Bargeld, die weltweite Funktionalität durch die Akzeptanz von Visa- und MasterCard-Händlern, die Tatsache, dass man sich keine Sorgen um die Begleichung von Kreditkartenrechnungen oder Schulden machen muss, die Möglichkeit, dass jeder über 18 Jahren einen Antrag stellen kann und akzeptiert wird, ohne dass die Kreditwürdigkeit geprüft wird, sowie die Möglichkeit, Gehaltsschecks und staatliche Leistungen direkt und kostenlos auf die Karte einzuzahlen. Ein neuerer Vorteil ist die Verwendung der EMV-Technologie und sogar der kontaktlosen Funktion, die bisher nur bei Bank- und Kreditkarten möglich war. ⓘ

Risiken

- Wenn der Kartenanbieter eine unsichere Website anbietet, über die der Karteninhaber den Kontostand der Karte abfragen kann, könnte ein Angreifer Zugang zu den Kartendaten erhalten.

- Wenn der Benutzer die Karte verliert und sie nicht irgendwie registriert hat, verliert er wahrscheinlich das Geld.

- Wenn ein Anbieter technische Probleme hat, ist das Geld möglicherweise nicht verfügbar, wenn der Nutzer es braucht. Die Zahlungssysteme einiger Unternehmen scheinen keine Prepaid-Debitkarten zu akzeptieren.

- Es besteht auch das Risiko, dass die häufige Verwendung von Prepaid-Debitkarten dazu führt, dass Datenanbieter einen Nutzer auf unglückliche Weise falsch kategorisieren. ⓘ

Arten

Prepaid-Karten unterscheiden sich nach dem ausgebenden Unternehmen: große Finanzunternehmen und Nischenanbieter (manchmal Kooperationen zwischen Unternehmen); Verwendungszweck (Transitkarte, Geschenkkarten für die Schönheitspflege, Reisekarte, Gesundheitssparkarte, Unternehmen, Versicherungen, andere); und Regionen. ⓘ

Regierungen

Seit 2013 bieten mehrere Stadtverwaltungen (u. a. Oakland, Kalifornien, und Chicago, Illinois) Prepaid-Debitkarten an, entweder als Teil eines kommunalen Ausweises (für Personen wie illegale Einwanderer, die keinen staatlichen Führerschein oder DMV-Ausweis erhalten können), wie im Fall von Oakland, oder in Verbindung mit einem Prepaid-Transitpass (Chicago). Diese Karten wurden wegen ihrer überdurchschnittlich hohen Gebühren heftig kritisiert, darunter auch einige (wie eine Pauschalgebühr, die bei jedem mit der Karte getätigten Einkauf erhoben wird), die bei ähnlichen Produkten von Green Dot und American Express nicht anfallen. ⓘ

Die US-Bundesregierung verwendet Prepaid-Debitkarten für die Auszahlung von Sozialleistungen an Personen, die kein Bankkonto haben. Im Jahr 2008 bot das US-Finanzministerium in Zusammenarbeit mit der Comerica Bank die Direct Express Debit MasterCard an, eine Prepaid-Debitkarte. ⓘ

Im Juli 2013 veröffentlichte die Association of Government Accountants einen Bericht über die Verwendung von Prepaid-Karten durch die Regierung und kam zu dem Schluss, dass solche Programme den Regierungen und denjenigen, die Zahlungen mit einer Prepaid-Karte statt per Scheck erhalten, eine Reihe von Vorteilen bieten. Die Vorteile der Prepaid-Kartenprogramme liegen vor allem in den Kosteneinsparungen, die sie bieten, sowie im leichteren Zugang zu Bargeld für die Empfänger und in der erhöhten Sicherheit. Der Bericht rät den Regierungen, alle verbleibenden Scheckzahlungen durch Prepaid-Kartenprogramme zu ersetzen, um erhebliche Einsparungen für die Steuerzahler und Vorteile für die Zahlungsempfänger zu erzielen. ⓘ

Auswirkungen der von der Regierung bereitgestellten Bankkonten

Im Januar 2016 führte die britische Regierung die Verpflichtung für Banken ein, gebührenfreie Basis-Bankkonten für alle anzubieten, was erhebliche Auswirkungen auf die Prepaid-Branche hatte, darunter auch das Ausscheiden einer Reihe von Unternehmen. ⓘ

Verbraucherschutz

Der Verbraucherschutz variiert je nach verwendetem Netzwerk. Visa und MasterCard zum Beispiel verbieten Mindest- und Höchstbeträge, Aufschläge und willkürliche Sicherheitsverfahren seitens der Händler. Bei Kreditgeschäften werden den Händlern in der Regel höhere Transaktionsgebühren in Rechnung gestellt, da die Wahrscheinlichkeit eines Betrugs bei Transaktionen im Debitkartennetz geringer ist. Dies kann sie dazu veranlassen, Kunden zu Debit-Transaktionen zu "lenken". Für Verbraucher, die Gebühren anfechten, ist es möglicherweise einfacher, dies mit einer Kreditkarte zu tun, da sie das Geld nicht sofort aus der Hand geben. Betrügerische Abbuchungen mit einer Debitkarte können auch zu Problemen mit einem Girokonto führen, da das Geld sofort abgehoben wird und so zu einer Überziehung oder zu geplatzten Schecks führen kann. In einigen Fällen erstatten die Banken, die Debitkarten ausgeben, umgehend alle strittigen Gebühren, bis die Angelegenheit geklärt ist, und in einigen Ländern ist die Haftung des Verbrauchers für nicht genehmigte Gebühren bei Debit- und Kreditkarten gleich. ⓘ

In einigen Ländern, wie Indien und Schweden, ist der Verbraucherschutz unabhängig vom verwendeten Netz gleich. Einige Banken legen Mindest- und Höchstbeträge für Einkäufe fest, vor allem bei reinen Online-Karten. Dies hat jedoch nichts mit den Kartennetzen zu tun, sondern vielmehr mit der Einschätzung der Bank in Bezug auf das Alter und die Kreditwürdigkeit der Person. Die Gebühren, die die Kunden an die Bank zu entrichten haben, sind gleich hoch, unabhängig davon, ob die Transaktion als Kredit- oder als Debit-Transaktion durchgeführt wird, so dass es für die Kunden keinen Vorteil bringt, die eine Transaktionsart gegenüber der anderen zu wählen. Die Geschäfte können auf den Preis der Waren oder Dienstleistungen Zuschläge erheben, sofern sie dazu gesetzlich befugt sind. Die Banken betrachten die Käufe als in dem Moment getätigt, in dem die Karte durchgestrichen wurde, unabhängig davon, wann die Kaufabrechnung erfolgt ist. Unabhängig davon, welche Transaktionsart verwendet wurde, kann der Kauf zu einer Überziehung des Kontos führen, da davon ausgegangen wird, dass das Geld in dem Moment, in dem die Karte durchgestrichen wurde, das Konto verlassen hat. ⓘ

Gemäß den lokalen Finanz- und Bankgesetzen und -vorschriften von Singapur sind alle in Singapur ausgestellten Visa- und MasterCard-Kreditkarten und Debitkarten standardmäßig deaktiviert, wenn sie außerhalb von Singapur verwendet werden. Damit sollen betrügerische Aktivitäten verhindert und der Karteninhaber geschützt werden. Wenn Kunden die Magnetstreifen im Ausland verwenden möchten, müssen sie die internationale Kartennutzung aktivieren und zulassen. ⓘ

Finanzieller Zugang

Debitkarten und gesicherte Kreditkarten sind bei Studenten beliebt, die noch keine Kredithistorie aufgebaut haben. Debitkarten können auch von im Ausland tätigen Arbeitnehmern verwendet werden, um ihren Familien Geld nach Hause zu schicken, wenn sie im Besitz einer angeschlossenen Debitkarte sind. ⓘ

Probleme mit der verzögerten Buchung von Offline-Debitkarten

Der Verbraucher nimmt eine Debit-Transaktion als Echtzeit-Transaktion wahr: Das Geld wird unmittelbar nach der Autorisierungsanfrage des Händlers von seinem Konto abgebucht. In vielen Ländern ist dies bei Online-Lastschriftenkäufen korrekt. Wenn jedoch ein Kauf mit der "Kredit"-Option (Offline-Lastschrift) getätigt wird, wird bei der Transaktion lediglich eine Autorisierungssperre auf dem Konto des Kunden eingerichtet; das Geld wird erst dann tatsächlich abgehoben, wenn die Transaktion abgeglichen und auf dem Konto des Kunden verbucht wurde, was in der Regel einige Tage später geschieht. Dies steht im Gegensatz zu einer typischen Kreditkartentransaktion, bei der nach einer Verzögerung von einigen Tagen, bevor die Transaktion auf dem Konto verbucht wird, ein weiterer Zeitraum von vielleicht einem Monat vergeht, bevor der Verbraucher die Rückzahlung vornimmt. ⓘ

Aus diesem Grund kann eine Debit-Transaktion im Falle eines absichtlichen oder unabsichtlichen Fehlers des Händlers oder der Bank zu schwerwiegenderen Problemen führen (z. B. kein Zugriff auf das Geld; überzogenes Konto) als eine Kreditkartentransaktion (z. B. kein Zugriff auf den Kredit; Überschreitung des Kreditlimits). Dies gilt insbesondere in den Vereinigten Staaten, wo Scheckbetrug in allen Bundesstaaten strafbar ist, die Überschreitung des Kreditlimits jedoch nicht. ⓘ

Einkäufe im Internet

Debitkarten können auch im Internet verwendet werden, entweder mit oder ohne Verwendung einer PIN. Internet-Transaktionen können sowohl online als auch offline durchgeführt werden. Geschäfte, die nur Online-Karten akzeptieren, sind in einigen Ländern (z. B. in Schweden) selten, in anderen Ländern (z. B. in den Niederlanden) hingegen weit verbreitet. Zum Vergleich: PayPal bietet dem Kunden die Verwendung einer reinen Online-Maestro-Karte an, wenn der Kunde eine niederländische Wohnadresse angibt, nicht aber, wenn derselbe Kunde eine schwedische Wohnadresse angibt. ⓘ

Internetkäufe können durch Eingabe der PIN bestätigt werden, wenn der Händler ein sicheres Online-PIN-Pad aktiviert hat. Andernfalls können Transaktionen entweder im Kredit- oder im Debitmodus durchgeführt werden (was manchmal, aber nicht immer, auf der Quittung angegeben wird), und dies hat nichts damit zu tun, ob die Transaktion im Online- oder Offline-Modus durchgeführt wurde, da sowohl Kredit- als auch Debit-Transaktionen in beiden Modi durchgeführt werden können. ⓘ

Debitkarten in aller Welt

In einigen Ländern erheben die Banken für jede Debitkartentransaktion eine geringe Gebühr. In anderen Ländern (z. B. im Vereinigten Königreich) tragen die Händler alle Kosten, und den Kunden werden keine Gebühren berechnet. Es gibt viele Menschen, die Debitkarten routinemäßig für alle Transaktionen verwenden, egal wie klein sie sind. Einige (kleine) Einzelhändler weigern sich, Debitkarten für kleine Transaktionen zu akzeptieren, wenn die Zahlung der Transaktionsgebühr die Gewinnspanne aus dem Verkauf aufzehren würde, so dass die Transaktion für den Einzelhändler unwirtschaftlich wäre. ⓘ

Einige Unternehmen akzeptieren überhaupt keine Kartenzahlungen, selbst in einer Zeit, in der die Verwendung von Bargeld zurückgeht. Dies geschieht nach wie vor aus einer Vielzahl von Gründen, darunter auch Steuervermeidung durch kleine Unternehmen. ⓘ

Im Jahr 2019 gingen dem Vereinigten Königreich aufgrund von Barzahlungen Steuereinnahmen in Höhe von 35 Milliarden Pfund verloren. Viele Unternehmen wie Friseurläden, Fisch- und Chipsläden, chinesische Imbissbuden, der Schwarzmarkt und sogar einige Baustellen sind dafür bekannt, dass im Vereinigten Königreich bar bezahlt wird, was bedeutet, dass hohe Geldbeträge unerklärt bleiben können. ⓘ

Angola

Die Banken in Angola geben aufgrund offizieller Vorschriften nur eine einzige Marke von Debitkarten aus: Multicaixa, die auch der Markenname des einzigen Netzes von Geldautomaten und POS-Terminals ist. ⓘ

Armenien

ArCa (Armenian Card), ein nationales System von Debit- (ArCa Debit und ArCa Classic) und Kreditkarten (ArCa Gold, ArCa Business, ArCA Platinum, ArCa Affinity und ArCa Co-branded), das in Armenien sehr beliebt ist. Gegründet im Jahr 2000 von den 17 größten armenischen Banken. ⓘ

Australien

Debitkarten in Australien tragen je nach ausstellender Bank unterschiedliche Namen: Commonwealth Bank of Australia: Keycard; Westpac Banking Corporation: Handycard; National Australia Bank: FlexiCard; ANZ Bank: Access-Karte; Bendigo Bank: Easy Money-Karte. ⓘ

Eine Zahlung mit einer Debitkarte wird in Australien allgemein als EFTPOS bezeichnet, die sehr beliebt ist und dort seit den 1980er Jahren eingesetzt wird. EFTPOS-fähige Karten werden an fast allen Automaten akzeptiert, die Kreditkarten annehmen können, unabhängig von der Bank, die die Karte ausgestellt hat, einschließlich Maestro-Karten, die von ausländischen Banken ausgegeben werden und früher von der Commonwealth Bank herausgegeben wurden, und von den meisten Geschäften mit 450.000 Verkaufsterminals akzeptiert werden. ⓘ

EFTPOS-Karten können auch für Bargeldeinzahlungen und -abhebungen an den Schaltern der an Giro Post teilnehmenden Filialen der Australia Post sowie für Abhebungen ohne Kauf bei bestimmten großen Einzelhändlern verwendet werden, so als ob die Transaktion in einer Bankfiliale durchgeführt worden wäre, selbst wenn diese geschlossen ist. Elektronische Transaktionen werden in Australien im Allgemeinen über das Telstra Argent- und Optus Transact Plus-Netz abgewickelt, das in den letzten Jahren das alte Transcend-Netz abgelöst hat. Die meisten früheren Keycards waren nur für EFTPOS und an Geldautomaten oder Bankfilialen verwendbar, während das neue Debitkartensystem wie eine Kreditkarte funktioniert, nur dass es nur das Guthaben auf dem angegebenen Bankkonto verwendet. Dies bedeutet, dass das neue System neben anderen Vorteilen auch für elektronische Käufe geeignet ist, ohne dass es bei Überweisungen von Bank zu Bank zu einer Verzögerung von zwei bis vier Tagen kommt. ⓘ

In Australien gibt es sowohl ein elektronisches Autorisierungssystem für Kreditkartentransaktionen als auch ein herkömmliches EFTPOS-Autorisierungssystem für Debitkarten. Der Unterschied zwischen den beiden Systemen besteht darin, dass EFTPOS-Transaktionen durch eine persönliche Identifikationsnummer (PIN) autorisiert werden, während Kreditkartentransaktionen zusätzlich durch einen kontaktlosen Zahlungsmechanismus autorisiert werden können (für Einkäufe über 200 Dollar ist eine PIN erforderlich). Wenn der Benutzer dreimal nicht die richtige PIN eingibt, kann dies dazu führen, dass die Karte für mindestens 24 Stunden gesperrt wird, dass er anrufen oder zur Filiale gehen muss, um sie mit einer neuen PIN zu reaktivieren, dass die Karte vom Händler zerschnitten wird oder dass sie im Falle eines Geldautomaten im Gerät verbleibt, wobei in beiden Fällen eine neue Karte bestellt werden muss. ⓘ

Im Allgemeinen werden die Kosten für Kreditkartentransaktionen vom Händler getragen, ohne dass der Endverbraucher eine Gebühr zahlen muss (obwohl ein direkter Verbraucheraufschlag von 0,5 bis 3 % nicht unüblich ist), während bei EFTPOS-Transaktionen der Verbraucher eine von seiner Bank erhobene Abhebungsgebühr zahlen muss. ⓘ

Mit der Einführung der Debitkarten von Visa und MasterCard und der Regulierung der von den Betreibern von EFTPOS- und Kreditkarten erhobenen Abwicklungsgebühren durch die Reserve Bank hat sich die zunehmende Verbreitung von Kreditkarten unter den Australiern fortgesetzt, während die EFTPOS generell an Bedeutung verloren haben. Durch die Regulierung der Abwicklungsgebühren wurde den Banken, die in der Regel im Auftrag von Visa oder MasterCard Händlerdienste für Einzelhändler erbringen, jedoch auch die Möglichkeit genommen, diese Einzelhändler daran zu hindern, zusätzliche Gebühren für die Annahme von Zahlungen per Kreditkarte anstelle von Bargeld oder EFTPOS zu verlangen. ⓘ

Bahrain

In Bahrain gehören Debitkarten zu Benefit, dem Interbanking-Netzwerk für Bahrain. Benefit wird aber auch in anderen Ländern akzeptiert, vor allem in den GCC-Staaten, ähnlich wie das saudische Zahlungsnetzwerk und das kuwaitische KNET. ⓘ

Belgien

In Belgien werden Debitkarten in den meisten Geschäften sowie in den meisten Hotels und Restaurants akzeptiert. Kleinere Restaurants oder kleine Einzelhändler akzeptieren oft entweder nur Debitkarten oder nur Bargeld, aber keine Kreditkarten. Alle belgischen Banken stellen Debitkarten zur Verfügung, wenn Sie ein Bankkonto eröffnen. In der Regel ist die Nutzung von Debitkarten an nationalen und EU-Geldautomaten kostenlos, auch wenn sie nicht der ausstellenden Bank gehören. Seit 2019 erheben einige Banken eine Gebühr von 50 Cent für die Nutzung von Geldautomaten, die nicht der ausstellenden Bank gehören. Die Debitkarten in Belgien sind mit dem Logo des nationalen Bancontact-Systems und auch mit einem internationalen Debitkartensystem, Maestro, versehen (derzeit gibt es keine Banken, die V-Pay- oder Visa-Electron-Karten ausgeben, auch wenn diese weithin akzeptiert werden). Einige Banken bieten auch Debitkarten von Visa und MasterCard an, doch handelt es sich dabei meist um Online-Banken. ⓘ

Brasilien

In Brasilien heißen Debitkarten cartão de débito (Singular) und wurden 2008 populär. Im Jahr 2013 wurde die 100 millionste brasilianische Debitkarte ausgegeben. Debitkarten haben die Schecks ersetzt, die bis zum ersten Jahrzehnt der 2000er Jahre üblich waren. ⓘ

Heute werden die meisten Finanztransaktionen (wie z. B. Einkäufe) mit Debitkarten getätigt (und dieses System ersetzt zunehmend Barzahlungen). Heutzutage werden die meisten Debitkartenzahlungen mit einer Kombination aus Karte und Pin abgewickelt, und fast jede Karte ist mit einem Chip ausgestattet, mit dem Transaktionen durchgeführt werden können. ⓘ

Die wichtigsten Anbieter von Debitkarten in Brasilien sind Visa (mit Electron-Karten), Mastercard (mit Maestro-Karten) und Elo. ⓘ

Bulgarien

In Bulgarien werden Debitkarten in fast allen Geschäften und Läden sowie in den meisten Hotels und Restaurants in den größeren Städten akzeptiert. Kleinere Restaurants oder Geschäfte akzeptieren oft nur Bargeld. Alle bulgarischen Banken können Ihnen bei der Eröffnung eines Bankkontos Debitkarten für die Kontoführung zur Verfügung stellen. Die gängigsten Karten in Bulgarien sind kontaktlos (und Chip&PIN oder Magnetstreifen und PIN) mit den Marken Debit Mastercard und Visa Debit (vor einigen Jahren waren Maestro und Visa Electron am weitesten verbreitet). Alle POS-Terminals und Geldautomaten akzeptieren Visa, Visa Electron, Visa Debit, VPay, Mastercard, Debit Mastercard, Maestro und Bcard. Einige POS-Terminals und Geldautomaten akzeptieren auch Discover, American Express, Diners Club, JCB und UnionPay. Fast alle POS-Terminals in Bulgarien unterstützen kontaktlose Zahlungen. Kreditkarten sind in Bulgarien ebenfalls weit verbreitet. Das Bezahlen mit Smartphones/Smartwatches an POS-Terminals wird ebenfalls immer üblicher. ⓘ

Kanada

In Kanada gibt es ein landesweites EFTPOS-System, das Interac Direct Payment (IDP) genannt wird. Seit seiner Einführung im Jahr 1994 hat sich IDP zur beliebtesten Zahlungsmethode im Land entwickelt. Zuvor wurden Debitkarten bereits seit Ende der 1970er Jahre für ABM-Zwecke eingesetzt, wobei Kreditgenossenschaften in Saskatchewan und Alberta im Juni 1977 die ersten kartengestützten, vernetzten Geldautomaten einführten. Debitkarten, die überall dort verwendet werden können, wo Kreditkarten akzeptiert werden, wurden in Kanada erstmals 1982 von den Saskatchewan Credit Unions eingeführt. In den frühen 1990er Jahren wurden unter den sechs größten kanadischen Banken Pilotprojekte durchgeführt, um die Sicherheit, die Genauigkeit und die Durchführbarkeit des Interac-Systems zu testen. In der zweiten Hälfte der 1990er Jahre wurde geschätzt, dass etwa 50 % der Einzelhändler Interac als Zahlungsmittel anbieten. Einzelhändler, darunter viele kleine Einzelhändler wie Cafés, wehrten sich dagegen, IDP anzubieten, um einen schnelleren Service zu fördern. Im Jahr 2009 bieten 99 % der Einzelhändler IDP als alternative Zahlungsform an. ⓘ

In Kanada wird die Debitkarte manchmal auch als "Bankkarte" bezeichnet. Es handelt sich um eine von einer Bank ausgestellte Kundenkarte, die Zugang zu Geldmitteln und anderen Bankkontotransaktionen ermöglicht, wie z. B. Überweisungen, Kontostandsabfragen, Bezahlen von Rechnungen usw., sowie Transaktionen an der Verkaufsstelle, die mit dem Interac-Netzwerk verbunden sind. Seit seiner landesweiten Einführung im Jahr 1994 hat sich Interac Direct Payment so weit verbreitet, dass 2001 in Kanada mehr Transaktionen mit Debitkarten als mit Bargeld abgewickelt wurden. Diese Beliebtheit kann teilweise auf zwei Hauptfaktoren zurückgeführt werden: die Bequemlichkeit, kein Bargeld mit sich führen zu müssen, und die Verfügbarkeit von Bankautomaten (ABMs) und Direktzahlungshändlern im Netzwerk. Debitkarten können insofern als ähnlich wie Wertkarten betrachtet werden, als sie einen begrenzten Geldbetrag darstellen, den der Kartenaussteller dem Inhaber schuldet. Der Unterschied besteht darin, dass Wertkarten in der Regel anonym sind und nur beim Kartenaussteller verwendet werden können, während Debitkarten in der Regel mit dem Bankkonto einer Person verbunden sind und überall im Interac-Netz verwendet werden können. ⓘ

In Kanada können die Bankkarten an POS und Geldautomaten verwendet werden. In den letzten Jahren wurde auch Interac Online eingeführt, so dass Kunden der meisten großen kanadischen Banken ihre Debitkarten auch für Online-Zahlungen bei bestimmten Händlern verwenden können. Bestimmte Finanzinstitute erlauben ihren Kunden auch, ihre Debitkarten in den Vereinigten Staaten über das NYCE-Netz zu benutzen. Mehrere kanadische Finanzinstitute, die in erster Linie VISA-Kreditkarten anbieten, darunter CIBC, RBC, Scotiabank und TD, geben zusätzlich zu ihrer Interac-Debitkarte auch eine Visa-Debitkarte aus, entweder in Form von Dual-Network-Co-Branding-Karten (CIBC, Scotia und TD) oder als "virtuelle" Karte, die neben der bestehenden Interac-Debitkarte des Kunden verwendet wird (RBC). Dadurch kann der Kunde Interlink für Online-, Telefon- und internationale Transaktionen und Plus für internationale Geldautomaten nutzen, da Interac in diesen Situationen nicht gut unterstützt wird. ⓘ

Verbraucherschutz in Kanada

Die Verbraucher in Kanada sind durch einen freiwilligen Kodex geschützt, dem alle Anbieter von Debitkartendiensten beigetreten sind, den Canadian Code of Practice for Consumer Debit Card Services (manchmal auch "Debit Card Code" genannt). Die Einhaltung des Kodex wird von der Financial Consumer Agency of Canada (FCAC) überwacht, die Verbraucherbeschwerden untersucht. ⓘ

Laut der FCAC-Website wurde der Kodex 2005 überarbeitet, so dass die Finanzinstitute nun beweisen müssen, dass ein Verbraucher für eine strittige Transaktion verantwortlich ist, und dass die Anzahl der Tage, die ein Konto während der Untersuchung einer Transaktion durch das Finanzinstitut gesperrt werden kann, begrenzt ist. ⓘ

Chile

Chile verfügt über ein EFTPOS-System namens Redcompra (Purchase Network), das derzeit in mindestens 23.000 Geschäften im ganzen Land genutzt wird. In den meisten Supermärkten, Einzelhandelsgeschäften, Kneipen und Restaurants in den größeren Städten können Waren über dieses System gekauft werden. Chilenische Banken geben Maestro-, Visa Electron- und Visa-Debitkarten aus. ⓘ

Kolumbien

In Kolumbien gibt es ein System namens Redeban-Multicolor und Credibanco Visa, das derzeit in mindestens 23.000 Geschäften im ganzen Land verwendet wird. Mit diesem System können Waren in den meisten Supermärkten, Einzelhandelsgeschäften, Kneipen und Restaurants in den größeren Städten gekauft werden. Kolumbianische Debitkarten sind Maestro (Pin), Visa Electron (Pin), Visa Debit (als Kredit) und MasterCard-Debit (als Kredit). ⓘ

Dänemark

Die dänische Debitkarte Dankort ist in Dänemark allgegenwärtig. Sie wurde am 1. September 1983 eingeführt, und obwohl die ersten Transaktionen auf Papier erfolgten, setzte sich die Dankort schnell durch. Bis 1985 wurden die ersten EFTPOS-Terminals eingeführt, und 1985 war auch das Jahr, in dem die Zahl der Dankort-Transaktionen erstmals die 1-Million-Grenze überschritt. Heute wird die Dankort hauptsächlich als Multicard ausgegeben, die die nationale Dankort mit der international anerkannten Visa kombiniert (einfach als "Visa/Dankort"-Karte bezeichnet). Im September 2008 waren 4 Millionen Karten ausgegeben worden, davon drei Millionen Visa/Dankort-Karten. Es ist auch möglich, eine Visa Electron Debitkarte und eine MasterCard zu erhalten. ⓘ

- Im Jahr 2007 hat PBS (jetzt Nets), der dänische Betreiber des Dankort-Systems, insgesamt 737 Millionen Dankort-Transaktionen verarbeitet. Davon wurden 4,5 Millionen an nur einem einzigen Tag, dem 21. Dezember, abgewickelt. Dies ist nach wie vor der aktuelle Rekord.

- Ende 2007 gab es noch 3,9 Millionen Dankort-Karten.

- Im Jahr 2012 verfügten mehr als 80 000 dänische Geschäfte über ein Dankort-Terminal, und weitere 11 000 Internetshops akzeptierten die Dankort ebenfalls. ⓘ

Finnland

Die meisten alltäglichen Kundentransaktionen werden mit Debitkarten oder Online-Überweisungen/elektronischen Rechnungen abgewickelt, obwohl auch Kreditkarten und Bargeld akzeptiert werden. Schecks werden nicht mehr verwendet. Vor der europäischen Standardisierung hatte Finnland einen nationalen Standard (pankkikortti = "Bankkarte"). Eine pankkikortti entsprach physisch einer internationalen Kreditkarte, und für pankkikortti und Kreditkarten wurden dieselben Kartendrucker und Belege verwendet, aber die Karten wurden im Ausland nicht akzeptiert. Dies wurde inzwischen durch die Debitkartensysteme von Visa und MasterCard ersetzt, und die finnischen Karten können in der gesamten Europäischen Union und weltweit verwendet werden. ⓘ

Ein elektronisches Geldbörsensystem mit einer Chipkarte wurde eingeführt, konnte sich aber nicht durchsetzen. ⓘ

Die Unterzeichnung einer Offline-Zahlung ist mit einer Verschuldung verbunden, so dass Offline-Zahlungen für Minderjährige nicht möglich sind. Online-Transaktionen sind jedoch erlaubt, und da fast alle Geschäfte über elektronische Terminals verfügen, können heute auch Minderjährige Debitkarten verwenden. Früher konnten Minderjährige nur Bargeld von Geldautomaten abheben (Automaattikortti (Geldautomatenkarte) oder Visa Electron). ⓘ

Frankreich

Carte Bancaire (CB), das nationale Zahlungssystem, verfügte 2008 über 57,5 Millionen Karten mit seinem Logo, und 7,76 Milliarden Transaktionen (POS und Geldautomaten) wurden über das e-rsb-Netz abgewickelt (135 Transaktionen pro Karte, meist Debitkarten oder Debitkarten mit Zahlungsaufschub). Im Jahr 2019 hatte Carte Bancaire 71,1 Millionen Karten mit ihrem Logo und 13,76 Milliarden Transaktionen (POS und ATM) wurden über ihr Netz abgewickelt. Bei den meisten CB-Karten handelt es sich um Debitkarten, entweder Debitkarten oder Debitkarten mit Zahlungsaufschub. Weniger als 10 % der CB-Karten waren Kreditkarten. ⓘ

Die Banken in Frankreich erheben in der Regel Jahresgebühren für Debitkarten (obwohl Kartenzahlungen für die Banken sehr kosteneffizient sind), während sie Privatkunden keine Gebühren für Scheckbücher oder die Bearbeitung von Schecks berechnen (obwohl Schecks für die Banken sehr kostspielig sind). Dieses Ungleichgewicht geht auf die einseitige Einführung von Chip- und PIN-Debitkarten in Frankreich zu Beginn der 1990er Jahre zurück, als die Kosten für diese Technologie noch wesentlich höher waren als heute. Kreditkarten, wie sie im Vereinigten Königreich und in den Vereinigten Staaten üblich sind, sind in Frankreich unüblich, und das nächstliegende Äquivalent ist die Debitkarte mit Zahlungsaufschub, die wie eine normale Debitkarte funktioniert, mit dem Unterschied, dass alle Kaufvorgänge bis zum Ende des Monats aufgeschoben werden, wodurch der Kunde zwischen einem und 31 Tagen "zinslosen" Kredit erhält. Die Banken können für eine Debitkarte mit Zahlungsaufschub höhere Gebühren verlangen. ⓘ

Die meisten französischen Debitkarten sind mit dem CB-Logo versehen, das die Akzeptanz in ganz Frankreich sicherstellt. Die meisten Banken geben inzwischen Visa- oder MasterCard-Co-Branding-Karten aus, so dass die Karte sowohl im CB- als auch im Visa- oder Mastercard-Netz akzeptiert wird. ⓘ

In Frankreich werden Zahlungskarten unabhängig von ihrer eigentlichen Marke gemeinhin als Carte Bleue ("blaue Karte") bezeichnet. Carte Bleue war eine Kartenmarke, die 2010 von Visa übernommen wurde und nicht mehr verwendet wird. Bis zu ihrer Übernahme bestand das Hauptmerkmal von Carte Bleue darin, von der Allianz mit Visa zu profitieren, die die Verwendung der Karten in beiden Netzen ermöglichte. ⓘ

Viele kleinere Händler in Frankreich weigern sich, Debitkarten für Transaktionen unter einem bestimmten Betrag zu akzeptieren, weil die Banken der Händler eine Mindestgebühr pro Transaktion verlangen. Aufgrund der zunehmenden Nutzung von Debitkarten akzeptieren jedoch immer mehr Händler Debitkarten für kleine Beträge. Die Händler in Frankreich machen keinen Unterschied zwischen Debit- und Kreditkarten, so dass beide gleich gut akzeptiert werden. In Frankreich ist es legal, einen Mindestbetrag für Transaktionen festzulegen, aber die Händler müssen diesen deutlich angeben. ⓘ

Im Januar 2016 waren 57,2 % aller Debitkarten in Frankreich mit einem Chip für kontaktloses Bezahlen ausgestattet. Der Höchstbetrag pro Transaktion war ursprünglich auf 20 EUR festgesetzt, und der Höchstbetrag für alle kontaktlosen Zahlungen pro Tag liegt je nach Bank zwischen 50 und 100 EUR. Im Oktober 2017 wurde der Höchstbetrag pro Transaktion auf 30 Euro erhöht. Aufgrund der COVID-19-Pandemie wurde der Höchstbetrag pro Transaktion im Mai 2020 auf 50 EUR erhöht, um den Forderungen der französischen Regierung und der Europäischen Bankenaufsichtsbehörde nachzukommen. ⓘ

Haftung und E-Karten

Nach französischem Recht haften Banken für jede Transaktion, die mit einer Kopie der Originalkarte getätigt wird, und für jede Transaktion, die ohne Karte (am Telefon oder im Internet) getätigt wird, d. h. die Banken müssen dem Karteninhaber jede betrügerische Transaktion zurückzahlen, wenn die oben genannten Kriterien erfüllt sind. Die Bekämpfung von Kartenbetrug ist daher für die Banken interessanter geworden. Infolgedessen bieten französische Banken auf ihren Websites in der Regel einen "E-Card"-Service ("elektronische (Bank-)Karte") an, bei dem eine neue virtuelle Karte erstellt und mit einer physischen Karte verbunden wird. Diese virtuelle Karte kann nur einmal und nur für den vom Karteninhaber angegebenen Höchstbetrag verwendet werden. Wird die Nummer der virtuellen Karte abgefangen oder wird versucht, einen höheren Betrag als erwartet zu erhalten, wird die Transaktion gesperrt. ⓘ

Deutschland

In Deutschland gibt es ein spezielles Debitkartensystem namens girocard, das je nach ausstellender Bank in der Regel mit V Pay oder Maestro gebrandet ist. In den letzten Jahren sind auch Visa Debit- und Mastercard Debit-Karten immer häufiger anzutreffen. ⓘ

Historisch gesehen gab es bereits vor der Popularität von EFTPOS die Eurocheque-Karte, ein ursprünglich für Papierschecks entwickeltes Autorisierungssystem, bei dem die Kunden neben der Unterschrift auf dem Scheck auch die Karte als Sicherheitsmaßnahme vorlegen mussten. Diese Karten konnten auch an Geldautomaten und für den kartengestützten elektronischen Geldtransfer mit PIN-Eingabe verwendet werden. Dies sind heute die einzigen Funktionen dieser Karten: Das Euroschecksystem (und die Marke) wurden 2002 im Zuge der Umstellung von der D-Mark auf den Euro aufgegeben. Seit 2005 verfügen die meisten Geschäfte und Tankstellen über EFTPOS-Einrichtungen. Die Unternehmen müssen Bearbeitungsgebühren zahlen, was dazu führt, dass einige Geschäftsinhaber Debitkartenzahlungen für Umsätze unter einem bestimmten Betrag, in der Regel 5 oder 10 Euro, ablehnen. ⓘ

Um die Bearbeitungsgebühren zu vermeiden, sind viele Unternehmen auf das Elektronische Lastschriftverfahren (ELV) umgestiegen. Das Kassenterminal liest die Bankleitzahl und die Kontonummer von der Karte ab, wickelt die Transaktion aber nicht über das Girocard-Netz ab, sondern druckt lediglich ein Formular aus, das der Kunde zur Autorisierung der Lastschrift unterschreibt. Allerdings entfällt bei dieser Methode auch jegliche Überprüfung oder Zahlungsgarantie durch das Netz. Außerdem kann der Kunde die Lastschrift ohne Angabe von Gründen durch Mitteilung an seine Bank zurückgeben. Dies bedeutet, dass der Begünstigte das Risiko von Betrug und Zahlungsunfähigkeit trägt. Einige Unternehmen mindern das Risiko, indem sie eine eigene schwarze Liste konsultieren oder bei höheren Transaktionsbeträgen auf die Girocard wechseln. ⓘ

Um das Jahr 2000 wurde eine elektronische Geldkarte eingeführt, die so genannte Geldkarte. Sie nutzt den Chip, der sich auf der Vorderseite der herkömmlichen Debitkarte befindet. Dieser Chip kann mit bis zu 200 Euro aufgeladen werden und wird als Mittel zum Bezahlen von mittleren und kleinen Beträgen bis hin zu einigen Euro oder Cent beworben. Entscheidend ist dabei, dass keine Bearbeitungsgebühren von den Banken abgezogen werden. Die Popularität, die sich die Erfinder erhofft hatten, hat sich nicht eingestellt. Ab 2020 zogen sich mehrere Partner aus der Akzeptanz der Geldkarte zurück, die nicht mehr ausgegeben wird und in naher Zukunft ganz aus dem Verkehr gezogen werden soll. ⓘ

Von der Deutschen Kreditwirtschaft (DK) stammt die Debitkarte Girocard. Zur Nutzung im Ausland verfügen diese Karten üblicherweise über ein internationales Co-Branding von Maestro oder V Pay, die jedoch beide in den kommenden Jahren eingestellt werden. In der Regel wird der Girocard bei Zahlung Vorrang gewährt und das Co-Branding nur genutzt, wenn Girocard am Verkaufsort nicht unterstützt wird. Girocard ersetzte 2007 die EC-Karte; die veraltete Bezeichnung EC-Karte ist eine Marke von Mastercard. ⓘ

Guinée Bissau

Siehe "UEMOA". ⓘ

Griechenland

Nach der Einführung von Kapitalverkehrskontrollen im Jahr 2015 stieg die Nutzung von Debitkarten in Griechenland sprunghaft an. ⓘ

Hongkong

Die meisten Bankkarten in Hongkong für Spar-/Girokonten sind mit EPS und UnionPay ausgestattet, die wie eine Debitkarte funktionieren und bei Händlern für Einkäufe verwendet werden können, wobei das Geld sofort vom zugehörigen Konto abgebucht wird. ⓘ

EPS ist ein auf Hongkong beschränktes System und wird von vielen Händlern und Regierungsstellen akzeptiert. Da UnionPay-Karten im Ausland jedoch immer mehr akzeptiert werden, können Verbraucher die UnionPay-Funktion der Bankkarte nutzen, um Einkäufe direkt vom Bankkonto zu tätigen. ⓘ

Visa-Debitkarten sind in Hongkong unüblich. Die Enjoy-Karte der britischen HSBC-Tochter Hang Seng Bank und die ATM-Visa-Karte der amerikanischen Citibank sind zwei der in Hongkong erhältlichen Visa-Debitkarten. ⓘ

Die Nutzung von Debitkarten ist in Hongkong relativ gering, da die Durchdringungsrate von Kreditkarten in Hongkong hoch ist. Im ersten Quartal 2017 waren fast 20 Millionen Kreditkarten im Umlauf, was etwa dem Dreifachen der erwachsenen Bevölkerung entspricht. Es wurden 145.800 Tausend Transaktionen mit Kreditkarten, aber nur 34.001 Tausend Transaktionen mit Debitkarten getätigt. ⓘ

Ungarn

In Ungarn sind Debitkarten viel weiter verbreitet und beliebter als Kreditkarten. Viele Ungarn bezeichnen ihre Debitkarte ("betéti kártya") sogar fälschlicherweise mit dem Wort für Kreditkarte ("hitelkártya"). Der gebräuchlichste Ausdruck ist jedoch einfach Bankkarte ("bankkártya"). ⓘ

Indien

Nach der Demonetisierung durch die derzeitige Regierung im Dezember 2016 gab es einen starken Anstieg der bargeldlosen Transaktionen, so dass man heutzutage an den meisten Orten Karten akzeptieren kann. Die Debitkarte wurde hauptsächlich für Transaktionen an Geldautomaten verwendet. Die RBI hat angekündigt, dass Gebühren nicht gerechtfertigt sind, so dass für Transaktionen keine Bearbeitungsgebühren anfallen. Fast die Hälfte der indischen Debit- und Kreditkartennutzer verwendet die Rupay-Karte. Einige indische Banken geben Visa-Debitkarten aus, einige Banken (wie SBI und Citibank India) geben auch Maestro-Karten aus. Die Debitkartentransaktionen werden über Rupay-, Visa- oder MasterCard-Netzwerke in Indien und im Ausland abgewickelt und nicht direkt über die ausstellende Bank. ⓘ

Die National Payments Corporation of India (NPCI) hat eine neue Karte namens RuPay eingeführt. Sie ist vergleichbar mit NETS in Singapur und UnionPay in Festlandchina. ⓘ

Da die Zahl der COVID-Fälle in Indien sprunghaft ansteigt, hat das Bankinstitut seinen Schwerpunkt auf kontaktlose Zahlungsoptionen wie kontaktlose Debitkarten, kontaktlose Kreditkarten und kontaktlose Prepaid-Karten verlagert. Die Zahlungsmethoden ändern sich in Indien drastisch, da die Menschen aufgrund der sozialen Distanzierung und der Abriegelung mehr digitale Transaktionen als Bargeld verwenden. ⓘ

Indonesien

Zu den in ausländischem Besitz befindlichen Marken, die indonesische Debitkarten ausgeben, gehören Visa, Maestro, MasterCard und MEPS. Zu den in Indonesien tätigen inländischen Debitkartennetzen gehören Debit BCA (und das Gegenstück des Prima-Netzes, Prima Debit) und Mandiri Debit. ⓘ

Irak

Die beiden größten staatlichen Banken des Irak, die Rafidain Bank und die Rasheed Bank, haben zusammen mit dem Iraqi Electronic Payment System (IEPS) ein Unternehmen namens International Smart Card gegründet, das eine nationale Kreditkarte mit der Bezeichnung "Qi Card" entwickelt hat, die seit 2008 ausgegeben wird. Auf der Website des Unternehmens heißt es: Nach weniger als zwei Jahren nach der Einführung der Qi-Kartenlösung haben wir 1,6 Millionen Karteninhaber erreicht, mit dem Potenzial, bis Ende 2010 2 Millionen Karten auszugeben. Die monatliche Ausgabe von etwa 100.000 Karten ist ein Beweis für den großen Erfolg der Qi-Kartenlösung. Parallel dazu werden wir bis 2015 über ein Verkaufsstellennetz von etwa 30.000 Einheiten in den Einzelhandel expandieren". ⓘ

Irland

Die irischen Debitkarten sind heute ausschließlich Chip- und PIN-Karten und fast ausschließlich Visa Debit. Diese können überall dort eingesetzt werden, wo das Visa-Logo zu sehen ist, und zwar in ähnlicher Weise wie eine Kreditkarte. MasterCard Debit wird ebenfalls von einer kleinen Minderheit von Instituten verwendet und funktioniert auf sehr ähnliche Weise. ⓘ

Irische Debitkarten sind in der Regel multifunktional und verfügen über eine Geldautomatenkarte. Die Karten werden manchmal auch zur Authentifizierung von Transaktionen zusammen mit einem Kartenlesegerät für die 2-Faktor-Authentifizierung beim Online-Banking verwendet. ⓘ

Die meisten irischen Visa-Debitkarten sind auch für das kontaktlose Bezahlen bei kleinen, häufigen Transaktionen (mit einem Höchstwert von 15 € oder 30 €) geeignet. Danach lehnt die Kartensoftware kontaktlose Transaktionen ab, bis eine Standard-Chip- und PIN-Transaktion abgeschlossen ist und der Zähler zurückgesetzt wird. Diese Maßnahme wurde eingeführt, um das Risiko betrügerischer Abbuchungen für die Kartenaussteller zu minimieren. ⓘ

Die Karten werden in der Regel online abgewickelt, einige Karten können aber auch offline abgewickelt werden, je nach den vom Kartenaussteller angewandten Regeln. ⓘ

Eine Reihe von Kartenherausgebern bietet auch Prepaid-Debitkartenkonten an, die in erster Linie als Geschenkkarten/Gutscheine oder für zusätzliche Sicherheit und Anonymität im Internet verwendet werden. Diese Karten sind entweder als Einwegkarten oder als aufladbare Karten erhältlich und tragen in der Regel die Marken Visa oder MasterCard. ⓘ

Vorheriges System (seit dem 28. Februar 2014 nicht mehr in Betrieb): Laser wurde 1996 von den irischen Banken als Erweiterung der bereits seit vielen Jahren bestehenden ATM- und Scheckgarantiekartensysteme eingeführt. Mit der Einführung dieses Dienstes wurde es möglich, Zahlungen mit einer multifunktionalen Karte zu tätigen, die Geldautomaten, Scheck- und Debitkarten sowie internationale Geldautomaten über MasterCard Cirrus oder Visa Plus und manchmal das britische Link ATM-System kombinierte. Ihre Funktionalität ähnelte der der britischen Switch-Karte. ⓘ

Das System wurde zunächst als "swipe & sign"-Karte eingeführt und konnte in Irland ähnlich wie eine Kreditkarte verwendet werden. Sie waren mit Standardkartenterminals kompatibel (online oder offline, obwohl sie in der Regel online verarbeitet wurden). Sie konnten auch für Transaktionen ohne Karteninhaber am Telefon, per Post oder im Internet oder für die Abwicklung wiederkehrender Zahlungen verwendet werden. Laser bot auch "Cashback"-Fazilitäten an, bei denen die Kunden von den Einzelhändlern (sofern angeboten) einen Bargeldbetrag zusammen mit ihrer Transaktion verlangen konnten. Dieser Service ermöglichte es den Einzelhändlern, das Bargeldaufkommen in den Kassen zu verringern und den Verbrauchern die Benutzung von Geldautomaten zu ersparen. Laser hat im Jahr 2002 die EMV-"Chip- und PIN"-Sicherheit eingeführt, ebenso wie andere Kredit- und Debitkarten in ganz Europa. Im Jahr 2005 gaben einige Banken an ihre Kunden Laserkarten aus, die mit dem Maestro-Branding versehen waren. Damit konnten sie an POS-Terminals in Übersee verwendet werden, während Internet-Transaktionen in der Regel auf Websites beschränkt waren, die Laser ausdrücklich akzeptierten. ⓘ

Seit 2006 haben die irischen Banken Laser nach und nach durch internationale Systeme ersetzt, vor allem durch Visa Debit, und am 28. Februar 2014 wurde das Laserkartensystem vollständig zurückgezogen und wird von Einzelhändlern nicht mehr akzeptiert. ⓘ

Im Gegensatz zu den meisten irischen Banken gab die britische Bank Halifax in Irland keine Laser-Karte aus, sondern eine „Visa Debit“-Karte wie in Großbritannien. Die irische Postbank hingegen gab Maestro-Karten (ohne Laser) aus. ⓘ

Alle Karten sind, wie in Großbritannien, mit „Chip and PIN“ ausgestattet. ⓘ

Israel

Das israelische Bankkartensystem ist für Neulinge etwas verwirrend, da es aus einer Mischung von Merkmalen verschiedener Kartentypen besteht. Was als Kreditkarte bezeichnet wird, ist höchstwahrscheinlich eine Debitkarte mit aufgeschobener Abbuchung von einem zugehörigen Girokonto, die häufigste Kartenart in Israel, ähnlich wie in Frankreich, obwohl der Begriff "Debitkarte" nicht gebräuchlich ist. Die Karten werden fast durchgängig als cartis ashrai (כרטיס אשראי), wörtlich "Kreditkarte", bezeichnet, ein Begriff, der die Eigenschaften der Karte verfälschen kann. Ihr Hauptmerkmal kann eine direkte Verbindung zu einem angeschlossenen Bankkonto sein (über das sie meist ausgegeben werden), wobei der Gesamtwert der mit der Karte getätigten Transaktionen zu einem regelmäßigen Termin einmal im Monat in voller Höhe vom Bankkonto abgebucht wird, ohne dass die Möglichkeit besteht, den Saldo zu übertragen; bestimmte Arten von Transaktionen (wie Online- und/oder Fremdwährungstransaktionen) können sogar direkt zum Zeitpunkt der Transaktion vom angeschlossenen Bankkonto abgebucht werden. Der begrenzte Kreditrahmen ergibt sich aus dem Vermögen und der Glaubwürdigkeit des Kunden bei der Bank und wird nicht von der Kreditkartengesellschaft gewährt. Die Karte ermöglicht in der Regel sofortige Bargeldabhebungen an Geldautomaten und Abfragen des Kontostands (wie Debitkarten), zinsfreie Transaktionen in Raten und mit aufgeschobener Gebühr, die von Händlern angeboten werden (auch in Brasilien), verzinsliche Ratenpläne/aufgeschobene Gebühren/revolvierende Kredite, die an der Verkaufsstelle transaktionsspezifisch sind (obwohl sie vom Kartenaussteller gewährt werden, daher die Zinsen), und eine Vielzahl automatisierter/auf Anfrage gewährter Kreditsysteme einschließlich Darlehen, von denen einige revolvieren oder den erweiterten Zahlungsoptionen ähneln, die manchmal von Debitkarten angeboten werden. ⓘ

Daher ist die "echte" Debitkarte in Israel nicht so weit verbreitet, obwohl es sie seit 1994 gibt. Sie wird in Israel von zwei Kreditunternehmen angeboten: Die eine ist ICC, kurz für "Israeli Credit Cards" (CAL, ein Akronym aus der hebräischen Abkürzung), die sie in Form einer nur in Israel gültigen Visa-Electron-Karte ausgibt. Sie wird hauptsächlich über die israelische Postbank (die laut Verordnung keine Kredite anbieten darf) oder über die Israel Discount Bank, ihren Haupteigentümer, angeboten (wo sie als "Discount Money Key"-Karte gebrandet ist). Diese Debitkarte der Israel Discount Bank wird auch als weltweit gültige Karte angeboten, entweder als Visa Electron oder MasterCard Debitkarte. Die zweite und gebräuchlichere Debitkarte wird vom Isracard-Konsortium für seine angeschlossenen Banken angeboten und trägt die Bezeichnung "Direct". Sie ist nur in Israel unter der lokalen Eigenmarke "Isracard Direct" gültig (die bis 2002 unter dem Namen "Electro Cheque" bekannt war, während die lokale Marke Isracard oft als MasterCard nur für den lokalen Gebrauch angesehen wird). Seit 2006 bietet Isracard auch eine internationale Version unter der Bezeichnung "MasterCard Direct" an, die jedoch weniger verbreitet ist. Diese beiden Debitkartenmarken funktionieren in Israel offline (d. h., die Transaktion wird über das Kreditkartensystem abgewickelt und erst einige Tage später offiziell vom Konto des Karteninhabers abgebucht, obwohl sie sofort auf dem Girokonto erscheint). Im Jahr 2014 wurde die Isracard Direct-Karte (auch bekannt als die nur in Israel gültige Version) als Isracash neu aufgelegt, obwohl die frühere Untermarke weiterhin vermarktet wird und ICC Visa Electron als Debitkarte der Israel Post Bank ersetzt. ⓘ

Insgesamt bieten die Banken ihren Neukunden regelmäßig Debitkarten mit aufgeschobenem Zahlungsziel an, wobei "echte" Debitkarten in der Regel nur denjenigen angeboten werden, die keinen Kredit erhalten. Die letztgenannten Karten sind für den Durchschnittskunden nicht attraktiv, da für sie sowohl eine monatliche Gebühr von der Kreditgesellschaft als auch eine Kontogebühr für jede tägliche Abbuchung anfällt. Die Isracard Direct ist weitaus verbreiteter als die Debitkarte ICC Visa Electron. Banken, die hauptsächlich Visa-Karten ausgeben, bieten ihren Kunden eher elektronische, nur für autorisierte Transaktionen zugelassene, ungeprägte Versionen von Visa-Electron-Debitkarten mit verzögerter Abbuchung (unter den Bezeichnungen "Visa Basic" oder "Visa Classic") an - manchmal sogar in Form einer revolvierenden Kreditkarte. ⓘ

Kredit-/Debitkartentransaktionen in Israel sind nicht PIN-basiert (außer an Geldautomaten), und erst in den letzten Jahren wurde mit der Ausgabe von EMV-Chipkarten begonnen. 2013 wies die Bank of Israel die Banken und Kreditkartenunternehmen an, die Kunden innerhalb von 3,5 Jahren auf Kreditkarten mit dem EMV-Sicherheitsstandard umzustellen. ⓘ

Italien

Es existiert ein weit verbreitetes nationales Debitkartensystem unter dem Namen PagoBancomat. Dieses System funktioniert ausschließlich mit italienischen Karten. Die meisten italienischen Banken geben PagoBancomat-Karten im Co-Branding mit internationalen Systemen wie Maestro oder – bei entsprechender Bonität des Kunden – auch mit Kreditkarten aus. Anders als in Deutschland kann die Funktion des jeweiligen internationalen Systems auch bei allen entsprechenden Akzeptanzstellen im Inland genutzt werden. ⓘ

Neben PagoBancomat sind in Italien auch die internationalen Debitkartensysteme wie Maestro weit verbreitet, wodurch die Nutzbarkeit ausländischer Karten zumindest in touristisch relevanten Bereichen weitgehend sichergestellt ist. Insbesondere kleinere Geschäfte (lokale Supermärkte) setzen jedoch, so sie überhaupt bargeldlose Zahlungen ermöglichen, oft weiterhin auf eine reine PagoBancomat-Lösung und schließen somit ausländische Kunden von der Kartenzahlung aus. ⓘ

Die italienische Postbank gibt an ihre Kunden keine PagoBancomat-, sondern sogenannte Postamat-Karten heraus. Diese dienten anfangs hauptsächlich dem Bargeldbezug, unmittelbar zur bargeldlosen Zahlung werden sie indes nach wie vor nur äußerst spärlich akzeptiert (Postamat-Zahlungen sind beispielsweise an Autobahn-Mautstellen möglich). Durch ein auch im Inland nutzbares Co-Branding mit Maestro wurde die schlechte Akzeptanzsituation jedoch weitgehend entschärft. ⓘ

Japan

In Japan werden die Geldkarten (キャッシュカード, kyasshu kādo), die ursprünglich nur für die Verwendung an Geldautomaten gedacht waren, in der Regel als Debitkarten verwendet. Die Debitfunktion dieser Karten wird gewöhnlich als J-Debit (ジェイデビット, Jeidebitto) bezeichnet, und es können nur Geldkarten bestimmter Banken verwendet werden. Eine Geldkarte hat die gleiche Größe wie eine Visa/MasterCard. Zur Identifizierung muss der Benutzer beim Bezahlen seine vierstellige PIN eingeben. J-Debit wurde am 6. März 2000 in Japan eingeführt. Seitdem ist J-Debit jedoch nicht mehr so populär. ⓘ

Die Suruga Bank nahm 2006 den Dienst für Japans erste Visa-Debit-Karte auf. Die Rakuten Bank, früher bekannt als Ebank, bietet eine Visa-Debitkarte an. ⓘ

Die Resona Bank und die Bank of Tokyo-Mitsubishi UFJ bieten ebenfalls eine Debitkarte der Marke Visa an. ⓘ

Kuwait

In Kuwait bieten alle Banken eine Debitkarte für ihre Kontoinhaber an. Diese Karte ist unter dem Markennamen KNET bekannt, der der zentrale Schalter in Kuwait ist. KNET-Kartentransaktionen sind sowohl für den Kunden als auch für den Händler kostenlos, daher werden KNET-Debitkarten auch für Transaktionen mit geringem Wert verwendet. KNET-Karten sind meist mit einem Co-Branding als Maestro oder Visa Electron versehen, so dass dieselbe Karte auch außerhalb Kuwaits an jedem Terminal verwendet werden kann, der diese Zahlungssysteme unterstützt. ⓘ

Malaysia

In Malaysia wird das lokale Debitkartennetz von der Malaysian Electronic Clearing Corporation (MyClear) betrieben, die das System im Jahr 2008 von MEPS übernommen hatte. Der neue Name für die lokale Debitkarte in Malaysia ist MyDebit, die zuvor entweder als Bankkarte oder E-Debit bekannt war. Debitkarten in Malaysia werden jetzt auf Kombibasis ausgestellt, d. h. die Karte verfügt sowohl über die lokale Debitkartenanwendung als auch über die eines internationalen Systems (Visa oder MasterCard). Alle neu ausgegebenen MyDebit-Kombikarten mit Visa oder MasterCard verfügen über die Funktion des kontaktlosen Bezahlens. Die gleiche Karte dient auch als Geldautomatenkarte für Bargeldabhebungen. ⓘ

Mali

Siehe "UEMOA". ⓘ

Mexiko

In Mexiko verwenden viele Unternehmen eine Art Debitkarte, die so genannte Gehaltskarte (tarjeta de nómina), mit der sie die Gehälter ihrer Mitarbeiter einzahlen, anstatt sie in bar oder mit Schecks zu bezahlen. Diese Methode wird vielerorts bevorzugt, weil sie im Vergleich zu den herkömmlichen Zahlungsformen eine viel sicherere Alternative darstellt. ⓘ

Niederlande

In den Niederlanden ist die Verwendung von EFTPOS als pinnen bekannt, ein Begriff, der sich von der Verwendung einer persönlichen Identifikationsnummer (PIN) ableitet. PINs werden auch für Transaktionen an Geldautomaten verwendet, und der Begriff wird von vielen Menschen austauschbar verwendet, obwohl er als Marketingmarke für EFTPOS eingeführt wurde. Das System wurde 1987 eingeführt, und im Jahr 2010 gab es landesweit 258.585 Terminals, einschließlich mobiler Terminals, die von Lieferdiensten und auf Märkten eingesetzt werden. Alle Banken bieten eine für EFTPOS geeignete Debitkarte mit Girokonto an. ⓘ

PIN-Transaktionen sind für den Kunden in der Regel kostenlos, dem Einzelhändler werden jedoch Gebühren pro Transaktion und monatliche Gebühren berechnet. Equens, eine Vereinigung, der alle großen Banken angehören, betreibt das System und erhob bis August 2005 auch Gebühren dafür. Als Reaktion auf den Vorwurf des Monopolmissbrauchs hat sie die vertragliche Verantwortung an ihre Mitgliedsbanken abgegeben, die nun konkurrierende Verträge anbieten. Das System wird von einem speziellen Bankenverband Currence organisiert, der eigens zur Koordinierung des Zugangs zu Zahlungssystemen in den Niederlanden gegründet wurde. Interpay, ein Rechtsvorgänger von Equens, wurde 2004 zu einer Geldstrafe in Höhe von 47.000.000 € verurteilt, die jedoch später fallen gelassen wurde, und eine damit verbundene Geldstrafe für Banken wurde von 17 Mio. € auf 14 Mio. € gesenkt. Die Gebühren pro Transaktion liegen zwischen 5 und 10 Cent, je nach Volumen. ⓘ

Die Verwendung von Kreditkarten ist in den Niederlanden sehr gering, und die meisten Kreditkarten können nicht mit EFTPOS verwendet werden oder sind mit sehr hohen Gebühren für den Kunden verbunden. Debitkarten können häufig, wenn auch nicht immer, in der gesamten EU für EFTPOS verwendet werden. Die meisten Debitkarten sind Mastercard Maestro-Karten. Auch die V Pay-Karten von Visa werden an den meisten Orten akzeptiert. Im Jahr 2011 stiegen die Ausgaben mit Debitkarten auf 83.000.000.000 €, während die Bargeldausgaben auf 51.000.000.000 € sanken und die Ausgaben mit Kreditkarten auf 5.000.000.000 € stiegen. ⓘ

Elektronische Geldbörsenkarten (Chipknip genannt) wurden 1996 eingeführt, erfreuten sich aber nie großer Beliebtheit. Das System wurde Ende 2014 abgeschafft. ⓘ

Neuseeland

EFTPOS (electronic fund transfer at point of sale) ist in Neuseeland sehr beliebt. Im Jahr 2006 wurden 70 Prozent aller Einzelhandelstransaktionen über EFTPOS abgewickelt, wobei durchschnittlich 306 EFTPOS-Transaktionen pro Person getätigt wurden. Zur gleichen Zeit waren 125.000 EFTPOS-Terminals in Betrieb (eines pro 30 Personen) und 5,1 Millionen EFTPOS-Karten im Umlauf (1,27 pro Kopf). ⓘ

Bei diesem System zieht der Händler die Karte des Kunden durch (oder steckt sie ein) und gibt den Kaufbetrag ein. Bei Kassensystemen mit integrierter EFTPOS wird die Kaufsumme häufig an das Terminal gesendet und der Kunde zieht seine eigene Karte durch. Der Kunde wählt dann das Konto aus, das er verwenden möchte: Giro-/Scheckkonto (CHQ), Sparkonto (SAV) oder Kreditkartenkonto (CRD), bevor er seine PIN eingibt. Nach einer kurzen Bearbeitungszeit, in der das Terminal das EFTPOS-Netz und die Bank kontaktiert, wird die Transaktion genehmigt (oder abgelehnt) und ein Beleg gedruckt. Das EFTPOS-System wird auch für Kreditkarten verwendet, wobei der Kunde "Kreditkarte" auswählt und seine PIN eingibt oder bei älteren Kreditkarten ohne geladene PIN auf "OK" drückt und seine Quittung mit der Identifizierung durch übereinstimmende Unterschriften unterzeichnet. Fest installierte EFTPOS-Terminals verwenden heute Internetprotokoll-Verbindungen, um mit dem EFTPOS-Netz in Kontakt zu treten, aber einige Unternehmen nutzen das öffentliche Telefonnetz, entweder über eigene Telefonleitungen oder über die Mitbenutzung der Sprachleitung des Händlers (insbesondere in kleineren Unternehmen). ⓘ

Praktisch alle Einzelhandelsgeschäfte verfügen über EFTPOS-Einrichtungen, so dass Einzelhändler ohne EFTPOS damit werben müssen. Außerdem verfügen immer mehr mobile Anbieter, wie Taxis, Standbetreiber und Pizzalieferanten, über mobile EFTPOS-Systeme. Das System besteht aus zwei Hauptnetzen: EFTPOS NZ, das sich im Besitz von VeriFone befindet, und Paymark Limited (früher Electronic Transaction Services Limited), das der ANZ Bank New Zealand, der ASB Bank, Westpac und der Bank of New Zealand gehört. Die beiden Netze sind miteinander verflochten und hochentwickelt und sicher. Sie sind in der Lage, in Stoßzeiten wie der Vorweihnachtszeit enorme Transaktionsvolumina zu bewältigen: Am 24. Dezember 2012 verzeichnete allein das Paymark-Netz zwischen 12:00 und 13:00 Uhr durchschnittlich 132 Transaktionen pro Sekunde. Netzwerkausfälle sind selten, aber wenn sie auftreten, verursachen sie massive Störungen, die zu großen Verzögerungen und Einkommensverlusten für Unternehmen führen. ⓘ

Je nach Bank des Nutzers kann für die Nutzung von EFTPOS eine Gebühr erhoben werden. Bei den meisten Jugendkonten (das Mindestalter für den Erhalt einer EFTPOS-Karte liegt bei den meisten Banken in Neuseeland bei 13 Jahren) und einer zunehmenden Zahl von "elektronischen Transaktionskonten" werden keine Gebühren für elektronische Transaktionen erhoben, was bedeutet, dass die Nutzung von EFTPOS durch die jüngere Generation allgegenwärtig geworden ist und Bargeld nur noch selten verwendet wird. In der Regel zahlen die Händler keine Gebühren für Transaktionen, die meisten müssen nur für die Gerätemiete aufkommen. ⓘ

Einer der Nachteile des gut eingeführten neuseeländischen EFTPOS-Systems besteht darin, dass es nicht mit ausländischen Systemen und nicht-vor-Ort-Käufen kompatibel ist. Als Reaktion darauf haben viele Banken seit 2005 internationale Debitkarten wie Maestro und Visa Debit eingeführt, die sowohl online und im Ausland als auch mit dem neuseeländischen EFTPOS-System funktionieren. ⓘ

Nigeria

Viele Nigerianer betrachten Debitkarten als Geldautomatenkarten, weil man mit ihnen direkt am Geldautomaten Geld abheben kann. ⓘ

Nach Angaben der nigerianischen Zentralbank können Debitkarten an Kunden ausgegeben werden, die ein Spar- oder Girokonto besitzen. In Nigeria gibt es drei Hauptarten von Debitkarten: MasterCard, Verve und Visa-Karte. Diese Debitkartenunternehmen bieten in Nigeria weitere Pakete an, wie Naira MasterCard platinum, Visa Debit (Doppelwährung), GTCrea8 Card, SKS Teen Card usw. Alle Pakete hängen von Ihrer Bank ab. ⓘ

Philippinen

Auf den Philippinen bieten alle drei nationalen Geldautomatennetz-Konsortien proprietäre PIN-Debitkarten an. Den Anfang machte 1987 das Express Payment System, gefolgt von Megalink mit Paylink im Jahr 1993 und BancNet mit Point-of-Sale im Jahr 1994. ⓘ

Express Payment System oder EPS war der erste Anbieter, der den Dienst 1987 im Auftrag der Bank of the Philippine Islands einführte. Der EPS-Dienst wurde Ende 2005 auf die anderen Expressnet-Mitglieder ausgeweitet: Banco de Oro und Land Bank of the Philippines. Sie betreiben derzeit 10.000 Terminals für ihre Karteninhaber. ⓘ

Megalink führte 1993 das Paylink EFTPOS-System ein. Die Terminaldienste werden von Equitable Card Network im Namen des Konsortiums bereitgestellt. Der Dienst ist an 2.000 Terminals verfügbar, hauptsächlich in Metro Manila. ⓘ

BancNet führte 1994 sein Kassensystem als ersten vom Konsortium betriebenen EFTPOS-Dienst im Land ein. Der Dienst ist an über 1.400 Standorten auf den Philippinen verfügbar, darunter auch in Gemeinden zweiter und dritter Klasse. Im Jahr 2005 unterzeichnete BancNet ein Memorandum of Agreement, um als lokales Gateway für China UnionPay, den einzigen Geldautomatenschalter in der Volksrepublik China, zu dienen. Dadurch können die schätzungsweise 1,0 Milliarden chinesischen ATM-Karteninhaber die BancNet-Geldautomaten und EFTPOS in allen teilnehmenden Geschäften nutzen. ⓘ

Visa-Debitkarten werden von der Union Bank of the Philippines (e-Wallet & eon), Chinatrust, Equicom Savings Bank (Key Card & Cash Card), Banco De Oro, HSBC, HSBC Savings Bank, Sterling Bank of Asia (Visa ShopNPay Prepaid- und Debitkarten) und EastWest Bank ausgegeben. Union Bank of the Philippines-Karten, EastWest Visa Debit Card, Equicom Savings Bank & Sterling Bank of Asia EMV-Karten, die auch für Internetkäufe verwendet werden können. Die Sterling Bank of Asia hat ihre erste Reihe von Prepaid- und Debit-Visa-Karten mit EMV-Chip herausgebracht. ⓘ

MasterCard-Debitkarten werden von Banco de Oro, Security Bank (Cashlink & Cash Card) und Smart Communications (Smart Money) in Zusammenarbeit mit Banco De Oro ausgegeben. Elektronische MasterCard-Karten werden von BPI (Express Cash) und Security Bank (CashLink Plus) ausgegeben. ⓘ

Ursprünglich sind alle Visa- und MasterCard-basierten Debitkarten auf den Philippinen ungeprägt und entweder mit dem Vermerk "Electronic Use Only" (Visa/MasterCard) oder "Valid only where MasterCard Electronic is Accepted" (MasterCard Electronic) versehen. Die EastWest Bank hat jedoch damit begonnen, geprägte Visa-Debitkarten ohne den Vermerk "Electronic Use Only" anzubieten. Paypass Debit MasterCard anderer Banken haben ebenfalls geprägte Etiketten ohne den Vermerk "for Electronic Use Only". Im Gegensatz zu den von einigen Banken ausgegebenen Kreditkarten verfügen diese Debitkarten der Marken Visa und MasterCard nicht über einen EMV-Chip und können daher nur durch Durchziehen von den Automaten gelesen werden. ⓘ

Am 21. März 2016 hat BDO als erste philippinische Bank mit der Ausgabe von Debit MasterCards mit EMV-Chip begonnen. Dies ist eine Reaktion auf die Überwachung des Fortschritts der EMV-Umstellung im Land durch die BSP. Bis 2017 sollen alle Debitkarten im Land mit einem EMV-Chip ausgestattet sein. ⓘ

Polen

In Polen wurde das erste System für elektronische Zahlungen von Orbis betrieben, das 1991 in PolCard umbenannt wurde (das auch seine eigenen Karten ausgab) und dann von First Data Poland Holding SA aufgekauft wurde. Mitte der 1990er Jahre wurden internationale Marken wie Visa, MasterCard und das ungeprägte Visa Electron oder Maestro eingeführt. ⓘ

Visa Electron und Maestro funktionieren wie normale Debitkarten: Die Transaktionen werden sofort abgebucht, auch wenn es gelegentlich vorkommen kann, dass eine Transaktion mit einer gewissen Verzögerung (Stunden bis zu einem Tag) bearbeitet wird. Diese Karten verfügen nicht über die Möglichkeiten, die Kreditkarten bieten. ⓘ

In den späten 2000er Jahren wurden kontaktlose Karten eingeführt. Die erste Technologie, die zum Einsatz kam, war MasterCard PayPass, später kam Visa payWave hinzu. Diese Zahlungsmethode ist inzwischen universell und wird fast überall akzeptiert. Im täglichen Gebrauch wird diese Zahlungsmethode immer Paypass genannt. Fast alle Unternehmen in Polen akzeptieren Debit- und Kreditkarten. ⓘ

Mitte der 2010er Jahre begannen die polnischen Banken, ungeprägte Karten durch geprägte elektronische Karten wie Debit MasterCard und Visa Debit zu ersetzen, so dass die Kunden eine Karte besitzen, die alle Eigenschaften einer Kreditkarte hat (da Kreditkarten in Polen nicht sehr beliebt sind). ⓘ

Es gibt auch einige Banken, die nicht über ein Identifikationssystem verfügen, das es den Kunden ermöglicht, Debitkarten online zu bestellen. ⓘ

Portugal

In Portugal werden Debitkarten fast überall akzeptiert: Geldautomaten, Geschäfte und so weiter. Am häufigsten werden Visa und MasterCard oder die ungeprägten Visa Electron oder Maestro akzeptiert. Bei Zahlungen im Internet können Debitkarten wegen ihrer Unsicherheit nicht für Überweisungen verwendet werden. Daher empfehlen die Banken die Verwendung von "MBnet", einem vorregistrierten, sicheren System, das eine virtuelle Karte mit einem vorher festgelegten Kreditrahmen erstellt. Das gesamte Kartensystem wird von der SIBS reguliert, einer Einrichtung, die von den portugiesischen Banken gegründet wurde, um alle Vorschriften und Kommunikationsprozesse ordnungsgemäß zu verwalten. Anteilseigner von SIBS sind alle 27 in Portugal tätigen Banken. ⓘ

Russland

Neben Visa, MasterCard und American Express gibt es einige lokale Zahlungssysteme, die im Allgemeinen auf der Chipkartentechnologie basieren. ⓘ

- Sbercard. Dieses Zahlungssystem wurde von der Sberbank um 1995-1996 entwickelt. Es verwendet die Smartcard-Technologie der BGS Smartcard Systems AG, also DUET. Die Sberbank war vor 1990 eine einzige Privatkundenbank in der Sowjetunion. De facto ist dies ein Zahlungssystem der SberBank.

- Zolotaya Korona. Diese Kartenmarke wurde 1994 geschaffen. Zolotaya Korona basiert auf der CFT-Technologie.

- STB-Karte. Diese Karte verwendet die klassische Magnetstreifentechnologie. Sie ist nach 1998 (GKO-Krise) mit dem Konkurs der STB-Bank fast vollständig zusammengebrochen.

- Union-Karte. Die Karte verwendet ebenfalls die klassische Magnetstreifentechnologie. Diese Kartenmarke ist im Niedergang begriffen. Diese Konten werden als Visa- oder MasterCard-Konten neu ausgestellt. ⓘ

Nahezu jede Transaktion, unabhängig von Marke oder System, wird als sofortige Abbuchung verarbeitet. Für Nicht-Abbuchungstransaktionen innerhalb dieser Systeme gelten Ausgabenlimits, die im Vergleich zu typischen Visa- oder MasterCard-Konten streng begrenzt sind. ⓘ

Saudi-Arabien

In Saudi-Arabien werden alle Debitkartentransaktionen über das Saudi Payments Network (mada) abgewickelt, das einzige elektronische Zahlungssystem im Königreich, und alle Banken sind von der Saudi Arabian Monetary Agency (SAMA) verpflichtet, Karten auszugeben, die vollständig mit dem Netzwerk kompatibel sind. Es verbindet alle POS-Terminals im ganzen Land mit einem zentralen Zahlungsschalter, der wiederum die Finanztransaktionen an den Kartenaussteller, die lokale Bank, Visa, Amex oder MasterCard weiterleitet. ⓘ

Das Netz wird nicht nur für Debitkarten, sondern auch für Geldautomaten und Kreditkartentransaktionen genutzt. ⓘ

Serbien

Alle serbischen Banken geben Debitkarten aus. Seit August 2018 wird allen Inhabern von Transaktionskonten in serbischen Dinar automatisch eine Debitkarte der nationalen Marke DinaCard ausgestellt. Andere Marken (VISA, MasterCard und Maestro) sind beliebter, werden besser akzeptiert und sind sicherer, müssen aber als Zusatzkarten ausdrücklich beantragt werden. Debitkarten werden für Bargeldabhebungen an Geldautomaten und für Transaktionen in Geschäften verwendet. ⓘ

Singapur

Singapurs Debitkartenservice wird vom Network for Electronic Transfers (NETS) verwaltet, das 1985 von Singapurs führenden Banken und Anteilseignern, nämlich DBS, Keppel Bank, OCBC und ihren Partnern, OUB, IBS, POSB, Tat Lee Bank und UOB, gegründet wurde, weil ein zentralisierter E-Payment-Betreiber benötigt wurde. ⓘ

Aufgrund von Umstrukturierungen und Fusionen im Bankensektor verblieben jedoch die lokalen Banken UOB, OCBC, DBS-POSB als Anteilseigner von NETS und die Standard Chartered Bank, um ihren Kunden NETS anzubieten. Allerdings können die Kunden von DBS und POSB die Geldautomaten ihres Netzes allein nutzen und müssen sie nicht mit UOB, OCBC oder SCB teilen (StanChart). Der Megaausfall des POSB-DBS-Geldautomatennetzes am 5. Juli 2010 (rund 97 000 Geräte) veranlasste die Regierung, das gemeinsame Geldautomatensystem erneut zu überdenken, da auch das NETS-System davon betroffen war. ⓘ

Im Jahr 2010 begannen die Banken in Singapur im Einklang mit dem obligatorischen EMV-System damit, ihre Debitkarten der Marken Visa/MasterCard durch EMV-Chip-Karten zu ersetzen, die das Magnetstreifensystem ersetzen. Zu den beteiligten Banken gehörten die NETS-Mitglieder POSB-DBS, UOB-OCBC-SCB sowie die SharedATM-Allianz (NON-NETS) von HSBC, Citibank, State Bank of India und Maybank. Die Standard Chartered Bank (SCB) ist ebenfalls Mitglied der SharedATM-Allianz. Nicht gebrandete Karten der POSB und der Maybank sind ohne Chip, aber mit einem Plus- oder Maestro-Zeichen versehen, mit denen man im In- und Ausland Bargeld abheben kann. ⓘ

Maybank Debit MasterCards können in Malaysia wie eine normale ATM- oder Debit MEPS-Karte verwendet werden. ⓘ

In Singapur werden auch die E-Purse-Systeme von NETS CASHCARD und das CEPAS-Wave-System von EZ-Link und NETS verwendet. ⓘ

Spanien

Debitkarten werden in Spanien in einer relativ großen Zahl von großen und kleinen Geschäften akzeptiert. Banken bieten Debitkarten oft gegen geringe Gebühren in Verbindung mit einem Girokonto an. Diese Karten werden häufiger als Kreditkarten an Geldautomaten verwendet, da sie eine günstigere Alternative darstellen. ⓘ

Taiwan

Die meisten Banken geben international einsetzbare Debitkarten großer Marken wie Visa, MasterCard und JCB aus, die oft auch kontaktlos funktionieren. Für Zahlungen in Geschäften ist in der Regel eine Unterschrift erforderlich, außer bei kontaktlosen Zahlungen. ⓘ

Ein separates, lokales Debitkartensystem, das als Smart Pay bekannt ist, kann von den meisten Debit- und Geldautomatenkarten verwendet werden, sogar von Karten der großen Marken. Dieses System ist seit 2016 nur in Taiwan und an einigen wenigen Orten in Japan verfügbar. Berührungslose Zahlungen erfordern eine PIN anstelle einer Unterschrift. Die Karten einiger weniger Banken unterstützen das kontaktlose Bezahlen mit Smart Pay. ⓘ

UAE

Debitkarten werden in großem Umfang von verschiedenen Debitkartenherausgebern akzeptiert, darunter die lokale Tochtergesellschaft Network International der Emirates Bank. ⓘ

Vereinigtes Königreich

Im Vereinigten Königreich sind Debitkarten (ein integriertes EFTPOS-System) ein etablierter Bestandteil des Einzelhandelsmarktes und werden sowohl in physischen Geschäften als auch im Internet weithin akzeptiert. Der Begriff EFTPOS ist in der Öffentlichkeit nicht weit verbreitet; "Debitkarte" ist der allgemeine Begriff, der verwendet wird. Bei den ausgegebenen Debitkarten handelt es sich überwiegend um Visa Debit, wobei Debit Mastercard immer häufiger wird. Maestro, Visa Electron und UnionPay sind ebenfalls im Umlauf. Im Vereinigten Königreich berechnen die Banken ihren Kunden keine Gebühren für EFTPOS-Transaktionen, aber einige Einzelhändler erhoben früher geringe Gebühren, insbesondere für kleine Transaktionsbeträge. Die britische Regierung hat jedoch am 13. Januar 2018 ein Gesetz erlassen, das alle Aufschläge für Kartenzahlungen verbietet, auch wenn diese online und über Dienste wie PayPal erfolgen. Das Vereinigte Königreich hat alle im Umlauf befindlichen Debitkarten auf Chip und PIN umgestellt (mit Ausnahme von Chip- und Unterschriftenkarten, die an Menschen mit bestimmten Behinderungen ausgegeben werden, und nicht aufladbaren Prepaid-Karten), die auf dem EMV-Standard basieren, um die Transaktionssicherheit zu erhöhen; PINs sind jedoch weder für Internettransaktionen (obwohl einige Banken zusätzliche Sicherheitsmaßnahmen für Online-Transaktionen wie Verified by Visa und MasterCard Secure Code anwenden) noch für die meisten kontaktlosen Transaktionen erforderlich. ⓘ

Im Vereinigten Königreich begannen die Banken Mitte der 1980er Jahre mit der Ausgabe von Debitkarten, um die Zahl der Schecks zu verringern, deren Bearbeitung für die Banken kostspielig ist; die erste Bank, die dies tat, war Barclays mit der Barclays Connect-Karte. Wie in den meisten Ländern wird auch im Vereinigten Königreich von den Händlern für die Akzeptanz von Kreditkarten ein bestimmter Prozentsatz des Transaktionsbetrags erhoben, aus dem die zinslosen Kreditlaufzeiten der Karteninhaber sowie Anreizsysteme wie Punkte oder Cashback finanziert werden. Für Verbraucherkreditkarten, die innerhalb des EWR ausgestellt werden, liegt die Obergrenze der Interbankenentgelte bei 0,3 %, für Debitkarten bei 0,2 %, wobei die Acquirer den Händlern jedoch höhere Gebühren in Rechnung stellen können. Die meisten Debitkarten im Vereinigten Königreich bieten nicht die Vorteile, die Inhabern von im Vereinigten Königreich ausgegebenen Kreditkarten geboten werden, wie z. B. kostenlose Anreize (Punkte, Cashback usw.; eine Ausnahme war die Debitkarte der Tesco Bank), zinsfreie Kredite und Schutz vor säumigen Händlern gemäß Abschnitt 75 des Verbraucherkreditgesetzes von 1974. Fast alle Einrichtungen im Vereinigten Königreich, die Kreditkarten akzeptieren, nehmen auch Debitkarten an. Einige Händler akzeptieren aus Kostengründen Debitkarten, aber keine Kreditkarten, und einige kleinere Einzelhändler akzeptieren Kartenzahlungen nur für Einkäufe ab einem bestimmten Wert, in der Regel £5 oder £10. ⓘ

Im 21. Jahrhundert hat die Zahl der Challenger-Banken im Vereinigten Königreich zugenommen, zu deren Vorteilen auch gebührenfreie Ausgaben im Ausland gehören. Zu den bemerkenswerten Herausforderer-Banken gehören Monzo, Revolut und Starling Bank. ⓘ

UEMOA

Es handelt sich um die Westafrikanische Wirtschafts- und Währungsunion, der acht Länder angehören: Benin, Burkina Faso, Côte d'Ivoire, Guinée Bissau, Mali, Niger, Senegal und Togo. ⓘ

Die GIM-UEMOA ist der regionale Schalter, der mehr als 120 Mitglieder (Banken, Mikrofinanzinstitute, E-Geld-Emittenten usw.) vereint. Alle Kartentransaktionen zwischen Banken desselben Landes oder zwischen Banken in zwei verschiedenen Ländern der UEMOA-Zone werden von GIM-UEMOA weitergeleitet und abgewickelt. Die Abrechnung erfolgt über das RTGS der Zentralbank. ⓘ

GIM-UEMOA bietet auch einige Verarbeitungsprodukte und -dienstleistungen für mehr als 50 Banken in der UEMOA-Zone und außerhalb der UEMOA-Zone an. ⓘ

Vereinigte Staaten