Kreditkarte

| Teil einer Serie über Finanzdienstleistungen ⓘ |

| Bankwesen |

|---|

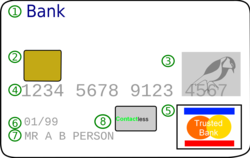

- Logo der ausstellenden Bank

- EMV-Chip (nur auf "Smart Cards")

- Hologramm

- Kartennummer

- Logo des Kartennetzes

- Verfallsdatum

- Name des Karteninhabers

- Kontaktloser Chip ⓘ

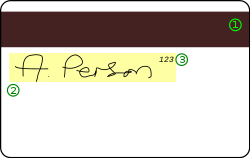

- Magnetstreifen

- Unterschriftsstreifen

- Sicherheitscode der Karte ⓘ

Eine Kreditkarte ist eine Zahlungskarte, die an Benutzer (Karteninhaber) ausgegeben wird, damit der Karteninhaber einen Händler für Waren und Dienstleistungen auf der Grundlage seiner aufgelaufenen Schulden (d. h. seines Versprechens gegenüber dem Kartenausgeber, die Beträge zuzüglich der sonstigen vereinbarten Gebühren zu zahlen) bezahlen kann. Der Kartenaussteller (in der Regel eine Bank oder eine Kreditgenossenschaft) richtet ein revolvierendes Konto ein und räumt dem Karteninhaber einen Kreditrahmen ein, aus dem er sich Geld zur Zahlung an einen Händler oder als Barvorschuss leihen kann. Es gibt zwei Gruppen von Kreditkarten: Verbraucherkreditkarten und Geschäftskreditkarten. Die meisten Karten sind aus Plastik, aber es gibt auch Karten aus Metall (Edelstahl, Gold, Palladium, Titan) und einige mit Edelsteinen besetzte Metallkarten. ⓘ

Eine normale Kreditkarte unterscheidet sich von einer Charge-Karte, bei der der Saldo jeden Monat oder am Ende jedes Abrechnungszeitraums vollständig zurückgezahlt werden muss. Im Gegensatz dazu erlauben Kreditkarten dem Verbraucher, einen kontinuierlichen Schuldsaldo aufzubauen, der mit Zinsen belastet wird. Eine Kreditkarte unterscheidet sich von einer Charge-Karte auch dadurch, dass bei einer Kreditkarte in der Regel eine dritte Stelle beteiligt ist, die den Verkäufer bezahlt und vom Käufer erstattet wird, während bei einer Charge-Karte die Zahlung durch den Käufer einfach auf einen späteren Zeitpunkt verschoben wird. ⓘ

Eine Kreditkarte unterscheidet sich auch von einer Debitkarte, die vom Karteninhaber wie Bargeld verwendet werden kann. ⓘ

Im Jahr 2018 waren in den USA 1,12 Milliarden Kreditkarten im Umlauf, und 72 % der Erwachsenen besaßen mindestens eine Karte. ⓘ

Eine Kreditkarte dient der Bezahlung von Waren und Dienstleistungen und ist meist weltweit und online einsetzbar. Der Begriff ist eine Ende des 20. Jahrhunderts entstandene Lehnübersetzung aus dem englischen credit card, denn die klassische Kreditkarte gewährt dem Karteninhaber einen Kredit. ⓘ

Die Dachmarkengesellschaften Mastercard und Visa sind nach einem Vereinsprinzip aufgebaut. Banken, die diese Kreditkarten ausgeben, sind Mitglieder. In verschiedenen nationalen, regionalen (Europa, Amerika usw.) und globalen Gremien finden Abstimmungen über gemeinsame Standards, bezüglich Technik, Branding usw. statt. American Express und Diners geben jeweils die Kreditkarten selbst heraus. ⓘ

Diese vier Gesellschaften teilen sich nahezu den gesamten europäischen Kreditkartenmarkt. ⓘ

Technische Daten

Die meisten Kreditkarten haben eine Größe von 85,60 mal 53,98 Millimetern (3+3⁄8 Zoll × 2+1⁄8 Zoll) und abgerundete Ecken mit einem Radius von 2,88 bis 3,48 Millimetern (9⁄80 bis 11⁄80 Zoll), die der Norm ISO/IEC 7810 ID-1 entsprechen; dies entspricht der Größe von Geldautomatenkarten und anderen Zahlungskarten wie Debitkarten. ⓘ

Kreditkarten haben eine aufgedruckte oder geprägte Bankkartennummer, die dem ISO/IEC 7812-Nummerierungsstandard entspricht. Das Präfix der Kartennummer, die so genannte Bank Identification Number (in der Branche als BIN bekannt), ist die Ziffernfolge am Anfang der Nummer, die die Bank angibt, zu der eine Kreditkartennummer gehört. Bei MasterCard- und Visa-Karten sind dies die ersten sechs Ziffern. Die nächsten neun Ziffern sind die individuelle Kontonummer, und die letzte Ziffer ist eine Prüfziffer für die Gültigkeit. ⓘ

Diese beiden Normen werden von ISO/IEC JTC 1/SC 17/WG 1 gepflegt und weiterentwickelt. Kreditkarten haben einen Magnetstreifen, der der ISO/IEC 7813 entspricht. Die meisten modernen Kreditkarten verwenden die Smartcard-Technologie: Sie haben als Sicherheitsmerkmal einen Computerchip eingebaut. Darüber hinaus werden zunehmend komplexe Chipkarten mit Peripheriegeräten wie einer Tastatur, einem Display oder einem Fingerabdrucksensor für Kreditkarten verwendet. ⓘ

Neben der Hauptkreditkartennummer tragen Kreditkarten auch Ausstellungs- und Ablaufdatum (auf den Monat genau) sowie zusätzliche Codes wie Ausstellungsnummern und Sicherheitscodes. Komplexe Chipkarten ermöglichen einen variablen Sicherheitscode und erhöhen damit die Sicherheit bei Online-Transaktionen. Nicht alle Kreditkarten haben die gleichen zusätzlichen Codes und verwenden die gleiche Anzahl von Ziffern. ⓘ

Ursprünglich wurden die Kreditkartennummern und die Namen der Karteninhaber geprägt, um die Übertragung dieser Informationen auf die auf Kohlepapier gedruckten Abrechnungsbelege zu erleichtern. Mit dem Rückgang der Papierbelege sind einige Kreditkarten nicht mehr geprägt, und die Kartennummer befindet sich nicht mehr auf der Vorderseite. Außerdem sind einige Karten jetzt vertikal und nicht mehr horizontal gestaltet. ⓘ

Die Kartennummer ist eindeutig und zwölf- bis sechzehnstellig.

Beim üblichen Kaufvertrag dient die eindeutige Nummer zur Identifikation der Karte und damit der Person, die wiederum mittels Unterschrift oder PIN ihre eigene Identität nachweist. ⓘ

Geschichte

Edward Bellamy's Blick zurück

Das Konzept, mit einer Karte einzukaufen, wurde 1887 von Edward Bellamy in seinem utopischen Roman Looking Backward beschrieben. Bellamy verwendete den Begriff Kreditkarte in diesem Roman elfmal, obwohl er sich auf eine Karte bezog, mit der man die Dividende des Staates ausgeben und nicht ausleihen konnte, so dass sie eher einer Debitkarte ähnelte. ⓘ

Gebührenmünzen, Medaillen und so weiter

Lastschriftmünzen und ähnliche Gegenstände wurden vom späten 19. Jahrhundert bis in die 1930er Jahre verwendet. Es gab sie in verschiedenen Formen und Größen, mit Materialien aus Zelluloid (einer frühen Art von Kunststoff), Kupfer, Aluminium, Stahl und anderen weißlichen Metallen. Jede Gebührenmünze hatte in der Regel ein kleines Loch, so dass sie wie ein Schlüssel in einen Schlüsselring gesteckt werden konnte. Diese Gebührenmünzen wurden in der Regel an Kunden ausgegeben, die in Kaufhäusern, Hotels usw. ein Konto hatten. Auf der Münze waren in der Regel die Kontonummer sowie der Name und das Logo des Händlers angegeben. ⓘ

Mit der Gebührenmünze konnte die Kontonummer einfach und schnell auf den Kassenbeleg übertragen werden, indem die Münze auf den Kassenbeleg geprägt wurde. Dies beschleunigte den Kopiervorgang, der zuvor handschriftlich durchgeführt wurde. Außerdem wurde die Zahl der Fehler verringert, da die Zahlen auf dem Kassenbeleg standardisiert waren und nicht mehr in verschiedenen Handschrifttypen geschrieben wurden. ⓘ

Da der Name des Kunden nicht auf dem Kassenzettel stand, konnte ihn fast jeder benutzen. Dies führte manchmal zu einer Verwechslung, entweder versehentlich oder absichtlich, im Namen des Kontoinhabers oder in böser Absicht, um sowohl den Kontoinhaber als auch den Händler zu betrügen. In den 1930er Jahren begannen die Händler, von den Münzen auf die neuere Charga-Platte umzusteigen. ⓘ

Frühe Charge-Karten

Charga-Plate

Die Charga-Plate, die 1928 entwickelt wurde, war ein früher Vorläufer der Kreditkarte und wurde in den USA von den 1930er bis in die späten 1950er Jahre verwendet. Es handelte sich um ein 2+1⁄2 mal 1+1⁄4 Zoll (64 mm × 32 mm) großes Blechrechteck, das mit den Systemen der Adressografen und der militärischen Erkennungsmarken verwandt war. Es war mit dem Namen, der Stadt und dem Bundesland des Kunden geprägt. Auf der Rückseite befand sich eine kleine Papierkarte für die Unterschrift. Bei der Erfassung eines Kaufs wurde die Platte in eine Aussparung des Imprinters gelegt und ein "Belastungsbeleg" aus Papier darauf platziert. Die Aufzeichnung der Transaktion enthielt einen Abdruck der geprägten Informationen, der durch das Andrücken eines Farbbandes gegen den Kassenbeleg durch den Imprinter entstand. Charga-Plate war eine Marke der Farrington Manufacturing Co. Charga-Plates wurden von Großhändlern an ihre Stammkunden ausgegeben, ähnlich wie heutige Kaufhaus-Kreditkarten. In einigen Fällen wurden die Platten im ausstellenden Geschäft aufbewahrt und nicht von den Kunden gehalten. Wenn ein autorisierter Benutzer einen Einkauf tätigte, holte ein Angestellter das Schild aus den Akten des Geschäfts und bearbeitete dann den Einkauf. Die Charga-Plates beschleunigten die Buchhaltung und verringerten Kopierfehler, die manuell in den Papierbüchern der einzelnen Filialen gemacht wurden. ⓘ

Flugreisekarte

1934 vereinfachten American Airlines und die Air Transport Association den Prozess mit der Einführung der Air Travel Card noch weiter. Sie schufen ein Nummerierungsschema, das sowohl den Aussteller der Karte als auch das Kundenkonto identifizierte. Aus diesem Grund beginnen die modernen UATP-Karten immer noch mit der Nummer 1. Mit einer Air Travel Card konnten Passagiere ein Ticket mit ihrem Guthaben kaufen und später bezahlen" und erhielten bei allen akzeptierenden Fluggesellschaften einen Rabatt von fünfzehn Prozent. In den 1940er Jahren boten alle großen US-amerikanischen Fluggesellschaften Air Travel Cards an, die bei 17 verschiedenen Fluggesellschaften verwendet werden konnten. Im Jahr 1941 erwirtschafteten die Fluggesellschaften etwa die Hälfte ihrer Einnahmen mit den Air Travel Cards. Die Fluggesellschaften hatten auch begonnen, Ratenzahlungspläne anzubieten, um neue Reisende zum Fliegen zu bewegen. Im Jahr 1948 wurde die Air Travel Card die erste international gültige Charge Card für alle Mitglieder der International Air Transport Association. ⓘ

Frühe Allzweckkarten: Diners Club, Carte Blanche, und American Express

Das Konzept, dass Kunden mit ein und derselben Karte bei verschiedenen Händlern bezahlen, wurde 1950 von Ralph Schneider und Frank McNamara, den Gründern des Diners Club, erweitert, um mehrere Karten zu konsolidieren. Der Diners Club, der zum Teil aus einer Fusion mit Dine and Sign hervorging, brachte die erste "Allzweck"-Kreditkarte hervor und verlangte, dass die gesamte Rechnung mit jeder Abrechnung bezahlt wurde. Es folgten die Carte Blanche und 1958 die American Express, die ein weltweites Kreditkartennetz schuf (obwohl es sich zunächst um Charge-Karten handelte, die später Kreditkartenmerkmale erhielten). ⓘ

BankAmericard und Master Charge

Bis 1958 war es niemandem gelungen, ein revolvierendes Kreditfinanzierungssystem zu etablieren, bei dem eine von einer Drittbank ausgegebene Karte allgemein von einer großen Zahl von Händlern akzeptiert wurde, im Gegensatz zu den von Händlern ausgegebenen revolvierenden Karten, die nur von einigen wenigen Händlern akzeptiert wurden. Es hatte ein Dutzend Versuche kleiner amerikanischer Banken gegeben, aber keine von ihnen konnte sich lange halten. 1958 brachte die Bank of America in Fresno, Kalifornien, die BankAmericard auf den Markt, die zur ersten erfolgreichen, erkennbar modernen Kreditkarte werden sollte. Diese Karte hatte Erfolg, wo andere scheiterten, denn sie durchbrach den Henne-Ei-Kreislauf, bei dem die Verbraucher keine Karte benutzen wollten, die nur wenige Händler akzeptierten, und die Händler keine Karte akzeptieren wollten, die nur wenige Verbraucher benutzten. Die Bank of America entschied sich für Fresno, weil 45 % der Einwohner die Bank nutzten, und indem sie eine Karte an 60 000 Einwohner von Fresno verschickte, konnte sie die Händler davon überzeugen, die Karte zu akzeptieren. Die Karte wurde schließlich an andere Banken in den Vereinigten Staaten und dann weltweit lizenziert, und 1976 schlossen sich alle Lizenznehmer der BankAmericard unter der gemeinsamen Marke Visa zusammen. 1966 wurde der Vorläufer der MasterCard geboren, als eine Gruppe von Banken die Master Charge gründete, um mit der BankAmericard zu konkurrieren; sie erhielt einen bedeutenden Aufschwung, als die Citibank ihre eigene Everything Card, die 1967 eingeführt worden war, 1969 mit der Master Charge zusammenlegte. ⓘ

Die ersten Kreditkarten in den USA, von denen die BankAmericard das bekannteste Beispiel war, wurden in Massenproduktion hergestellt und unaufgefordert an Bankkunden verschickt, die als gute Kreditrisiken galten. Laut Time wurden die Karten "an Arbeitsunfähige, Betrunkene, Drogenabhängige und zwanghafte Schuldner verschickt, ein Verfahren, das Präsident Johnsons Sonderassistentin Betty Furness als sehr ähnlich empfand, wie Diabetikern Zucker zu geben". Diese Massensendungen wurden in der Bankenterminologie als "Drops" bezeichnet und 1970 aufgrund des dadurch verursachten Finanzchaos verboten. Als das Gesetz in Kraft trat, waren jedoch bereits etwa 100 Millionen Kreditkarten an die US-Bevölkerung verteilt worden. Nach 1970 durften nur noch Kreditkartenanträge unaufgefordert per Massenversand verschickt werden. ⓘ

Vor der Computerisierung der Kreditkartensysteme in Amerika war die Verwendung einer Kreditkarte zur Bezahlung bei einem Händler wesentlich komplizierter als heute. Jedes Mal, wenn ein Verbraucher eine Kreditkarte benutzen wollte, musste der Händler seine Bank anrufen, die wiederum die Kreditkartengesellschaft anrufen musste, die dann einen Angestellten damit beauftragte, den Namen und das Guthaben des Kunden manuell zu ermitteln. Dieses System wurde 1973 unter der Leitung von Dee Hock, dem ersten CEO von Visa, auf Computer umgestellt, wodurch die Transaktionszeit erheblich auf weniger als eine Minute gesenkt werden konnte. Bis jedoch zu Beginn des 21. Jahrhunderts ständig verbundene Zahlungsterminals allgegenwärtig wurden, war es üblich, dass ein Händler eine Abbuchung, insbesondere unterhalb eines Schwellenwerts oder von einem bekannten und vertrauenswürdigen Kunden, akzeptierte, ohne sie telefonisch zu überprüfen. Bücher mit Listen gestohlener Kartennummern wurden an die Händler verteilt, die in jedem Fall die Karten vor der Annahme mit der Liste abgleichen und die Unterschrift auf dem Belastungsbeleg mit derjenigen auf der Karte vergleichen sollten. Händler, die sich nicht die Zeit nahmen, die ordnungsgemäßen Überprüfungsverfahren zu befolgen, hafteten für betrügerische Abbuchungen, aber wegen der mühsamen Art der Verfahren übersprangen die Händler oft einfach einige oder alle Verfahren und übernahmen das Risiko für kleinere Transaktionen. ⓘ

Entwicklung außerhalb Nordamerikas

Die Fragmentierung des US-Bankensystems unter dem Glass-Steagall-Gesetz bedeutete, dass Kreditkarten für diejenigen, die im ganzen Land unterwegs waren, eine effektive Möglichkeit darstellten, ihr Guthaben an Orte zu bringen, an denen sie ihre Bank nicht direkt nutzen konnten. Inzwischen gibt es unzählige Variationen des Grundkonzepts des revolvierenden Kredits für Privatpersonen (der von Banken ausgegeben und von einem Netzwerk von Finanzinstituten eingelöst wird), darunter Kreditkarten mit dem Markenzeichen eines Unternehmens, Kreditkarten für Firmenkunden, Kundenkarten und so weiter. ⓘ

1966 führte Barclaycard im Vereinigten Königreich die erste Kreditkarte außerhalb der Vereinigten Staaten ein. ⓘ

Obwohl Kreditkarten in den USA, Kanada und Großbritannien gegen Ende des 20. Jahrhunderts einen sehr hohen Verbreitungsgrad erreichten, waren viele Kulturen eher bargeldorientiert oder entwickelten alternative Formen des bargeldlosen Zahlungsverkehrs, wie die Carte bleue oder die Eurocard (Deutschland, Frankreich, Schweiz und andere). In diesen Ländern ging die Einführung von Kreditkarten zunächst viel langsamer vonstatten. Aufgrund der strengen Vorschriften für Überziehungskredite wurden in einigen Ländern, insbesondere in Frankreich, sehr viel schneller chipbasierte Kreditkarten entwickelt und eingeführt, die als wichtiger Schutz vor Kreditbetrug gelten. Debitkarten, Online-Banking, Geldautomaten, mobiles Banking und Ratenzahlungspläne werden in einigen Ländern stärker genutzt als Kreditkarten. Es dauerte bis in die 1990er Jahre, bis die prozentuale Marktdurchdringung in den USA, Kanada und Großbritannien erreicht wurde. In einigen Ländern ist die Akzeptanz immer noch gering, da die Verwendung eines Kreditkartensystems vom Bankensystem des jeweiligen Landes abhängt, während in anderen Ländern manchmal ein eigenes Kreditkartensystem entwickelt werden musste, z. B. Barclaycard im Vereinigten Königreich und Bankcard in Australien. Japan ist nach wie vor eine sehr bargeldorientierte Gesellschaft, in der die Einführung von Kreditkarten hauptsächlich auf die größten Händler beschränkt ist. Obwohl Karten mit gespeichertem Wert (z. B. Telefonkarten) als alternative Währungen verwendet werden, geht der Trend zu RFID-basierten Systemen in Karten, Handys und anderen Gegenständen. ⓘ

Design und alte Kreditkarten als Sammlerstücke

Das Design der Kreditkarte selbst ist in den letzten Jahren zu einem wichtigen Verkaufsargument geworden. In einem wachsenden Bereich der Numismatik (Studium des Geldes), genauer gesagt der Exonumia (Studium geldähnlicher Objekte), sammeln Kreditkartensammler verschiedene Formen von Krediten, von den heute bekannten Plastikkarten über ältere Händlerkarten aus Papier bis hin zu Metallmünzen, die als Händlerkreditkarten akzeptiert wurden. Frühe Kreditkarten bestanden aus Zelluloid-Plastik, dann aus Metall und Fasern, dann aus Papier und heute meist aus Polyvinylchlorid (PVC)-Plastik. Der Chipteil der Kreditkarten besteht jedoch nicht aus Kunststoff, sondern aus Metall. ⓘ

Travel- & Entertainment-Karten (Diners, AmEx)

Travel- & Entertainment-Kreditkarten sowie Firmenkreditkarten waren auf Vielreisende ausgerichtet und wurden insbesondere im Umfeld der Reisebranche – Hotels, Restaurants, Autovermietungen, Fluglinien – akzeptiert. Typisch war die internationale Verbreitung der Vertragsunternehmen. Für die Karten wurde eine relativ hohe Jahresgebühr berechnet. Die Zahlung der Monatsrechnung erfolgte in der Regel sofort nach Erhalt. ⓘ

American Express

Für zahlungskräftige Kunden kam 1958 American Express hinzu. Die Firma war ein weltweiter Reisescheck-Emittent und Reisebüro. Sie befürchtete eine Konkurrenz zum Reisescheck durch die entstehenden Kreditkarten und wollte zukünftige Umsatzverluste durch eine eigene Kreditkarte auffangen. Durch eine professionelle Vorbereitung und die Aufbereitung des Marktes durch Diners Club in den vorhergegangenen Jahren war American Express in kurzer Zeit sehr erfolgreich. Nach drei Monaten Geschäftstätigkeit gab es bereits 32.000 internationale Akzeptanzstellen und 475.000 Karten. Bald wurde Diners Club nach Kartenzahlen, Akzeptanzstellen und Umsatz überholt. Die internationale Expansion wurde nicht von Franchisenehmern, sondern von eigenen Tochtergesellschaften getragen. ⓘ

Bankkreditkarten (Visa, MasterCard)

Bankkreditkarten sind auf das Konsumkreditgeschäft ausgerichtet. Derartige Karten sind mit einem revolvierenden Kredit ausgestattet, wobei die Bank Zinsen für den Betrag berechnet, der innerhalb einer festgelegten Frist nicht bezahlt worden ist. Akzeptanzstellen gab es zunächst nur im regionalen Einzugsbereich der ausgebenden Bank. ⓘ

Die Franklin National Bank blieb mit ihrer Kreditkarte nicht lange allein. Viele Banken der damals noch stärker fragmentierten Bankenlandschaft folgten. 1968 hatte jede zehnte US-Bank ein Kreditkartenprogramm, jeweils mit räumlich begrenztem Akzeptanzbereich. Eine Ausdehnung wurden mit mehreren Interchange-Abkommen erreicht, aus denen sich schließlich MasterCard und die Visa entwickelten. ⓘ

Mastercard

Zum Beginn stand 1966 der Zusammenschluss mehrerer regionaler US-Bankkreditkartenvereinigungen zur Interbank Card Association, der Banken aus allen Landesteilen und eine Internationalisierung folgten. Bereits 1968 wurde durch ein Kooperationsabkommen mit Eurocard die Kartenausgabe und -akzeptanz in Europa sichergestellt. 1981 erfolgte die Umbenennung in MasterCard. ⓘ

Regulierung in den USA

In den USA brachte der massenhafte Versand von Kreditkarten ohne Überprüfung der Kreditwürdigkeit die Vertrauenswürdigkeit des bargeldlosen Zahlungsverkehrs in Verruf, daher führte die Regierung zwischen 1968 und 1974 mehrere Gesetze ein, die den Wildwuchs, die Vergabepraxis, Intransparanz und die vielen Betrugsfälle eindämmen sollten. Dies waren der Truth in Lending Act (1968) und der Fair Credit Reporting Act (1970). ⓘ

JCB

Zu den Kreditkartenorganisationen mit weltweitem Anspruch kam 1982 JCB (Japan Credit Bureau) hinzu. Bis dahin hatte diese Kreditkartenorganisation mehr als 4 Mio. Karten und über 300.000 Akzeptanzstellen nur in Japan. Ab 1982 wurde das Netz der Akzeptanzstellen außerhalb Japans ausgebaut – den japanischen Touristen folgend – zuerst in Singapur, Hongkong, Taiwan und Hawaii. Danach wurden insbesondere in den Ländern Karten ausgegeben, zum Teil mit Partnerbanken, wo viele Japaner leben. Heute ist JCB weltweit vertreten. ⓘ

Angleichung und Expansion

Die ehemals großen Unterschiede zwischen Travel- & Entertainment-Kreditkarten (Diners, AmEx) und Bankkreditkarten (Visa, MasterCard, JCB) wurden im Laufe der Zeit eingeebnet. Auch erstere haben inzwischen meist einen revolvierenden Kredit. Und auch die MasterCard und Visa sind weltweit vertreten und bieten seit längerem Debitkarten an (Maestro/MasterMoney/MasterCard Electronic bzw. Interlink/VisaCheck/Visa Electron/Plus/V PAY) und Geldautomaten (Cirrus/Plus). ⓘ

Am Beginn herrschte ein intensiver Wettbewerb um Karteninhaber und Akzeptanzstellen. Um nicht ins Hintertreffen zu geraten, mussten alle Kreditkarten international werden. Durch den wachsenden Tourismus und die zunehmende Globalisierung stießen international einsetzbare Karten aber in eine Marktlücke und alle Kreditkartenorganisationen von damals konnten Fuß fassen und expandieren. ⓘ

Dadurch wuchs die Anzahl der international einsetzbaren Kreditkarten rasch an. 1958 gab es lediglich 1,2 Mio., schon 1975 wurde die 100-Millionen-Schwelle, 1991 die 500-Millionen-, 1997 die 1-Milliarde- und 2004 die 2-Milliarden-Schwelle überschritten. ⓘ

Wenngleich die Travel- & Entertainment-Kreditkarten zuerst auf der Bildfläche des internationalen Marktes erschienen, wurden sie schnell von den Bankkreditkarten zahlenmäßig übertroffen. Seitdem hat sich die Kluft laufend vergrößert. ⓘ

Mittels Lizenz- und Franchise-Politik haben sich MasterCard und Visa zuerst rasch in den USA und ab 1968 beginnend mit Kanada, Mexiko und Europa auch auf den anderen Kontinenten durchgesetzt. Heute gibt nahezu jedes im Privatkundengeschäft tätige Geldinstitut Kreditkarten einer der beiden Organisationen heraus. ⓘ

Parallel zum Wettbewerb der kartenausgebenden Banken (Issuer) spielt sich der Wettbewerb der Akzeptanzstellenabrechnenden Banken (Acquirer) ab. Auch die Zahl der Akzeptanzstellen hat sich erhöht. 1958 gab es 40.000 Stellen, die American-Express- oder Diners-Club-Karten akzeptierten. 2003 waren es über 22 Mio. für MasterCard und Visa, in etwa 9 Mio. für American-Express, Diners-Club und JCB, und etwa 4 Mio. für Discover. Im selben Jahre wurden die knapp 2 Mrd. vorhandenen Kreditkarten der fünf international tätigen Organisationen über 57 Mrd. Mal eingesetzt. Das Umsatzvolumen belief sich 1999 auf 4.744 Mrd. US-Dollar. ⓘ

Das Kreditkartengeschäft wurde immer internationaler. Bis 1990 waren die USA das Land, in dem die Mehrheit der international einsetzbaren Kreditkarten ausgegeben wurde. Danach gab es außerhalb der USA mehr derartige Kreditkarten als innerhalb. Das Umsatzvolumen außerhalb der USA hatte jedoch bereits 1988 das in den USA übertroffen. ⓘ

Deutsche Kreditkarte (DKK)

Ende 1988 plante auch der Hauptverband des Deutschen Einzelhandels (HDE) und der Deutsche Hotel- und Gaststättenverband (DEHOGA) gemeinsam die Ausgabe einer Deutschen Kreditkarte (DKK) in der Bundesrepublik Deutschland, um Handel, Hotellerie und Gastronomie von den hohen Verrechnungskosten (Umsatzprovision bis zu 5 Prozent) etablierter Kreditkarten zu entlasten. Die Karte sollte ursprünglich 60 Deutsche Mark kosten. Mitte des Jahres 1988 waren der DKK-Organisation rund 10.000 Vertragsunternehmen angeschlossenen, diese vereinbarten eine Umsatzprovision von nur 2,75 Prozent. ⓘ

Dagegen klagte eine verdeckt agierende Wirtschaftsgröße am Oberlandesgericht München, welches den Namen untersagte, da das Gericht der Auffassung war, dass das Unternehmen nicht groß genug war, um die Bezeichnung „Deutsch“ im Namen zu führen. ⓘ

Technische Entwicklung

Mit zunehmender Anzahl von Karten und Akzeptanzstellen sowie zunehmenden Transaktions- und Umsatzzahlen wurde die Abwicklung des Kreditkartengeschäfts sukzessive automatisiert. Bei den Händlern wurden Kreditkarten-Terminals und bei den Kreditkartenunternehmen (In-House-Operations) die EDV ausgeweitet. Dies trug zu einer effizienteren Abwicklung der Transaktionen bei und erhöhte die Sicherheit, die bei einem internationalen Massenzahlungssystem von besonderer Bedeutung ist. ⓘ

Der nächste Schritt war hier die Ausstattung der Kreditkarten mit einem Chip auf Basis der EMV-Spezifikationen. Kombiniert mit EMV-fähigen Terminals wird die Fälschung der Kreditkarten erschwert und Zahlung nur noch mit PIN statt Unterschrift ermöglicht. Die DaimlerChrysler Bank war 2002 die erste deutsche Bank mit einem solchen Chip, seit 2011 ist er auf allen deutschen Kreditkarten von Visa, Mastercard, Diners, AmEx. ⓘ

Im August 2010 startete Visa Europe auch in Deutschland ein Pilotprojekt zusammen mit der Deutschen Kreditbank (DKB) zur Einführung der Visa CodeSure Karte, die über einen zufälligen Sicherheitscode verfügt, der über ein Tastenfeld auf der Karte generiert wird. ⓘ

Eine Weiterentwicklung sind die sogenannten Funk-Karten, die das kontaktlose Bezahlen über das Nahfunkverfahren NFC ermöglicht. Visa nennt diese Technik Pay Wave, Mastercard Pay Pass. Die Karten gerieten in Kritik, weil sie mit NFC-fähigen Mobilgeräten unbemerkt ausgelesen werden können. ⓘ

Verwendung

Ein kreditkartenausgebendes Unternehmen, z. B. eine Bank oder eine Kreditgenossenschaft, schließt mit Händlern Vereinbarungen über die Annahme ihrer Kreditkarten ab. Die Händler weisen oft auf Schildern oder anderem Firmenmaterial darauf hin, welche Karten sie akzeptieren, indem sie Akzeptanzzeichen, die im Allgemeinen von Logos abgeleitet sind, anbringen. Alternativ kann dies z. B. über die Speisekarte eines Restaurants oder mündlich mitgeteilt werden oder mit dem Hinweis: "Wir nehmen keine Kreditkarten". ⓘ

Der Kreditkartenaussteller gibt eine Kreditkarte an einen Kunden aus, wenn oder nachdem ein Konto vom Kreditanbieter, der nicht mit dem Kartenaussteller identisch sein muss, genehmigt wurde. Die Karteninhaber können dann mit der Karte bei Händlern, die diese Karte akzeptieren, einkaufen. Bei einem Kauf erklärt sich der Karteninhaber bereit, an den Kartenaussteller zu zahlen. Der Karteninhaber erklärt sich mit der Zahlung einverstanden, indem er einen Beleg mit den Kartendaten und dem zu zahlenden Betrag unterschreibt oder eine persönliche Identifikationsnummer (PIN) eingibt. Außerdem akzeptieren viele Händler inzwischen mündliche Autorisierungen per Telefon und elektronische Autorisierungen über das Internet, die als "Card Not Present Transaction" (CNP) bezeichnet werden. ⓘ

Elektronische Überprüfungssysteme ermöglichen es den Händlern, innerhalb weniger Sekunden zu überprüfen, ob die Karte gültig ist und der Karteninhaber über ein ausreichendes Guthaben für den Kauf verfügt, so dass die Überprüfung zum Zeitpunkt des Kaufs erfolgen kann. Die Überprüfung erfolgt über ein Kreditkartenzahlungsterminal oder ein POS-System (Point-of-Sale) mit einer Kommunikationsverbindung zur Acquiring-Bank des Händlers. Die Daten der Karte werden von einem Magnetstreifen oder einem Chip auf der Karte abgerufen; das letztgenannte System wird im Vereinigten Königreich und in Irland als Chip und PIN bezeichnet und ist als EMV-Karte implementiert. ⓘ

Bei Transaktionen, bei denen die Karte nicht vorgezeigt wird (z. B. E-Commerce, Versandhandel und Telefonverkauf), überprüfen die Händler zusätzlich, ob der Kunde im Besitz der Karte und der berechtigte Nutzer ist, indem sie zusätzliche Informationen wie den auf der Rückseite der Karte aufgedruckten Sicherheitscode, das Gültigkeitsdatum und die Rechnungsadresse abfragen. ⓘ

Jeden Monat erhält der Karteninhaber eine Abrechnung, in der die mit der Karte getätigten Käufe, die ausstehenden Gebühren, der geschuldete Gesamtbetrag und die fällige Mindestzahlung aufgeführt sind. In den USA kann der Karteninhaber nach Erhalt der Abrechnung alle Abrechnungen anfechten, die er für falsch hält (siehe 15 U.S.C. § 1643, der die Haftung des Karteninhabers für die unbefugte Verwendung einer Kreditkarte auf 50 Dollar begrenzt). Der Fair Credit Billing Act enthält Einzelheiten zu den US-amerikanischen Vorschriften. ⓘ

Viele Banken bieten inzwischen auch die Möglichkeit elektronischer Abrechnungen an, entweder anstelle von oder zusätzlich zu physischen Abrechnungen, die vom Karteninhaber jederzeit über die Online-Banking-Website des Ausstellers eingesehen werden können. Die Benachrichtigung über die Verfügbarkeit einer neuen Abrechnung wird in der Regel an die E-Mail-Adresse des Karteninhabers gesendet. Wenn der Kartenaussteller dies zulässt, kann der Karteninhaber neben einem physischen Scheck auch andere Zahlungsmöglichkeiten nutzen, z. B. eine elektronische Überweisung von einem Girokonto. Je nach Emittent kann der Karteninhaber auch mehrere Zahlungen innerhalb eines Abrechnungszeitraums vornehmen und so möglicherweise den Kreditrahmen der Karte mehrmals ausschöpfen. ⓘ

- Einsatz Kreditkarte, Übertragung der Daten von der Karte durch den Verkäufer per Hand

- MOTO (Mail-Order, Telephone-Order): Übermittlung der vom Karteninhaber eingegebenen Daten über das Internet, per Brief, per Fax oder per Telefon (Hierfür ist meist die Kartenprüfnummer zur Identifikation notwendig.)

- Elektronisches Auslesen bei Einsatz der Kreditkarte unter Vorlage der Karte durch den Karteninhaber vom Magnetstreifen, Speicherchip oder kontaktlos mit einer Chipkarte nach ISO/IEC 14443

- Umsatzanfrage am POS-Terminal des Händlers

- Autorisierungsanfrage – Routing über Netzbetreiber, Acquiring-Prozessor und Visa-/MasterCard-Prüf-Routinen auf den technischen Systemen des Issuing-Prozessors

- ggf. PIN-Eingabe

- Autorisierungs-Antwort (positiv)

- Nutzung einer mechanischen Vorrichtung (Imprinter) zum Übertragen der Hochprägung auf Papier

- Unterschrift des Käufers (entfällt bei vorheriger PIN-Eingabe)

- Kaufvertrag und Herausgabe, Auslieferung der Ware ⓘ

Mindestzahlung

Der Karteninhaber muss bis zu einem bestimmten Fälligkeitsdatum einen bestimmten Mindestanteil des geschuldeten Betrags zahlen oder kann sich für die Zahlung eines höheren Betrags entscheiden. Wird der in Rechnung gestellte Betrag nicht vollständig beglichen, erhebt der Kreditkartenaussteller Zinsen auf den unbezahlten Saldo (in der Regel zu einem viel höheren Satz als bei den meisten anderen Schulden). Wenn der Karteninhaber nicht mindestens den Mindestbetrag bis zum Fälligkeitsdatum zahlt, kann der Emittent außerdem eine Verzugsgebühr oder andere Strafen erheben. Um dies zu vermeiden, können einige Finanzinstitute dafür sorgen, dass die Zahlungen automatisch vom Bankkonto des Karteninhabers abgebucht werden, so dass derartige Strafen gar nicht erst anfallen, solange der Karteninhaber über genügend Geldmittel verfügt. ⓘ

In Fällen, in denen die Mindestzahlung geringer ist als die während des Abrechnungszeitraums anfallenden Finanzierungskosten und Gebühren, erhöht sich der ausstehende Saldo, was als negative Amortisation bezeichnet wird. Diese Praxis erhöht tendenziell das Kreditrisiko und verschleiert die Portfolioqualität des Kreditgebers, weshalb sie in den USA seit 2003 verboten ist. ⓘ

Werbung, Anwerbung, Antrag und Genehmigung

Zu den Vorschriften für die Kreditkartenwerbung in den USA gehört auch die Offenlegungspflicht der Schumer-Box. Ein großer Teil der Junk-Mails besteht aus Kreditkartenangeboten, die aus Listen der großen Kreditauskunfteien erstellt werden. In den Vereinigten Staaten bieten die drei großen Kreditauskunfteien (Equifax, TransUnion und Experian) den Verbrauchern die Möglichkeit, sich über ihr Opt-Out-Pre-Screen-Programm von entsprechenden Kreditkartenangeboten abzumelden. ⓘ

Zinskosten

Kreditkartenaussteller verzichten in der Regel auf die Erhebung von Zinsen, wenn der Saldo jeden Monat vollständig beglichen wird, berechnen aber in der Regel ab dem Datum jedes Kaufs die vollen Zinsen auf den gesamten ausstehenden Saldo, wenn der Gesamtsaldo nicht beglichen wird. ⓘ

Wenn ein Nutzer beispielsweise eine Transaktion im Wert von 1.000 $ tätigt und diese innerhalb der tilgungsfreien Zeit vollständig zurückzahlt, werden keine Zinsen berechnet. Bleibt jedoch auch nur 1,00 $ des Gesamtbetrags unbezahlt, werden ab dem Kaufdatum bis zum Zahlungseingang Zinsen auf die 1.000 $ berechnet. Die genaue Art und Weise, wie die Zinsen berechnet werden, ist in der Regel in einer Vereinbarung mit dem Karteninhaber festgelegt, die auch auf der Rückseite der Monatsabrechnung zu finden ist. Die allgemeine Berechnungsformel, die die meisten Finanzinstitute verwenden, um die Höhe der zu berechnenden Zinsen zu ermitteln, lautet (effektiver Jahreszins/100 x ADB)/365 x Anzahl der umlaufenden Tage. Nehmen Sie den effektiven Jahreszins und teilen Sie ihn durch 100, dann multiplizieren Sie ihn mit dem durchschnittlichen Tagessaldo (ADB). Teilen Sie das Ergebnis durch 365 und multiplizieren Sie diese Summe mit der Gesamtzahl der Tage, die der Betrag vor der Zahlung auf dem Konto umlief. Die Finanzinstitute bezeichnen die Zinsen, die bis zum ursprünglichen Zeitpunkt der Transaktion und bis zu dem Zeitpunkt, zu dem eine Zahlung erfolgt ist, wenn auch nicht in voller Höhe, als Restfinanzierungskosten für Privatkunden (RRFC). Nachdem also ein Betrag revolviert ist und eine Zahlung erfolgt ist, werden dem Kartennutzer auf seiner Abrechnung auch dann noch Zinsen berechnet, wenn er die nächste Abrechnung vollständig bezahlt hat (auf der Abrechnung dürfen nämlich nur die Zinsen ausgewiesen werden, die bis zu dem Zeitpunkt angefallen sind, an dem der volle Saldo bezahlt wurde, d. h. als der Saldo nicht mehr revolvierte). ⓘ

Die Kreditkarte kann einfach als eine Form des revolvierenden Kredits dienen, oder sie kann sich zu einem komplizierten Finanzinstrument mit mehreren Guthabensegmenten entwickeln, die jeweils einen anderen Zinssatz haben, möglicherweise mit einem einzigen übergeordneten Kreditrahmen oder mit separaten Kreditrahmen für die verschiedenen Guthabensegmente. In der Regel ist diese Aufteilung das Ergebnis spezieller Anreizangebote der ausstellenden Bank, um Saldoübertragungen von Karten anderer Emittenten zu fördern. Gelten für verschiedene Guthabensegmente mehrere Zinssätze, so liegt die Aufteilung der Zahlungen in der Regel im Ermessen der kartenausgebenden Bank, und die Zahlungen werden daher in der Regel dem Guthaben mit dem niedrigsten Zinssatz zugewiesen, bis es vollständig zurückgezahlt ist, bevor Geld für Guthaben mit höherem Zinssatz gezahlt wird. Die Zinssätze können von Karte zu Karte sehr unterschiedlich sein, und der Zinssatz für eine bestimmte Karte kann drastisch ansteigen, wenn der Kartennutzer mit einer Zahlung für diese Karte oder ein anderes Kreditinstrument in Verzug gerät oder wenn die ausstellende Bank beschließt, ihre Einnahmen zu erhöhen. ⓘ

Karenzzeit

Die tilgungsfreie Zeit einer Kreditkarte ist der Zeitraum, in dem der Karteninhaber den Saldo begleichen muss, bevor Zinsen auf den ausstehenden Betrag berechnet werden. Die tilgungsfreien Zeiten können variieren, liegen aber je nach Art der Kreditkarte und der ausstellenden Bank in der Regel zwischen 20 und 55 Tagen. In einigen Verträgen ist eine Wiedereinsetzung in den vorigen Stand möglich, wenn bestimmte Bedingungen erfüllt sind. ⓘ

Wenn ein Karteninhaber mit der Zahlung des Saldos in Verzug ist, werden in der Regel Finanzierungskosten berechnet, und die tilgungsfreie Zeit gilt nicht. Die anfallenden Finanzierungskosten hängen von der tilgungsfreien Zeit und dem Saldo ab; bei den meisten Kreditkarten gibt es keine tilgungsfreie Zeit, wenn noch ein Saldo aus dem vorherigen Abrechnungszyklus oder der vorherigen Abrechnung aussteht (d. h. es werden sowohl auf den vorherigen Saldo als auch auf neue Transaktionen Zinsen berechnet). Es gibt jedoch auch Kreditkarten, bei denen die Finanzierungskosten nur auf den vorherigen oder alten Saldo erhoben werden, nicht aber auf neue Transaktionen. ⓘ

Beteiligte Parteien

- Karteninhaber: Der Inhaber der Karte, mit der ein Kauf getätigt wurde; der Verbraucher.

- Kartenausgebende Bank: Das Finanzinstitut oder eine andere Organisation, die dem Karteninhaber die Kreditkarte ausgestellt hat. Diese Bank stellt dem Verbraucher die Rückzahlung in Rechnung und trägt das Risiko, dass die Karte missbräuchlich verwendet wird. Früher waren American Express und Discover die einzigen kartenausgebenden Banken für ihre jeweiligen Marken, aber seit 2007 ist dies nicht mehr der Fall. Karten, die von Banken an Karteninhaber in einem anderen Land ausgegeben werden, werden als Offshore-Kreditkarten bezeichnet.

- Händler: Die Person oder das Unternehmen, die bzw. das Kreditkartenzahlungen für an den Karteninhaber verkaufte Produkte oder Dienstleistungen annimmt.

- Anwerbende Bank: Das Finanzinstitut, das die Zahlung für die Produkte oder Dienstleistungen im Namen des Händlers entgegennimmt.

- Unabhängige Verkaufsorganisation: Wiederverkäufer (an Händler) der Dienstleistungen der anwerbenden Bank.

- Händlerkonto: Dies kann sich auf die erwerbende Bank oder die unabhängige Vertriebsorganisation beziehen, ist aber im Allgemeinen die Organisation, mit der der Händler zu tun hat.

- Kartenverband: Ein Zusammenschluss von kartenausgebenden Banken wie Discover, Visa, MasterCard, American Express usw., die die Transaktionsbedingungen für Händler, kartenausgebende Banken und Acquiring-Banken festlegen.

- Transaktionsnetzwerk: Das System, das die Mechanismen elektronischer Transaktionen implementiert. Es kann von einem unabhängigen Unternehmen betrieben werden, und ein Unternehmen kann mehrere Netzwerke betreiben.

- Affinitätspartner: Einige Institutionen leihen einem Emittenten ihren Namen, um Kunden anzuziehen, die eine enge Beziehung zu dieser Institution haben, und erhalten eine Gebühr oder einen Prozentsatz des Guthabens für jede unter ihrem Namen ausgegebene Karte. Beispiele für typische Affinitätspartner sind Sportmannschaften, Universitäten, Wohltätigkeitsorganisationen, Berufsverbände und große Einzelhändler.

- Versicherungsanbieter: Versicherer, die verschiedene Versicherungen anbieten, die als Zusatzleistungen der Kreditkarte angeboten werden, z. B. Autovermietungsversicherung, Kaufsicherheit, Hoteleinbruchsversicherung, Reisekrankenversicherung usw. ⓘ

Der Informations- und Geldfluss zwischen diesen Parteien - immer über die Kartenverbände - wird als Interchange bezeichnet und besteht aus einigen Schritten. ⓘ

Transaktionsschritte

- Autorisierung: Der Karteninhaber legt dem Händler die Karte als Zahlungsmittel vor, und der Händler leitet die Transaktion an den Acquirer (anwerbende Bank) weiter. Der Acquirer prüft die Kreditkartennummer, die Art der Transaktion und den Betrag beim Issuer (kartenausgebende Bank) und reserviert diesen Betrag des Kreditlimits des Karteninhabers für den Händler. Bei einer Autorisierung wird ein Genehmigungscode erzeugt, den der Händler mit der Transaktion speichert.

- Batching: Genehmigte Transaktionen werden in "Batches" gespeichert, die an den Acquirer gesendet werden. Die Stapel werden in der Regel einmal pro Tag am Ende des Geschäftstages übermittelt. Die Stapelverarbeitung kann manuell (durch einen Händler) oder automatisch (nach einem vorher festgelegten Zeitplan, unter Verwendung einer Zahlungsverarbeitungsplattform) erfolgen. Wird eine Transaktion nicht im Batch eingereicht, bleibt die Autorisierung für einen vom Emittenten festgelegten Zeitraum gültig; danach wird der zurückgehaltene Betrag dem verfügbaren Guthaben des Karteninhabers wieder gutgeschrieben (siehe Autorisierungssperre). Einige Transaktionen können im Stapel ohne vorherige Autorisierung eingereicht werden; dabei handelt es sich entweder um Transaktionen, die unter die Untergrenze des Händlers fallen, oder um solche, bei denen die Autorisierung erfolglos war, der Händler aber dennoch versucht, die Transaktion durchzusetzen. (Dies kann der Fall sein, wenn der Karteninhaber nicht anwesend ist, dem Händler aber zusätzliches Geld schuldet, z. B. für die Verlängerung eines Hotelaufenthalts oder eines Mietwagens).

- Clearing und Abrechnung: Der Acquirer sendet die Stapeltransaktionen über die Kreditkartenvereinigung, die den Issuer für die Zahlung belastet und dem Acquirer eine Gutschrift erteilt. Im Wesentlichen bezahlt der Issuer den Acquirer für die Transaktion.

- Finanzierung: Sobald der Acquirer bezahlt wurde, bezahlt er den Händler. Der Händler erhält den Betrag, der sich aus der Gesamtsumme der Geldmittel im Stapel abzüglich des "Diskontsatzes", des "mittleren qualifizierten Satzes" oder des "nicht qualifizierten Satzes" ergibt, bei denen es sich um Gebührenstufen handelt, die der Händler dem Acquirer für die Bearbeitung der Transaktionen zahlt.

- Rückbuchungen: Ein Chargeback ist ein Ereignis, bei dem Geld auf einem Händlerkonto aufgrund einer Streitigkeit im Zusammenhang mit einer Transaktion zurückgehalten wird. Rückbuchungen werden in der Regel durch den Karteninhaber veranlasst. Im Falle einer Rückbuchung schickt der Aussteller die Transaktion zur Klärung an den Acquirer zurück. Der Acquirer leitet die Rückbuchung dann an den Händler weiter, der die Rückbuchung entweder akzeptieren oder anfechten muss. ⓘ

Kreditkartenregister

Ein Kreditkartenregister ist ein Transaktionsregister, das verwendet wird, um sicherzustellen, dass der wachsende Saldo, der durch die Verwendung einer Kreditkarte geschuldet wird, unter dem Kreditlimit liegt, um Autorisierungssperren und Zahlungen, die noch nicht bei der Bank eingegangen sind, zu behandeln und um vergangene Transaktionen für den Abgleich und die Budgetierung leicht nachzuschlagen. ⓘ

Das Register ist eine persönliche Aufzeichnung von Bankgeschäften, die für Kreditkartenkäufe verwendet werden, da sie sich auf das Guthaben auf dem Bankkonto oder den verfügbaren Kredit auswirken. Zusätzlich zu den Prüfnummern usw. gibt die Spalte Code die Kreditkarte an. Die Spalte "Saldo" zeigt das verfügbare Guthaben nach den Käufen. Wenn die Kreditkartenzahlung erfolgt, spiegelt der Saldo bereits die ausgegebenen Mittel wider. Beim Eintrag einer Kreditkarte zeigt die Einzahlungsspalte das verfügbare Guthaben und die Zahlungsspalte den geschuldeten Gesamtbetrag an, wobei ihre Summe dem Kreditrahmen entspricht. ⓘ

Jeder ausgestellte Scheck, jede Debitkartentransaktion, jede Barabhebung und jede Kreditkartenbelastung wird täglich oder mehrmals pro Woche manuell in das Papierregister eingetragen. Das Kreditkartenregister bezieht sich ebenfalls auf einen Transaktionsdatensatz für jede Kreditkarte. In diesem Fall ermöglichen es die Hefte, das aktuell verfügbare Guthaben einer Karte zu ermitteln, wenn zehn oder mehr Karten im Einsatz sind. ⓘ

Merkmale

Kreditkarten bieten den Verbrauchern nicht nur einen bequemen Kredit, sondern auch eine einfache Möglichkeit, Ausgaben nachzuvollziehen, was sowohl für die Überwachung persönlicher Ausgaben als auch für die Nachverfolgung berufsbedingter Ausgaben zu Steuer- und Erstattungszwecken erforderlich ist. Kreditkarten werden in größeren Unternehmen in fast allen Ländern akzeptiert und sind mit einer Vielzahl von Kreditrahmen und Rückzahlungsmodalitäten erhältlich. Einige bieten zusätzliche Vorteile (z. B. Versicherungsschutz, Prämiensysteme, bei denen durch den Kauf von Waren mit der Karte erworbene Punkte für weitere Waren und Dienstleistungen eingelöst werden können, oder Cashback). ⓘ

Beschränkte Haftung der Verbraucher

In einigen Ländern wie den Vereinigten Staaten, dem Vereinigten Königreich und Frankreich ist der Betrag, für den ein Verbraucher bei betrügerischen Transaktionen mit einer verlorenen oder gestohlenen Kreditkarte haftbar gemacht werden kann, begrenzt. ⓘ

Spezialisierte Arten

Business-Kreditkarten

Geschäftskreditkarten sind spezielle Kreditkarten, die auf den Namen eines eingetragenen Unternehmens ausgestellt sind und in der Regel nur für geschäftliche Zwecke verwendet werden können. Ihre Verwendung hat in den letzten Jahrzehnten zugenommen. Im Jahr 1998 gaben beispielsweise 37 % der Kleinunternehmen an, eine Geschäftskreditkarte zu verwenden; bis 2009 war diese Zahl auf 64 % gestiegen. ⓘ

Business-Kreditkarten bieten eine Reihe von Funktionen, die speziell auf Unternehmen zugeschnitten sind. Sie bieten häufig spezielle Prämien in Bereichen wie Versand, Bürobedarf, Reisen und Geschäftstechnologie. Die meisten Emittenten verwenden bei der Bewertung dieser Anträge die persönliche Kreditwürdigkeit des Antragstellers. Darüber hinaus kann das Einkommen aus verschiedenen Quellen zur Qualifizierung herangezogen werden, was bedeutet, dass diese Karten auch für neu gegründete Unternehmen erhältlich sind. Außerdem melden einige Herausgeber dieser Karten die Kontobewegungen nicht an die persönliche Kreditwürdigkeit des Inhabers oder nur dann, wenn das Konto säumig ist. In diesen Fällen wird die Geschäftstätigkeit des Unternehmens von der persönlichen Kredittätigkeit des Inhabers getrennt. ⓘ

Geschäftskreditkarten werden von American Express, Discover und fast allen großen Herausgebern von Visa- und MasterCard-Karten angeboten. Auch einige lokale Banken und Kreditgenossenschaften bieten Geschäftskreditkarten an. American Express ist jedoch der einzige große Emittent von Geschäftskreditkarten in den Vereinigten Staaten. ⓘ

Gesicherte Kreditkarten

Eine gesicherte Kreditkarte ist eine Art von Kreditkarte, die durch ein Einlagenkonto des Karteninhabers gesichert ist. In der Regel muss der Karteninhaber zwischen 100 % und 200 % des gesamten gewünschten Kreditbetrags hinterlegen. Wenn der Karteninhaber also 1.000 $ hinterlegt, erhält er einen Kredit in der Größenordnung von 500 bis 1.000 $. In einigen Fällen bieten die Kreditkartenaussteller sogar Anreize für ihre gesicherten Kartenportfolios. In diesen Fällen kann die geforderte Anzahlung deutlich geringer sein als der erforderliche Kreditrahmen und bis zu 10 % des gewünschten Kreditrahmens betragen. Diese Kaution wird auf einem speziellen Sparkonto hinterlegt. Die Kreditkartenaussteller bieten dies an, weil sie festgestellt haben, dass die Zahl der Zahlungsausfälle deutlich zurückgegangen ist, wenn der Kunde etwas zu verlieren hat, wenn der Saldo nicht zurückgezahlt wird. ⓘ

Vom Karteninhaber einer gesicherten Kreditkarte wird wie bei einer normalen Kreditkarte erwartet, dass er regelmäßige Zahlungen leistet, aber wenn er mit einer Zahlung in Verzug gerät, hat der Kartenaussteller die Möglichkeit, die Kosten für die an die Händler gezahlten Einkäufe aus der Kaution zurückzufordern. Der Vorteil einer gesicherten Karte für eine Person mit negativer oder keiner Kredithistorie besteht darin, dass die meisten Unternehmen regelmäßig Berichte an die großen Kreditbüros senden. So kann der Karteninhaber damit beginnen, eine positive Kredithistorie aufzubauen (oder wieder aufzubauen). ⓘ

Obwohl die Kaution in den Händen des Kreditkartenherausgebers als Sicherheit für den Fall eines Zahlungsausfalls des Verbrauchers liegt, wird die Kaution nicht schon bei ein oder zwei ausbleibenden Zahlungen abgebucht. In der Regel wird die Kaution nur dann als Ausgleich verwendet, wenn das Konto geschlossen wird, entweder auf Antrag des Kunden oder aufgrund eines hohen Zahlungsrückstands (150 bis 180 Tage). Das bedeutet, dass für ein Konto, das weniger als 150 Tage im Verzug ist, weiterhin Zinsen und Gebühren anfallen und dass der Saldo viel höher sein kann als der tatsächliche Kreditrahmen der Karte. In diesen Fällen kann die Gesamtschuld die ursprüngliche Einlage weit übersteigen, und der Karteninhaber verliert nicht nur seine Einlage, sondern hat auch noch zusätzliche Schulden. ⓘ

Die meisten dieser Bedingungen werden in der Regel in einem Karteninhabervertrag beschrieben, den der Karteninhaber bei der Eröffnung seines Kontos unterschreibt. ⓘ

Gesicherte Kreditkarten sind eine Option, die es Personen mit einer schlechten oder gar keiner Bonitätsgeschichte ermöglicht, eine Kreditkarte zu erhalten, die sonst vielleicht nicht erhältlich wäre. Sie werden oft als Mittel zur Wiederherstellung der Kreditwürdigkeit angeboten. Die Gebühren und Servicegebühren für gesicherte Kreditkarten sind oft höher als die für normale, nicht gesicherte Kreditkarten. Für Menschen in bestimmten Situationen (z. B. nach der Abbuchung von anderen Kreditkarten oder für Menschen mit einer langen Geschichte von Zahlungsrückständen bei verschiedenen Formen von Schulden) sind gesicherte Karten fast immer teurer als ungesicherte Kreditkarten. ⓘ

Manchmal wird eine Kreditkarte auch durch das Eigenkapital des Hauses des Kreditnehmers abgesichert. ⓘ

Prepaid-Karten

Sie werden manchmal als "Prepaid-Kreditkarte" bezeichnet, sind aber eigentlich eine Debitkarte (Prepaid-Karte oder Prepaid-Debitkarte), da der Kartenaussteller keinen Kredit anbietet: Der Karteninhaber gibt Geld aus, das er oder eine andere Person, z. B. ein Elternteil oder der Arbeitgeber, zuvor eingezahlt hat. Die Karte ist jedoch mit einer Kreditkartenmarke versehen (z. B. Discover, Visa, MasterCard, American Express oder JCB) und kann auf ähnliche Weise verwendet werden wie eine Kreditkarte. Im Gegensatz zu Debitkarten ist für Prepaid-Kreditkarten in der Regel keine PIN erforderlich. Eine Ausnahme sind Prepaid-Kreditkarten mit einem EMV-Chip. Diese Karten erfordern eine PIN, wenn die Zahlung über die Chip- und PIN-Technologie abgewickelt wird. Im Jahr 2018 waren die meisten Debitkarten in den USA Prepaid-Karten (71,7 %). ⓘ

Nach dem Kauf der Karte lädt der Karteninhaber das Konto mit einem beliebigen Geldbetrag bis zum festgelegten Kartenlimit auf und verwendet die Karte dann für Einkäufe wie eine normale Kreditkarte. Prepaid-Karten können auch an Minderjährige (über 13 Jahre) ausgegeben werden, da kein Kreditrahmen erforderlich ist. Der Hauptvorteil gegenüber gesicherten Kreditkarten (siehe oben) besteht darin, dass der Karteninhaber nicht 500 Dollar oder mehr aufbringen muss, um ein Konto zu eröffnen. Bei Prepaid-Kreditkarten werden den Käufern keine Zinsen in Rechnung gestellt, sondern häufig eine Kaufgebühr sowie monatliche Gebühren nach einem beliebigen Zeitraum. Auch viele andere Gebühren fallen in der Regel für eine Prepaid-Karte an. ⓘ

Prepaid-Kreditkarten werden manchmal an Jugendliche vermarktet, die damit online einkaufen können, ohne dass ihre Eltern die Transaktion abschließen müssen. Jugendliche können nur das auf der Karte verfügbare Guthaben verwenden, was zur Förderung des Finanzmanagements beiträgt und das Risiko von Schuldenproblemen im späteren Leben verringert. ⓘ

Prepaid-Karten können weltweit eingesetzt werden. Die Prepaid-Karte ist für Zahlungsempfänger in Entwicklungsländern wie Brasilien, Russland, Indien und China praktisch, wo internationale Überweisungen und Bankschecks zeitaufwändig, kompliziert und kostspielig sind. ⓘ

Aufgrund der vielen Gebühren, die für den Erwerb und die Verwendung von Prepaid-Karten mit Kreditkartenmarke anfallen, bezeichnet die kanadische Verbraucherschutzbehörde Financial Consumer Agency sie als "eine teure Art, sein eigenes Geld auszugeben". Die Agentur veröffentlicht eine Broschüre mit dem Titel Prepaid-Karten, in der die Vor- und Nachteile dieser Art von Prepaid-Karten erläutert werden. siehe #Weiterlesen ⓘ

Bei Prepaid-Karten werden die Zahlungen nicht auf Kredit-, sondern aus einem vorher eingezahlten Guthaben beglichen. ⓘ

Die Karten können nur an online angebundenen Akzeptanzstellen verwendet werden. Dadurch wird ein Überziehen des Guthabens verhindert. Sollte es zu Datenmissbrauch oder Diebstahl kommen, kann der Täter lediglich über das aktuell auf der Karte vorhandene Guthaben verfügen, denn die Prepaid-Kreditkarte kann nicht überzogen werden. Sie eignen sich vor allem für Online-Zahlungen, weniger für Reisen. Die meisten Karten sind nicht hochgeprägt und tragen den Vermerk „Electronic use only“. ⓘ

Die Akzeptanz von Prepaid-Kreditkarten ist eingeschränkt, insbesondere zwei Drittel der Autovermietungen lehnt sie wegen fehlendem Kreditrahmen ab. Autovermietungen sperren bei klassischen Kreditkarten einen gewissen Betrag als Kaution. Sollten nach Rückgabe des Mietwagens Mängel festgestellt werden, kann der Vermieter über den Betrag verfügen. Eine Kreditkarte dient somit als Sicherheit, welche bei der Prepaidkarte fehlt. Autovermietungen generieren 10 % ihre Umsatzes durch Unfallersatz. ⓘ

Ein weiterer Nachteil dieser Karten sind die Gebühren. Manche Anbietern verlangen für jede Transaktion eine Gebühr, andere eine Jahresgebühr und eine für bestimmte Dienstleistungen, wie Bargeldbezug am Automaten. Prepaid-Kreditkarten ohne Jahresgebühr sind in der Regel nur in Verbindung mit einem Girokonto bei der herausgebenden Bank erhältlich, wobei dennoch Gebühren für Abhebungen und Transaktionen in Fremdwährung anfallen. ⓘ

Diese Karten werden auch an nicht kreditwürdige Personen ausgegeben, die beispielsweise minderjährig sind oder für die ein Negativeintrag in der Schufa (bonitätsschwache Personen) vorliegt. Im Volksmund sind sie daher auch als „Kreditkarte ohne Schufa“ bekannt. Da die Karten auf Guthabenbasis funktionieren, entsteht für die Bank kein Risiko. ⓘ

Prepaid-Kreditkarten haben in Hochzinsphasen teilweise eine Guthabenverzinsung. ⓘ

Eine Gefahr besteht bei ausländischen Kartenherausgebern für das eingezahlte Guthaben, denn dieses unterliegt oft keiner Einlagensicherung. Im Falle einer Insolvenz des Kartenherausgebers droht ein Verlust. ⓘ

Prepaidkarten gibt es auch als Pfändungsschutzkonto (P-Konto). ⓘ

Digitale Karten

Eine digitale Karte ist ein digitales, in der Cloud gehostetes virtuelles Abbild eines beliebigen Ausweises oder einer Zahlungskarte, z. B. einer Kreditkarte. ⓘ

Charge-Karten

Die Charge-Karten sind eine Art von Kreditkarten. ⓘ

Vorteile und Nachteile

Vorteile für den Karteninhaber

Der Hauptvorteil für den Karteninhaber ist die Bequemlichkeit. Im Vergleich zu Debitkarten und Schecks kann der Karteninhaber mit einer Kreditkarte schnell einen kleinen, kurzfristigen Kredit aufnehmen, ohne vor jeder Transaktion einen Restsaldo berechnen zu müssen, sofern die Gesamtkosten den maximalen Kreditrahmen der Karte nicht überschreiten. ⓘ

Ein finanzieller Vorteil ist, dass keine Zinsen berechnet werden, wenn der Saldo innerhalb der tilgungsfreien Zeit vollständig beglichen wird. ⓘ

Die verschiedenen Länder bieten unterschiedliche Schutzniveaus. Im Vereinigten Königreich zum Beispiel haftet die Bank gemeinsam mit dem Händler für den Kauf defekter Produkte über 100 £. ⓘ

Viele Kreditkarten bieten den Karteninhabern Vorteile. Einige Leistungen gelten für Produkte, die mit der Karte gekauft wurden, wie z. B. verlängerte Produktgarantien, Erstattung von Preisnachlässen unmittelbar nach dem Kauf (Preisschutz) und Erstattung bei Diebstahl oder Beschädigung von kürzlich gekauften Produkten (Kaufschutz). Zu den weiteren Vorteilen gehören verschiedene Arten von Reiseversicherungen wie Mietwagenversicherungen, Reiseunfallversicherungen, Gepäckverspätungsversicherungen und Reiseverspätungs- oder -stornierungsversicherungen. ⓘ

Kreditkarten können auch ein Treueprogramm anbieten, bei dem jeder Einkauf mit einer Prämie belohnt wird, die sich nach dem Preis des Einkaufs richtet. Die Belohnungen werden in der Regel entweder in Form von Cashback oder Punkten gewährt. Die Punkte können oft gegen Geschenkkarten, Produkte oder Reisekosten wie Flugtickets eingelöst werden. Einige Kreditkarten ermöglichen die Übertragung der gesammelten Punkte auf Treueprogramme von Hotels und Fluggesellschaften. In der Forschung wurde untersucht, ob der Wettbewerb zwischen den Kartennetzen möglicherweise dazu führt, dass die Zahlungsprämien zu großzügig ausfallen, was höhere Preise bei den Händlern zur Folge hat und sich somit tatsächlich auf das soziale Wohlergehen und dessen Verteilung auswirkt, eine Situation, die möglicherweise ein Eingreifen der Politik rechtfertigt. ⓘ

Vergleich der Vorteile von Kreditkarten in den Vereinigten Staaten

Die nachstehende Tabelle enthält eine Liste der Vorteile, die in den Vereinigten Staaten für Verbraucherkreditkarten in einigen dieser Netze angeboten werden. Diese Leistungen können bei den einzelnen Kreditkartenherausgebern unterschiedlich sein. ⓘ

| MasterCard | Visa | American Express | Discover ⓘ | |

|---|---|---|---|---|

| Verlängerung der Rückgabefrist | 60 Tage bis zu $250 |

90 Tage bis zu $250 |

90 Tage bis zu $300 |

Nicht verfügbar |

| Erweiterte Garantie | 2× Original bis zu 1 Jahr |

Abhängig von | 1 zusätzliches Jahr Maximal 6 Jahre |

Nicht verfügbar |

| Preisgarantie | 60 Tage | Unterschiedlich | Nicht verfügbar | |

| Deckung bei Verlust/Beschädigung | 90 Tage | Abhängig von | 90 Tage bis zu $1.000 |

Nicht verfügbar |

| Mietwagen-Versicherung | 15 Tage: Kollision, Diebstahl, Vandalismus | 15 Tage: Kollision, Diebstahl | 30 Tage: Kollision, Diebstahl, Vandalismus | Nicht verfügbar |

Nachteile für Karteninhaber

Hohe Zinsen und Konkurs

Niedrige Einführungsraten für Kreditkarten sind auf eine feste Laufzeit, in der Regel zwischen 6 und 12 Monaten, begrenzt, nach der ein höherer Zinssatz berechnet wird. Da bei allen Kreditkarten Gebühren und Zinsen anfallen, verschulden sich manche Kunden so sehr bei ihrem Kreditkartenanbieter, dass sie in den Konkurs getrieben werden. Bei einigen Kreditkarten wird oft ein Zinssatz von 20 bis 30 Prozent erhoben, wenn eine Zahlung ausbleibt. In anderen Fällen wird eine feste Gebühr ohne Änderung des Zinssatzes erhoben. In einigen Fällen kann ein universeller Verzugszins gelten: Der hohe Verzugszins wird auf eine Karte angewandt, die sich in gutem Zustand befindet, wenn eine Zahlung auf einem anderen Konto desselben Anbieters ausbleibt. Dies kann zu einem Schneeballeffekt führen, bei dem der Verbraucher von unerwartet hohen Zinssätzen überschwemmt wird. Darüber hinaus ermöglichen die meisten Verträge mit Karteninhabern dem Emittenten eine willkürliche Erhöhung des Zinssatzes aus jedem beliebigen Grund, den er für angebracht hält. Die First Premier Bank bot eine Zeit lang eine Kreditkarte mit einem Zinssatz von 79,9 % an, stellte diese Karte jedoch im Februar 2011 wegen anhaltender Zahlungsausfälle ein. ⓘ

Untersuchungen zeigen, dass sich ein erheblicher Teil der Verbraucher (etwa 40 %) für einen suboptimalen Kreditkartenvertrag entscheidet, wobei einigen von ihnen Hunderte von Dollar an vermeidbaren Zinskosten entstehen. ⓘ

Schwächung der Selbstregulierung

Mehrere Studien haben gezeigt, dass die Verbraucher wahrscheinlich mehr Geld ausgeben, wenn sie mit einer Kreditkarte bezahlen. Forscher vermuten, dass die Menschen beim Bezahlen mit Kreditkarte nicht den abstrakten Schmerz des Bezahlens erleben. Außerdem haben Forscher herausgefunden, dass die Verwendung von Kreditkarten im Vergleich zur Verwendung von Bargeld den Konsum von ungesunden Lebensmitteln erhöhen kann. ⓘ

Nachteilige Auswirkungen auf die Gesellschaft

Überhöhte Preise für alle Verbraucher

Händler, die Kreditkarten akzeptieren, müssen für alle Kreditkartentransaktionen Interbankenentgelte und Rabattgebühren zahlen. In einigen Fällen ist es den Händlern in ihren Kreditverträgen untersagt, diese Gebühren direkt an die Kreditkartenkunden weiterzugeben oder einen Mindestbetrag für Transaktionen festzulegen (in den Vereinigten Staaten, im Vereinigten Königreich und in Australien nicht mehr verboten). Dies führt dazu, dass die Händler veranlasst werden, allen Kunden (auch denen, die keine Kreditkarten verwenden) höhere Preise zu berechnen, um die Gebühren für Kreditkartentransaktionen zu decken. Dieser Anreiz kann sehr stark sein, da die Händlergebühr einen bestimmten Prozentsatz des Verkaufspreises ausmacht, was sich unverhältnismäßig stark auf die Rentabilität von Geschäften auswirkt, die überwiegend Kreditkartentransaktionen tätigen, sofern dies nicht durch allgemeine Preiserhöhungen ausgeglichen wird. In den Vereinigten Staaten haben die Kreditkartenunternehmen 2008 insgesamt 48 Mrd. USD an Interbankenentgelten eingenommen, d. h. durchschnittlich 427 USD pro Familie, bei einem durchschnittlichen Gebührensatz von etwa 2 % pro Transaktion. ⓘ

Kreditkartenprämien führen zu einem Gesamttransfer von 1.282 Dollar pro Jahr von einem durchschnittlichen Barzahler zu einem durchschnittlichen Kartenzahler. ⓘ

Vorteile für Einzelhändler

Für die Händler ist eine Kreditkartentransaktion oft sicherer als andere Zahlungsmittel, wie z. B. Schecks, da sich die kartenausgebende Bank verpflichtet, den Händler in dem Moment zu bezahlen, in dem die Transaktion autorisiert wird, und zwar unabhängig davon, ob der Verbraucher mit der Kreditkartenzahlung in Verzug gerät (außer bei berechtigten Streitigkeiten, die weiter unten erörtert werden und zu Rückbelastungen für den Händler führen können). In den meisten Fällen sind Kreditkarten sogar sicherer als Bargeld, da sie Diebstähle durch die Angestellten des Händlers verhindern und die Menge an Bargeld in den Geschäftsräumen verringern. Schließlich verringern Kreditkarten die Kosten für die Bearbeitung von Schecks/Bargeld und deren Transport zur Bank. ⓘ

Bevor es Kreditkarten gab, musste jeder Händler die Kreditwürdigkeit eines jeden Kunden prüfen, bevor er einen Kredit gewähren konnte. Diese Aufgabe wird jetzt von den Banken übernommen, die das Kreditrisiko tragen. Kreditkarten können auch dazu beitragen, einen Verkauf zu sichern, insbesondere wenn der Kunde nicht genügend Bargeld zur Hand oder auf einem Girokonto hat. Zusätzlicher Umsatz wird dadurch generiert, dass der Kunde Waren und Dienstleistungen sofort kaufen kann und weniger durch die Höhe des Bargelds in der Tasche und den unmittelbaren Stand des Bankguthabens des Kunden gehemmt wird. Ein Großteil des Marketings der Händler basiert auf dieser Unmittelbarkeit. ⓘ

Für jeden Kauf stellt die Bank dem Händler eine Provision (Diskontgebühr) in Rechnung, und es kann zu einer gewissen Verzögerung kommen, bevor die vereinbarte Zahlung beim Händler eingeht. Die Provision beläuft sich häufig auf einen Prozentsatz des Transaktionsbetrags zuzüglich einer festen Gebühr (Interchange Rate). ⓘ

Kosten für Händler

Für die Annahme von Kreditkarten werden den Händlern verschiedene Gebühren berechnet. In der Regel wird dem Händler eine Provision in Höhe von etwa 1 bis 4 Prozent des Wertes jeder mit Kreditkarte bezahlten Transaktion berechnet. Der Händler kann auch eine variable Gebühr, den so genannten Händlerrabattsatz, für jede Transaktion zahlen. In einigen Fällen von Transaktionen mit sehr geringem Wert wird die Verwendung von Kreditkarten die Gewinnspanne erheblich verringern oder dazu führen, dass der Händler bei der Transaktion Geld verliert. Händler mit sehr niedrigen durchschnittlichen Transaktionspreisen oder sehr hohen durchschnittlichen Transaktionspreisen sind eher abgeneigt, Kreditkarten zu akzeptieren. In einigen Fällen können Händler von den Nutzern einen "Kreditkartenzuschlag" (oder Aufschlag) verlangen, entweder einen festen Betrag oder einen Prozentsatz für die Zahlung mit Kreditkarte. Diese Praxis war in den meisten Kreditkartenverträgen in den USA bis 2013 verboten, als ein umfassender Vergleich zwischen Händlern und Kreditkartenunternehmen es den Händlern erlaubte, Aufschläge zu erheben. Die meisten Einzelhändler haben jedoch aus Angst, Kunden zu verlieren, nicht mit der Erhebung von Kreditkartenzuschlägen begonnen. ⓘ

Die Händler in den Vereinigten Staaten kämpfen seit 2005 in einer Reihe von Gerichtsverfahren gegen die ihrer Meinung nach ungerechtfertigt hohen Gebühren, die von Kreditkartenunternehmen erhoben werden. In einer Sammelklage, an der die National Retail Federation und große Einzelhändler wie Wal-Mart beteiligt waren, warfen die Händler den beiden großen Kreditkartenunternehmen MasterCard und Visa vor, ihre Monopolstellung auszunutzen, um überhöhte Gebühren zu erheben. Im Dezember 2013 genehmigte ein Bundesrichter einen Vergleich in Höhe von 5,7 Mrd. US-Dollar, der Händlern, die Kreditkartengebühren gezahlt hatten, eine Entschädigung zusicherte. Einige große Einzelhändler wie Wal-Mart und Amazon haben sich jedoch entschieden, sich nicht an diesem Vergleich zu beteiligen, und setzen ihren Rechtsstreit gegen die Kreditkartenunternehmen fort. ⓘ

Die Händler müssen auch Verarbeitungsgeräte leasen oder kaufen, in einigen Fällen werden diese Geräte vom Verarbeiter kostenlos zur Verfügung gestellt. Die Händler müssen auch Datensicherheitsstandards einhalten, die sehr technisch und kompliziert sind. In vielen Fällen dauert es mehrere Tage, bis die Gelder auf das Bankkonto des Händlers überwiesen werden. Da die Gebührenstrukturen für Kreditkarten sehr kompliziert sind, sind kleinere Händler bei der Analyse und Vorhersage von Gebühren im Nachteil. ⓘ

Schließlich tragen die Händler das Risiko von Rückbuchungen durch die Verbraucher. ⓘ

Sicherheit

Die Sicherheit von Kreditkarten beruht auf der physischen Sicherheit der Plastikkarte und der Vertraulichkeit der Kreditkartennummer. Sobald eine andere Person als der Karteninhaber Zugang zu der Karte oder ihrer Nummer hat, ist die Sicherheit potenziell gefährdet. Früher akzeptierten die Händler Kreditkartennummern oft ohne zusätzliche Überprüfung für den Versandhandel. Heute ist es gängige Praxis, nur an bestätigte Adressen zu versenden, um betrügerische Käufe zu vermeiden. Einige Händler akzeptieren eine Kreditkartennummer für Einkäufe in Geschäften, wobei der Zugriff auf die Nummer einen leichten Betrug ermöglicht, aber viele verlangen die Anwesenheit der Karte selbst und eine Unterschrift (bei Magnetstreifenkarten). Eine verlorene oder gestohlene Karte kann annulliert werden, und wenn dies schnell geschieht, wird der Betrug, der auf diese Weise stattfinden kann, stark eingeschränkt. Europäische Banken können verlangen, dass der Karteninhaber bei persönlichen Einkäufen mit der Karte seine Sicherheits-PIN eingibt. ⓘ

Der Payment Card Industry Data Security Standard (PCI DSS) ist der Sicherheitsstandard, der vom Payment Card Industry Security Standards Council (PCI SSC) herausgegeben wird. Dieser Datensicherheitsstandard wird von den akquirierenden Banken verwendet, um ihren Händlern Maßnahmen zum Schutz der Karteninhaberdaten aufzuerlegen. ⓘ

Das Ziel der Kreditkartenunternehmen besteht nicht darin, Betrug zu verhindern, sondern ihn auf ein kontrollierbares Maß zu reduzieren". Dies bedeutet, dass Maßnahmen zur Betrugsprävention nur dann eingesetzt werden, wenn ihre Kosten geringer sind als die potenziellen Gewinne aus der Betrugsverringerung, während Maßnahmen mit hohen Kosten und geringem Ertrag nicht eingesetzt werden - wie man es von Unternehmen erwarten würde, deren Ziel die Gewinnmaximierung ist. ⓘ

Internetbetrug kann durch die Beantragung einer ungerechtfertigten Rückbuchung ("freundlicher Betrug") oder durch die Verwendung von Kreditkarteninformationen begangen werden, die auf verschiedene Weise gestohlen werden können, wobei die einfachste Methode darin besteht, Informationen von Einzelhändlern zu kopieren, entweder online oder offline. Trotz der Bemühungen, die Sicherheit bei Fernkäufen mit Kreditkarten zu verbessern, sind Sicherheitsverletzungen in der Regel das Ergebnis schlechter Praktiken der Händler. So kann eine Website, die TLS zur Verschlüsselung der Kartendaten eines Kunden verwendet, die Daten unverschlüsselt per E-Mail vom Webserver an den Händler senden; oder der Händler speichert die unverschlüsselten Daten so, dass sie über das Internet oder von einem unseriösen Mitarbeiter abgerufen werden können. Auch verschlüsselte Daten können geknackt werden. ⓘ

Kontrollierte Zahlungsnummern (auch bekannt als virtuelle Kreditkarten oder Einweg-Kreditkarten) sind eine weitere Möglichkeit, sich gegen Kreditkartenbetrug zu schützen, wenn die Vorlage einer physischen Karte nicht erforderlich ist, wie bei Telefon- und Online-Einkäufen. Dabei handelt es sich um einmalig verwendbare Nummern, die wie eine Zahlungskarte funktionieren und mit dem realen Konto des Nutzers verknüpft sind, aber keine Details preisgeben und nicht für spätere, nicht autorisierte Transaktionen verwendet werden können. Sie können für einen relativ kurzen Zeitraum gültig sein und auf den tatsächlichen Betrag des Einkaufs oder ein vom Nutzer festgelegtes Limit begrenzt werden. Ihre Verwendung kann auf einen einzigen Händler beschränkt werden. Wenn die dem Händler gegebene Nummer kompromittiert ist, wird sie bei einem zweiten Versuch zurückgewiesen. ⓘ

Ein ähnliches Kontrollsystem kann auch für physische Karten verwendet werden. Die Technologie bietet den Banken die Möglichkeit, auch viele andere Kontrollen zu unterstützen, die vom Kreditkarteninhaber in Echtzeit ein- und ausgeschaltet und verändert werden können, wenn sich die Umstände ändern (d. h. er kann zeitliche, numerische, geografische und viele andere Parameter auf seinen Haupt- und Nebenkarten ändern). Abgesehen von den offensichtlichen Vorteilen solcher Kontrollen bedeutet dies aus der Sicherheitsperspektive, dass ein Kunde eine Chip- und PIN-Karte haben kann, die für die reale Welt gesichert und für die Verwendung im Heimatland begrenzt ist. In diesem Fall wird ein Dieb, der die Daten stiehlt, daran gehindert, diese im Ausland in Ländern zu verwenden, die keine EMV-Chip- und PIN-Karten haben. In ähnlicher Weise kann die Verwendung der echten Karte im Internet eingeschränkt werden, so dass gestohlene Daten abgelehnt werden, wenn dies versucht wird. Wenn Kartennutzer dann online einkaufen, können sie virtuelle Kontonummern verwenden. In beiden Fällen kann ein Warnsystem eingebaut werden, das den Benutzer über einen Betrugsversuch informiert, der gegen seine Parameter verstößt, und das in Echtzeit Daten dazu liefert. ⓘ

Darüber hinaus gibt es Sicherheitsmerkmale auf der physischen Karte selbst, um Fälschungen zu verhindern. Die meisten modernen Kreditkarten haben beispielsweise ein Wasserzeichen, das unter ultraviolettem Licht fluoresziert. Die meisten großen Kreditkarten haben ein Hologramm. Bei einer Visa-Karte wird das normale Visa-Logo von einem V überlagert, bei einer MasterCard stehen die Buchstaben MC quer über die Vorderseite der Karte. Ältere Visa-Karten haben einen Weißkopfseeadler oder eine Taube auf der Vorderseite. In den genannten Fällen sind die Sicherheitsmerkmale nur unter ultraviolettem Licht sichtbar, bei normalem Licht sind sie unsichtbar. ⓘ

Das US-Justizministerium, der US-Geheimdienst, das Federal Bureau of Investigation, die US-Einwanderungs- und Zollbehörde und der US-Postinspektionsdienst sind für die Verfolgung von Kriminellen zuständig, die in den USA Kreditkartenbetrug begehen. Sie verfügen jedoch nicht über die Ressourcen, um alle Kriminellen zu verfolgen, und verfolgen im Allgemeinen nur Fälle, die 5.000 Dollar übersteigen. ⓘ

Bei den gängigsten Kreditkartennetzen wurden drei Verbesserungen der Kartensicherheit eingeführt, aber keine hat bisher nachweislich zu einer Verringerung des Kreditkartenbetrugs beigetragen. Erstens werden die Karten selbst durch ähnlich aussehende, fälschungssichere Chipkarten ersetzt, die eine Fälschung erschweren sollen. Die meisten auf Chipkarten (IC-Karten) basierenden Kreditkarten entsprechen dem EMV-Standard (Europay MasterCard Visa). Zweitens befindet sich jetzt auf der Rückseite der meisten Karten ein zusätzlicher drei- oder vierstelliger Kartensicherheitscode (CSC) oder Kartenprüfwert (CVV), der bei Transaktionen mit nicht vorhandener Karte verwendet werden kann. Die Akteure auf allen Ebenen des elektronischen Zahlungsverkehrs haben die Notwendigkeit erkannt, einheitliche globale Sicherheitsstandards zu entwickeln, die sowohl aktuelle als auch neue Sicherheitstechnologien berücksichtigen und integrieren. Sie haben damit begonnen, diese Anforderungen durch Organisationen wie PCI DSS und die Secure POS Vendor Alliance zu erfüllen. ⓘ

Code 10

Code-10-Anrufe werden getätigt, wenn Händler bei der Annahme einer Kreditkarte misstrauisch sind. ⓘ

Der Bediener stellt dem Händler dann eine Reihe von JA- oder NEIN-Fragen, um herauszufinden, ob der Händler die Karte oder den Karteninhaber für verdächtig hält. Der Händler kann aufgefordert werden, die Karte einzubehalten, wenn dies gefahrlos möglich ist. Der Händler kann für die Rückgabe einer beschlagnahmten Karte an die kartenausgebende Bank eine Belohnung erhalten, insbesondere wenn es zu einer Verhaftung kommt. ⓘ

Kosten und Einnahmen der Kreditkartenaussteller

Kosten

Abbuchungen

Wenn ein Karteninhaber mit einer Forderung stark in Verzug gerät (oft schon nach sechs Monaten ohne Zahlung), kann der Gläubiger die Forderung als "Charge-off" erklären. Sie wird dann als solche in den Berichten der Kreditauskunftei des Schuldners aufgeführt. (Equifax beispielsweise führt in der Spalte "Status" den Vermerk "R9" für eine Abschreibung auf). ⓘ

Eine Ausbuchung wird als "uneinbringlich abgeschrieben" betrachtet. Für Banken gehören uneinbringliche Forderungen und Betrug zu den Kosten ihrer Geschäftstätigkeit. ⓘ

Die Forderung ist jedoch nach wie vor rechtsgültig, und der Gläubiger kann versuchen, den vollen Betrag innerhalb der gesetzlich zulässigen Fristen einzutreiben, die in der Regel drei bis sieben Jahre betragen. Dazu gehören Kontakte durch interne Inkassomitarbeiter oder, was wahrscheinlicher ist, durch ein externes Inkassobüro. Wenn es sich um einen hohen Betrag handelt (in der Regel über 1.500-2.000 $), besteht die Möglichkeit einer Klage oder eines Schiedsverfahrens. ⓘ

Betrug

In relativen Zahlen ausgedrückt, sind die durch Bankkartenbetrug verlorenen Werte gering; sie wurden 2006 mit 7 Cent pro 100 Dollar an Transaktionen (7 Basispunkte) berechnet. Im Jahr 2004 beliefen sich die Kosten des Betrugs im Vereinigten Königreich auf über 500 Millionen Pfund. Wenn eine Karte gestohlen oder ein nicht autorisiertes Duplikat erstellt wird, erstatten die meisten Kartenaussteller einige oder alle Gebühren, die der Kunde für Dinge erhalten hat, die er nicht gekauft hat. Diese Rückerstattungen gehen in einigen Fällen zu Lasten des Händlers, insbesondere bei Versandgeschäften, bei denen der Händler die Karte nicht in Augenschein nehmen kann. In einigen Ländern verlieren die Händler Geld, wenn kein Ausweis verlangt wurde, weshalb sie in diesen Ländern in der Regel einen Ausweis verlangen. Kreditkartenunternehmen garantieren dem Händler im Allgemeinen, dass er bei rechtmäßigen Transaktionen bezahlt wird, unabhängig davon, ob der Verbraucher seine Kreditkartenrechnung bezahlt. ⓘ

Die meisten Banken verfügen über eigene Kreditkartendienste, die sich mit Betrugsfällen befassen und jeden möglichen Betrugsversuch überwachen. Mitarbeiter, die sich auf die Überwachung und Untersuchung von Betrugsfällen spezialisiert haben, sind häufig in den Bereichen Risikomanagement, Betrug und Autorisierung oder Karten und ungesicherte Geschäfte tätig. Bei der Betrugsüberwachung liegt der Schwerpunkt auf der Minimierung von Betrugsverlusten, während gleichzeitig versucht wird, die Verantwortlichen aufzuspüren und die Situation einzudämmen. Kreditkartenbetrug ist ein schwerwiegendes Wirtschaftsverbrechen, das es seit vielen Jahrzehnten gibt, selbst mit der Einführung der chipbasierten Karte (EMV), die in einigen Ländern eingeführt wurde, um Fälle wie diesen zu verhindern. Auch nach der Einführung solcher Maßnahmen ist Kreditkartenbetrug weiterhin ein Problem. ⓘ

Zinskosten

Banken leihen sich im Allgemeinen das Geld, das sie dann an ihre Kunden verleihen. Da sie von anderen Unternehmen sehr zinsgünstige Kredite erhalten, können sie sich so viel leihen, wie ihre Kunden benötigen, während sie ihr Kapital zu höheren Zinsen an andere Kreditnehmer verleihen. Wenn der Kartenaussteller 15 % auf das an die Nutzer verliehene Geld erhebt und es 5 % kostet, das Geld zu leihen, um es zu verleihen, und der Saldo ein Jahr lang beim Karteninhaber verbleibt, verdient der Aussteller 10 % an dem Kredit. Die Differenz von 10 % ist die "Netto-Zinsspanne" und die 5 % sind der "Zinsaufwand". ⓘ

Betriebskosten

Dies sind die Kosten für den Betrieb des Kreditkartenportfolios, die von der Bezahlung der Führungskräfte, die das Unternehmen leiten, über den Druck der Plastikkarten und den Versand der Kontoauszüge bis hin zum Betrieb der Computer, die den Kontostand jedes Karteninhabers überwachen, und der Entgegennahme der vielen Telefonanrufe, die Karteninhaber bei ihrem Emittenten tätigen, und dem Schutz der Kunden vor Betrugsringen reichen. Je nach Emittent machen auch Marketingprogramme einen erheblichen Teil der Kosten aus. ⓘ

Belohnungen

Viele Kreditkartenkunden erhalten als Anreiz für die Nutzung der Karte Prämien wie Vielfliegerpunkte, Geschenkgutscheine oder Bargeldrückzahlungen. Die Prämien sind in der Regel an den Kauf eines Artikels oder einer Dienstleistung mit der Karte geknüpft, was auch Überweisungen, Bargeldvorschüsse oder andere Sonderverwendungen einschließen kann. Je nach Kartentyp kosten die Prämien den Kartenaussteller im Allgemeinen zwischen 0,25 % und 2,0 % der Spanne. Netzwerke wie Visa oder MasterCard haben ihre Gebühren erhöht, damit die Emittenten ihr Reward-System finanzieren können. Einige Emittenten schrecken von der Einlösung ab, indem sie den Karteninhaber zwingen, den Kundendienst anzurufen, um Rewards zu erhalten. Auf ihrer Service-Website ist das Einlösen von Prämien in der Regel eine Funktion, die von den Emittenten sehr gut versteckt wird. In einem zersplitterten und wettbewerbsintensiven Umfeld wirken sich Prämienpunkte dramatisch auf den Gewinn eines Emittenten aus, und Prämienpunkte und damit verbundene Anreize müssen sorgfältig verwaltet werden, um ein rentables Portfolio zu gewährleisten. Im Gegensatz zu ungenutzten Geschenkkarten, deren Verlust in bestimmten US-Bundesstaaten an die Staatskasse geht, werden nicht eingelöste Kreditkartenpunkte vom Emittenten einbehalten. ⓘ

Umsatzerlöse

Interchange-Gebühr

Zusätzlich zu den Gebühren, die der Karteninhaber zahlt, müssen die Händler auch Interbankenentgelte an die kartenausgebende Bank und den Kartenverband entrichten. Bei einem typischen Kreditkartenaussteller machen die Interbankenentgelte etwa ein Viertel der Gesamteinnahmen aus. ⓘ