Steuerprogression

| Teil einer Serie über ⓘ |

| Besteuerung |

|---|

|

| Ein Aspekt der Steuerpolitik |

|

|

Eine progressive Steuer ist eine Steuer, bei der der Steuersatz mit der Höhe der Bemessungsgrundlage steigt. Der Begriff "progressiv" bezieht sich auf die Art und Weise, wie der Steuersatz von einem niedrigen zu einem hohen Steuersatz ansteigt, so dass der durchschnittliche Steuersatz eines Steuerzahlers geringer ist als sein Grenzsteuersatz. Der Begriff kann auf einzelne Steuern oder auf ein Steuersystem als Ganzes angewendet werden. Mit der Einführung progressiver Steuern wird versucht, die Steuerlast von Personen mit geringerer Zahlungsfähigkeit zu verringern, da diese Steuern die Steuerlast zunehmend auf Personen mit einer höheren Zahlungsfähigkeit verlagern. Das Gegenteil einer progressiven Steuer ist eine regressive Steuer, z. B. eine Verkaufssteuer, bei der die Armen einen größeren Anteil ihres Einkommens zahlen als die Reichen. ⓘ

Der Begriff wird häufig im Zusammenhang mit Einkommenssteuern verwendet, bei denen Personen mit niedrigerem Einkommen einen geringeren Prozentsatz ihres Einkommens an Steuern zahlen als Personen mit höherem Einkommen. Er kann sich auch auf Anpassungen der Steuerbemessungsgrundlage durch Steuerbefreiungen, Steuergutschriften oder selektive Besteuerung beziehen, die progressive Verteilungseffekte erzeugen. So können beispielsweise eine Vermögens- oder Grundsteuer, eine Umsatzsteuer auf Luxusgüter oder die Befreiung von der Umsatzsteuer auf Güter des Grundbedarfs als progressiv bezeichnet werden, da sie die Steuerlast von Familien mit höherem Einkommen erhöhen und die von Familien mit niedrigerem Einkommen verringern. ⓘ

Die progressive Besteuerung wird häufig als Mittel zur Milderung der gesellschaftlichen Übel vorgeschlagen, die mit der größeren Einkommensungleichheit einhergehen, da die Steuerstruktur die Ungleichheit verringert, aber die Wirtschaftswissenschaftler sind sich uneins über die wirtschaftlichen und langfristigen Auswirkungen der Steuerpolitik. Eine Studie legt nahe, dass eine progressive Besteuerung positiv mit Glück, dem subjektiven Wohlbefinden der Nationen und der Zufriedenheit der Bürger mit öffentlichen Gütern wie Bildung und Verkehr verbunden sein kann. ⓘ

Steuerprogression bedeutet das Ansteigen des Steuersatzes in Abhängigkeit vom zu versteuernden Einkommen oder Vermögen. Dabei gibt es unterschiedliche Auffassungen darüber, ob nur der Durchschnittsteuersatz oder auch der Grenzsteuersatz mit der Bemessungsgrundlage steigen sollte. ⓘ

Frühe Beispiele

In den Anfängen der Römischen Republik bestand die öffentliche Besteuerung in der Erhebung von Steuern auf Vermögen und Eigentum. Für die römischen Bürger betrug der Steuersatz unter normalen Umständen 1 % des Immobilienwerts und konnte in Situationen wie einem Krieg auf bis zu 3 % ansteigen. Diese Steuern wurden auf Grundstücke, Häuser und andere Immobilien, Sklaven, Tiere, persönliche Gegenstände und Geldvermögen erhoben. Um 167 v. Chr. brauchte Rom aufgrund des Reichtums der eroberten Provinzen keine Steuern mehr von seinen Bürgern auf der italienischen Halbinsel zu erheben. Nach der beträchtlichen römischen Expansion im 1. Jahrhundert führte Augustus Caesar eine Vermögenssteuer von etwa 1 % und eine pauschale Kopfsteuer für jeden Erwachsenen ein; dadurch wurde das Steuersystem weniger progressiv, da es nicht mehr nur Vermögen besteuerte. In Indien wurde das Dahsala-System 1580 n. Chr. unter der Herrschaft von Akbar eingeführt. Dieses System wurde vom Finanzminister Akbars, Raja Todar Mal, eingeführt, der 1573 n. Chr. in Gujarat ernannt wurde. Das Dahsala-System ist ein System zur Besteuerung von Grund und Boden, das dazu beitrug, dass das Erhebungssystem auf der Grundlage der Fruchtbarkeit des Bodens organisiert wurde. Polaj-Land, Parati-Land, Cachar-Land, Banjar-Land. ⓘ

Moderne Ära

Die erste moderne Einkommenssteuer wurde in Großbritannien von Premierminister William Pitt dem Jüngeren in seinem Haushaltsplan vom Dezember 1798 eingeführt, um Waffen und Ausrüstung für den französischen Revolutionskrieg zu finanzieren. Pitts neue gestaffelte (progressive) Einkommenssteuer begann mit einer Abgabe von 2 alten Pence pro Pfund (1/120) auf Einkommen über 60 Pfund und stieg bis zu einem Höchstsatz von 2 Shilling (10 %) auf Einkommen über 200 Pfund. Pitt hoffte, dass die neue Einkommenssteuer 10 Millionen Pfund einbringen würde, doch die tatsächlichen Einnahmen für 1799 beliefen sich auf etwas mehr als 6 Millionen Pfund. ⓘ

Pitts progressive Einkommenssteuer wurde von 1799 bis 1802 erhoben, als sie von Henry Addington im Frieden von Amiens abgeschafft wurde. Addington hatte 1801 das Amt des Premierministers übernommen, nachdem Pitt wegen der katholischen Emanzipation zurückgetreten war. Die Einkommenssteuer wurde 1803 von Addington wieder eingeführt, als die Feindseligkeiten wieder aufflammten, aber 1816, ein Jahr nach der Schlacht von Waterloo, wurde sie wieder abgeschafft. ⓘ

Im Vereinigten Königreich wurde die Einkommenssteuer von Sir Robert Peel mit dem Einkommenssteuergesetz von 1842 wiedereingeführt. Peel hatte sich als Konservativer bei den Parlamentswahlen 1841 gegen die Einkommenssteuer ausgesprochen, doch das wachsende Haushaltsdefizit erforderte eine neue Finanzierungsquelle. Die neue Einkommenssteuer, die auf Addingtons Modell basierte, wurde auf Einkommen über 150 Pfund erhoben. Obwohl diese Maßnahme zunächst als vorübergehend gedacht war, wurde sie bald zu einem festen Bestandteil des britischen Steuersystems. 1851 wurde ein Ausschuss unter der Leitung von Joseph Hume gebildet, der die Angelegenheit untersuchen sollte, jedoch zu keiner eindeutigen Empfehlung gelangte. Trotz des lautstarken Widerspruchs behielt William Gladstone, ab 1852 Schatzkanzler, die progressive Einkommensteuer bei und erweiterte sie, um die Kosten des Krimkriegs zu decken. In den 1860er Jahren war die progressive Steuer zu einem zähneknirschend akzeptierten Bestandteil des englischen Steuersystems geworden. ⓘ

In den Vereinigten Staaten wurde die erste progressive Einkommensteuer mit dem Revenue Act von 1862 eingeführt. Das Gesetz wurde von Präsident Abraham Lincoln unterzeichnet und ersetzte den Revenue Act von 1861, der eine pauschale Einkommenssteuer von 3 % auf Einkommen über 800 Dollar vorsah. Der 1913 verabschiedete sechzehnte Zusatzartikel zur Verfassung der Vereinigten Staaten erlaubte es dem Kongress, alle Einkommenssteuern ohne Verteilungsvorschrift zu erheben. Bis Mitte des 20. Jahrhunderts hatten die meisten Länder irgendeine Form der progressiven Einkommensteuer eingeführt. ⓘ

Im preußischen Kommunalabgabengesetz vom 14. Juli 1893 (nach dem damaligen Finanzminister Johannes von Miquel auch „Miquelsche Steuerreform“ genannt) wurde im Deutschen Kaiserreich eine Steuerprogression eingeführt. Der Steuersatz dieser Einkommensteuer stieg von 0,62 % (für Jahreseinkommen von 900 bis 1050 Mark) bis auf 4 % (für Jahreseinkommen über 100.000 Mark). In vielen Ländern Europas wurden in der folgenden Zeit progressive Tarife eingeführt, im Jahr 1913 beispielsweise auch in den USA. Wie stark der Steuersatz abhängig vom Einkommen ansteigt, ist dabei aber in den verschiedenen Staaten sehr unterschiedlich. ⓘ

Der progressive Tarif wurde auch in der Weimarer Republik nach der Erzbergerschen Reform und ebenso in der Bundesrepublik Deutschland beibehalten, was sich in der Tarifberechnung des § 32a Abs. 1 Satz 2 EStG und den Ausführungen zum Progressionsvorbehalt in § 32b EStG widerspiegelt. ⓘ

Außer der progressiven Einkommensteuer wurde auch verschiedentlich vorgeschlagen, andere Steuern mit progressiven Tarifen auszugestalten. Beispiele sind die Erbschaftssteuer und die Umsatzsteuer. Für die Erbschaftssteuer schlug z. B. Theodore Roosevelt in seiner New-Nationalism-Ansprache von 1910 eine Steuerprogression vor mit dem Ziel, die Ungleichheit der Vermögensverteilung zu reduzieren. ⓘ

Im 19. Jahrhundert wurde die Einführung einer progressiven Einkommensteuer in deutschsprachigen Fachkreisen als Progressivsteuer erörtert. ⓘ

Wirkungen

Die Steuerprogression führt zu einer überproportional steigenden steuerlichen Belastung bei steigendem Einkommen bzw. Vermögen. Höhere Einkommen werden also nicht nur absolut höher besteuert, sondern auch prozentual. Einfach gesagt soll ein Vielverdiener beispielsweise die Hälfte seines Einkommens abgeben, ein Geringverdiener nur ein Zehntel. ⓘ

Indizes wie der Suits-Index, der Gini-Koeffizient, der Kakwani-Index, der Theil-Index, der Atkinson-Index und der Hoover-Index wurden entwickelt, um die Progressivität der Besteuerung anhand von Maßstäben zu messen, die von der Einkommens- und Vermögensverteilung abgeleitet sind. ⓘ

Progressionsgrad

Als Maße zur Beurteilung des Progressionsgrades sind verschiedene Betrachtungen möglich. Dazu gehören

- Differenz von Grenz- und Durchschnittssteuersatz

- Änderung des Durchschnittssteuersatzes

- Änderung des Grenzsteuersatzes

- Steuerbetragselastizität

- Residualeinkommenselastizität

Die Residualeinkommenselastizität gibt an, um wie viel sich das Einkommen nach Steuerabzug (Netto, Residualeinkommen) näherungsweise ändert, wenn sich das Einkommen vor Steuer (zu versteuerndes Einkommen) um ein Prozent erhöht. ⓘ

Umverteilung

Gestrichelte Kurve: vor Steuer

Durchgezogene Kurve: nach Steuer ⓘ

Durch progressive Einkommensbesteuerung wird die Ungleichverteilung der Einkommen mehr oder weniger stark vermindert. Das führt zu einer Umverteilung. Es existieren mehrere Maße, die den Grad der Umverteilung messen. Das effektive Progressionsmaß (nach Musgrave/Thin) bestimmt den Grad der Ungleichverteilung aus dem Gini-Koeffizienten (eine mögliche Ungleichverteilungskennzahl). Der Progressionsindex nach Musgrave/Thin ist bei gegebener Verteilung der Einkommen vor dem Steuerabzug () und der Verteilung danach () folgendermaßen definiert:

Dabei ist der Wert eins der Gini-Koeffizient bei totaler Ungleichverteilung der Einkommen. Die darauf bezogene Abweichung des Gini-Koeffizienten nach Steuern im Verhältnis zur Abweichung des Gini-Koeffizienten vor Steuern ergibt also das effektive Progressionsmaß . ⓘ

Beispielsweise betrug im Jahr 2008 der Gini-Koeffizient für die deutsche Einkommensverteilung vor Steuern 53,6 % und nach Steuern 44,1 %. Aus den beiden Gini-Koeffizienten ergibt sich ein effektives Progressionsmaß von . ⓘ

Ein alternatives Maß ist der Reynolds-Smolensky-Index definiert als die Differenz der Gini-Koeffizienten vor und nach Umverteilung:

Interpretation der Indizes:

| Steuertarif | Musgrave-Thin-Index | Reynolds-Smolensky-Index ⓘ |

|---|---|---|

| progressiv | ||

| proportional | ||

| regressiv |

Kalte Progression

Als Kalte Progression wird ein – nur über mehrere Jahre hinweg zu beobachtender und durch die Inflation im Zusammenwirken mit der Steuerprogression bedingter – Anstieg der realen Steuerlast bezeichnet. ⓘ

Marginale und effektive Steuersätze

Der Steuersatz kann auf zwei verschiedene Arten ausgedrückt werden: der Grenzsteuersatz, ausgedrückt als der Steuersatz für jede zusätzliche Einkommens- oder Ausgabeneinheit (oder den letzten ausgegebenen Dollar), und der effektive (durchschnittliche) Steuersatz, ausgedrückt als die gezahlte Gesamtsteuer geteilt durch das Gesamteinkommen oder die Gesamtausgaben. In den meisten progressiven Steuersystemen steigen beide Sätze mit der Höhe des zu besteuernden Betrags, obwohl es Bereiche geben kann, in denen der Grenzsatz konstant ist. In der Regel ist der durchschnittliche Steuersatz eines Steuerpflichtigen niedriger als der Grenzsteuersatz. In einem System mit erstattungsfähigen Steuergutschriften oder einkommensabhängigen Sozialleistungen ist es möglich, dass die Grenzsteuersätze mit steigendem Einkommen bei niedrigeren Einkommensstufen sinken. ⓘ

Inflation und Steuerklassen

Die Steuergesetze sind möglicherweise nicht genau an die Inflation angepasst. Einige Steuergesetze können beispielsweise die Inflation vollständig ignorieren. In einem progressiven Steuersystem führt die fehlende Anpassung der Steuerklassen an die Inflation schließlich zu effektiven Steuererhöhungen (wenn die Inflation anhält), da die Inflation der Löhne das individuelle Einkommen erhöht und den Einzelnen in höhere Steuerklassen mit höheren Prozentsätzen bringt. Dieses Phänomen wird als "Bracket Creep" bezeichnet und kann zu einer Steuerbelastung führen. ⓘ

Wirtschaftliche Auswirkungen

Zwischen Politikern und Wirtschaftswissenschaftlern gibt es eine Debatte über die Rolle der Steuerpolitik bei der Abschwächung oder Verschärfung der Vermögensungleichheit und über die Auswirkungen auf das Wirtschaftswachstum. ⓘ

Einkommensgleichheit

Eine progressive Besteuerung wirkt sich unmittelbar auf die Verringerung der Einkommensungleichheit aus. Dies gilt insbesondere dann, wenn die Besteuerung zur Finanzierung progressiver Staatsausgaben wie Transferzahlungen und soziale Sicherheitsnetze verwendet wird. Die Wirkung kann jedoch abgeschwächt werden, wenn die höheren Steuersätze zu mehr Steuerhinterziehung führen. Bei geringer Einkommensungleichheit ist die Gesamtnachfrage relativ hoch, da sich mehr Menschen, die gewöhnliche Konsumgüter und Dienstleistungen nachfragen, diese auch leisten können, während die Arbeitskräfte nicht so stark von den Wohlhabenden monopolisiert werden. Ein hohes Maß an Einkommensungleichheit kann negative Auswirkungen auf das langfristige Wirtschaftswachstum, die Beschäftigung und Klassenkonflikte haben. Eine progressive Besteuerung wird oft als Möglichkeit vorgeschlagen, die mit einer höheren Einkommensungleichheit verbundenen gesellschaftlichen Übel zu mildern. Die Differenz zwischen dem Gini-Index für eine Einkommensverteilung vor der Besteuerung und dem Gini-Index nach der Besteuerung ist ein Indikator für die Auswirkungen einer solchen Besteuerung. ⓘ

Die Ökonomen Thomas Piketty und Emmanuel Saez schrieben, dass die geringere Progressivität der US-Steuerpolitik in der Nachkriegszeit die Einkommensungleichheit vergrößert hat, da sie den Wohlhabenden einen besseren Zugang zum Kapital ermöglicht. ⓘ

Nach Ansicht des Wirtschaftswissenschaftlers Robert H. Frank werden Steuersenkungen für Wohlhabende größtenteils für positionelle Güter wie größere Häuser und teurere Autos ausgegeben. Frank argumentiert, dass diese Gelder stattdessen für Dinge wie die Verbesserung des öffentlichen Bildungswesens und die Durchführung medizinischer Forschung verwendet werden könnten, und schlägt eine progressive Besteuerung als Instrument vor, um externe Effekte zu bekämpfen. ⓘ

Wirtschaftswachstum

In einem 2008 von der OECD veröffentlichten Bericht wurden empirische Untersuchungen vorgestellt, die eine schwache negative Beziehung zwischen der Progressivität der persönlichen Einkommenssteuer und dem Wirtschaftswachstum belegen. William McBride, ein Mitarbeiter der konservativen Tax Foundation, beschrieb die Studie und stellte fest, dass die Progression der Einkommenssteuer Investitionen, Risikobereitschaft, Unternehmertum und Produktivität untergraben kann, da Bezieher hoher Einkommen einen Großteil der Ersparnisse, Investitionen, Risikobereitschaft und hochproduktiven Arbeit leisten. Dem IWF zufolge könnten einige fortgeschrittene Volkswirtschaften die Steuerprogression erhöhen, um die Ungleichheit zu bekämpfen, ohne das Wachstum zu beeinträchtigen, solange die Progression nicht übermäßig ist. Der Fonds stellt auch fest, dass der durchschnittliche Spitzensteuersatz in den OECD-Mitgliedsländern von 62 Prozent im Jahr 1981 auf 35 Prozent im Jahr 2015 gesunken ist und dass außerdem die Steuersysteme weniger progressiv sind, als es die gesetzlichen Steuersätze vermuten lassen, weil wohlhabende Personen mehr Zugang zu Steuererleichterungen haben. ⓘ

Bildungsniveau

Der Wirtschaftswissenschaftler Gary Becker hat das Bildungsniveau als die Wurzel der wirtschaftlichen Mobilität bezeichnet. Progressive Steuersätze erhöhen zwar die Steuern für hohe Einkommen, haben aber das Ziel und den entsprechenden Effekt, die Belastung für niedrige Einkommen zu verringern und damit die Einkommensgleichheit zu verbessern. Das Erreichen von Bildungsabschlüssen ist häufig von den Kosten und dem Familieneinkommen abhängig, was für die Armen die Chancen auf einen Bildungsabschluss verringert. Einkommenserhöhungen für die Armen und wirtschaftliche Gleichheit verringern die Ungleichheit der Bildungsabschlüsse. Die Steuerpolitik kann auch progressive Elemente enthalten, die steuerliche Anreize für Bildung bieten, wie Steuergutschriften und Steuerbefreiungen für Stipendien und Beihilfen. ⓘ

Eine potenziell negative Auswirkung progressiver Steuertarife besteht darin, dass sie die Anreize für das Erreichen von Bildungszielen verringern können. Indem sie das Nach-Steuer-Einkommen von hochqualifizierten Arbeitnehmern verringern, können progressive Steuern die Anreize für die Bürger verringern, sich weiterzubilden, wodurch das Gesamtniveau des Humankapitals in einer Volkswirtschaft sinkt. Dieser Effekt kann jedoch durch eine Bildungssubvention, die durch die progressive Steuer finanziert wird, abgeschwächt werden. Theoretisch steigt die öffentliche Unterstützung für staatliche Ausgaben für die Hochschulbildung, wenn die Besteuerung progressiv ist, insbesondere wenn die Einkommensverteilung ungleich ist. ⓘ

Psychologische Faktoren

In einer Studie aus dem Jahr 2011 stellten die Psychologen Shigehiro Oishi, Ulrich Schimmack und Ed Diener anhand von Daten aus 54 Ländern fest, dass eine progressive Besteuerung positiv mit dem subjektiven Wohlbefinden verbunden ist, während dies bei den allgemeinen Steuersätzen und den Staatsausgaben nicht der Fall ist. Die Autoren fügten hinzu: "Wir fanden heraus, dass der Zusammenhang zwischen einer progressiveren Besteuerung und einem höheren Niveau des subjektiven Wohlbefindens durch die Zufriedenheit der Bürger mit öffentlichen Gütern wie Bildung und öffentlichen Verkehrsmitteln vermittelt wurde." Der Steuerrechtsprofessor Thomas D. Griffith hat die Forschung zum menschlichen Glück zusammengefasst und argumentiert, dass eine progressive Steuerstruktur, die das Einkommen umverteilt, das Wohlergehen und das Glück in einer Gesellschaft erhöhen würde, da die Ungleichheit in einer Gesellschaft das Glück deutlich verringert. Da die progressive Besteuerung das Einkommen von Spitzenverdienern verringert und häufig als Methode zur Finanzierung staatlicher Sozialprogramme für Geringverdiener eingesetzt wird, werden Forderungen nach einer stärkeren Steuerprogression manchmal als Neid oder Klassenkampf bezeichnet, während andere solche Maßnahmen als fair oder als eine Form der sozialen Gerechtigkeit beschreiben. ⓘ

Berechnung

Es gibt zwei gängige Methoden zur Berechnung einer progressiven Steuer, die der Form eines Punktes mit Steigung und der Form eines Steigungsabschnitts der Gleichung für die jeweilige Stufe entsprechen. Dabei wird die Steuer entweder als Steuer auf den untersten Betrag der Stufe zuzüglich der Steuer auf den Grenzbetrag innerhalb der Stufe oder als Steuer auf den gesamten Betrag (zum Grenzsteuersatz) abzüglich des Betrags berechnet, um den die Steuer am unteren Ende der Stufe überhöht ist. ⓘ

Nehmen wir zum Beispiel an, dass es Steuerklassen von 10 %, 20 % und 30 % gibt, wobei der 10 %-Satz für Einkommen von 1 $ bis 10.000 $ gilt; der 20 %-Satz gilt für Einkommen von 10.001 $ bis 20.000 $; und der 30 %-Satz gilt für alle Einkommen über 20.000 $. In diesem Fall beträgt die Steuer auf ein Einkommen von 20.000 $ (berechnet durch Addition der Steuern in den einzelnen Stufen) . Die Steuer auf ein Einkommen von 25.000 $ kann dann auf zwei Arten berechnet werden. Die Verwendung der Point-Slope-Form (Steuer auf den Grundbetrag plus Steuer auf den Grenzbetrag) ergibt:

Alternativ ergibt eine 30%ige Steuer auf 20.000 $ was die Steuer am unteren Ende des Spitzensteuersatzes um Die Verwendung der Steigungsabschnittsform ergibt also:

In den Vereinigten Staaten wurde die erste Form z. B. bis 2003 verwendet (für den einfachen Steuersatz 2003 von 15 %):

- Wenn der Betrag auf dem Formular 1040, Zeile 40 [Steuerpflichtiges Einkommen], beträgt: Über- 7.000

- Aber nicht über- 28.400

- Tragen Sie in Formular 1040, Zeile 41 [Steuer] $700,00 + 15%

- des Betrags über 7.000

Ab 2004 wurde dies in die zweite Form umgewandelt, z. B. (für den 28%igen Single-Tarif 2004):

- Steuerpflichtiges Einkommen. Wenn Zeile 42- Mindestens $100.000, aber nicht mehr als $146.750 ist

- (a) Tragen Sie den Betrag aus Zeile 42 ein

- (b) Multiplikationsbetrag × 28% (.28)

- (c) Multiplizieren Sie (a) mit (b)

- (d) Subtraktionsbetrag $5.373,00

- Steuer. Subtrahieren Sie (d) von (c). Tragen Sie das Ergebnis hier und auf Formular 1040, Zeile 43, ein. ⓘ

Beispiele

Die meisten Systeme in der Welt enthalten progressive Aspekte. Wenn das zu versteuernde Einkommen in eine bestimmte Steuerklasse fällt, zahlt die Person den angegebenen Prozentsatz auf jeden Dollar, der in diese Spanne fällt. Ein Beispiel: Eine Person in den USA, die ein zu versteuerndes Einkommen von 10.000 US-Dollar erzielt (Einkommen nach Anpassungen, Abzügen und Befreiungen), müsste 10 % jedes Dollars vom ersten bis zum 7.550sten Dollar und dann 15 % jedes Dollars vom 7.551sten bis zum 10.000sten Dollar zahlen, insgesamt also 1.122,50 US-Dollar. ⓘ

In den Vereinigten Staaten gibt es sieben Einkommenssteuerklassen, die von 10 % bis 39,6 % oberhalb eines unversteuerten Einkommens reichen, das auf dem persönlichen Freibetrag und in der Regel verschiedenen anderen Steuerbefreiungen beruht, wie dem Earned Income Tax Credit und Hypothekenzahlungen. Die Bundessteuersätze für einzelne Steuerzahler in den Vereinigten Staaten für das Steuerjahr 2021 sind wie folgt: 10% von $0 bis $9.950; 12% von $9.950 bis $40.525; 22% von $40.525 bis $86.375; 24% von $86.375 bis $164.925; 32% von $164.925 bis $209.425; 35% von $209.425 bis $523.600; und 37% von $523.600 und mehr. Das US-Bundessteuersystem sieht für einkommensschwächere Haushalte auch Abzüge für staatliche und kommunale Steuern vor, wodurch die manchmal regressiven Steuern, insbesondere die Grundsteuern, gemildert werden. Haushalte mit höherem Einkommen unterliegen der alternativen Mindeststeuer, die Abzüge begrenzt und einen pauschalen Steuersatz von 26 % bis 28 % festlegt, wobei der höhere Satz bei einem Einkommen von 175.000 $ beginnt. Außerdem gibt es Abzugsbeschränkungen ab einem Einkommen von 112.500 Dollar für Alleinstehende. Der Nettoeffekt ist eine verstärkte Progression, die die Abzüge für staatliche und kommunale Steuern und bestimmte andere Gutschriften für Personen mit einem Einkommen von mehr als 306.300 Dollar vollständig einschränkt. Um regressiven staatlichen und kommunalen Steuern entgegenzuwirken, führen viele US-Bundesstaaten progressive Einkommensteuern ein. 32 Bundesstaaten und der District of Columbia haben einen progressiven Einkommensteuersatz. Die Steuersätze sind von Staat zu Staat unterschiedlich. ⓘ

Die Progressivität des US-Bundessteuersystems hat seit den 1960er Jahren stark abgenommen. Die beiden Zeiträume mit dem stärksten Rückgang der Steuerprogression fielen in die 1980er Jahre unter der Reagan-Regierung und in die 2000er Jahre unter der Bush-Regierung. Der Tax Cuts and Jobs Act von 2017, der von Präsident Trump umgesetzt wurde, hatte erhebliche Auswirkungen auf das Steuersystem der Vereinigten Staaten und machte es weit weniger progressiv als es einst war. Mit dem Gesetz wurden die Steuern für Haushalte mit hohem Einkommen drastisch gesenkt, Abzugsschlupflöcher für Unternehmen geöffnet und der Körperschaftssteuersatz auf 21 Prozent gesenkt. Es behielt die Struktur von sieben Steuerklassen für das persönliche Einkommen bei, senkte aber fünf der sieben Klassen um ein Prozent oder mehr. ⓘ

In Belgien gelten folgende Einkommensteuersätze (für das Einkommensjahr 2021): 25 % von 0 € bis 13.540 €; 40 % von 13.540 € bis 23.900 €; 45 % von 23.900 € bis 41.360 €; und 50 % ab 41.360 € und darüber hinaus. ⓘ

In Kanada gelten die folgenden Einkommenssteuersätze (für das Jahr 2021): 15% von C$0 bis $49.020; 20,5% von $49.020 bis $98.040; 26% von $98.040 bis $151.978; 29% von $151.978 bis $216.511; und 33% auf Einkommen über $216.511. ⓘ

Dänemark hat die folgenden staatlichen Steuersätze für das persönliche Einkommen: 12,11 % für die untere Bemessungsgrundlage; 15 % für die obere Bemessungsgrundlage oder Einkommen über 544.800 DKK. Weitere Steuern wie die Gemeindesteuer (mit einem Landesdurchschnitt von 24,971%), die Arbeitsmarktsteuer und die Kirchensteuer werden ebenfalls auf das Einkommen des Einzelnen erhoben. ⓘ

In Deutschland gelten die folgenden Einkommensteuersätze für einen einzelnen Steuerzahler (für das Steuerjahr 2020): 0 % bis zu 9.744 Euro; 14-42 % von 9.744 Euro bis 57.918 Euro; 42 % von 57.918 Euro bis 274.612 Euro; und 45 % für 274.612 Euro und jeden darüber hinausgehenden Betrag. ⓘ

Norwegen hat folgende Einkommensteuersätze (für das Jahr 2020): 1,9 % von 180.800 NOK bis 254.500 NOK; 4,2 % von 254.500 NOK bis 639.750 NOK; 13,2 % von 639.750 NOK bis 999.550 NOK; und 16,2 % von 999.550 NOK und darüber. ⓘ

In Schweden gibt es die folgenden Einkommenssteuersätze für natürliche Personen: 0 % auf Einkommen bis zu 413.200 SEK; 20 % von 413.200 SEK bis 591.600 SEK; und 25 % ab 591.600 SEK und darüber. ⓘ

Im Vereinigten Königreich gelten die folgenden Einkommensteuersätze: 0 % von 0 GBP bis 12.570 GBP; 20 % von 12.571 GBP bis 50.270 GBP; 40 % von 50.271 GBP bis 150.000 GBP; und 45 % ab 150.000 GBP und darüber. In Schottland gibt es jedoch mehr Steuerklassen als in anderen Ländern des Vereinigten Königreichs. In Schottland gelten die folgenden zusätzlichen Einkommenssteuersätze: 19% von £12.571 bis £14.667; 20% von £14.667 bis £25.296; 21% von £25.297 bis £43.662; 41% von £43.663 bis £150.000; und 46% für jeden Betrag über £150.000. ⓘ

In Neuseeland gelten die folgenden Einkommenssteuersätze (für das Haushaltsjahr 2012-2013): 10,5 % bis NZ$14.000; 17,5 % von NZ$14.001 bis NZ$48.000; 30 % von NZ$48.001 bis NZ$70.000; 33 % über NZ$70.001; und 45 %, wenn der Arbeitnehmer kein Erklärungsformular ausfüllt. Alle Werte sind in neuseeländischen Dollar angegeben und verstehen sich ohne die Verdienerabgabe. ⓘ

In Australien gelten die folgenden progressiven Einkommensteuersätze (für das Finanzjahr 2012-2013): 0% effektiv bis zu 18.200 A$; 19% von 18.201 A$ bis 37.000 A$; 32,5% von 37.001 A$ bis 80.000 A$; 37% von 80.001 A$ bis 180.000 A$; und 45% für jeden Betrag über 180.000 A$. ⓘ

Rechtfertigung

Die Frage, welches Besteuerungsmodell vorzuziehen ist, berührt einen wesentlichen Grundsatz der Demokratie: die Rechtsgleichheit. Daher besteht Einigkeit, dass es sachlicher Gründe bedarf, um steigende Steuersätze zu rechtfertigen. ⓘ

Politisch und sozialökonomisch wird Steuerprogression oftmals mit dem abnehmenden Grenznutzen steigender Einkommen und Vermögen gerechtfertigt: Mit dem Anstieg wird zunehmend nicht mehr Lebensnotwendiges, sondern nur noch Luxus-Bedarf konsumiert. ⓘ

Häufig wird der höhere Steuersatz für mehr Verdienende durch die sogenannte Opfertheorie gerechtfertigt. Die Opfertheorie überträgt das Gesetz vom abnehmenden Grenznutzen auf die Besteuerungstheorie: Verdient jemand beispielsweise 50.000 Euro, sei der erste Euro, den er verdient, für ihn nützlicher als der letzte. Daher sei eine Besteuerung ab jedem zusätzlich verdienten Euro weniger belastend. Um nun eine Belastungsgleichheit zwischen wenig und viel Verdienenden herzustellen, sei ein progressiver Steuersatz gerechtfertigt. ⓘ

Zunehmend werden jedoch Gerechtigkeitserwägungen und das Sozialstaatsprinzip als Begründungen angeführt. Das deutsche Bundesverfassungsgericht leitet das Erfordernis eines progressiven Tarifverlaufs aus dem Gleichheitssatz ab, wonach das Leistungsfähigkeitsprinzip gelten müsse. Der österreichische Jurist Werner Doralt erklärt den progressiven Steuersatz "teils als Ausdruck des Leistungsfähigkeitsprinzips [...], zum Teil als Ausdruck einer Sozialstaatlichkeit durch Umverteilung.". ⓘ

Arten

Indirekte Progression

Bei einem einstufigen Tarif (Einheitssteuer oder Flat Tax) führt das Zusammenwirken von Grundfreibetrag und Grenzsteuersatz (auch „Grenzbelastung“ genannt) zu einem mit dem Einkommen ansteigenden Durchschnittsteuersatz. Mit steigendem zu versteuerndem Einkommen nähert sich die tatsächliche Steuerbelastung (Durchschnittsteuersatz) abflachend dem Grenzsteuersatz an. Man spricht von einer indirekten Progression, da der Grenzsteuersatz selbst nicht progressiv ist, sondern nur der Durchschnittsteuersatz. Der Spitzensteuersatz ist hierbei identisch mit dem Eingangssteuersatz und beträgt beispielsweise in Bulgarien 10 % oder in Lettland 23 %. ⓘ

Stufige Progression

Beim Stufengrenzsatztarif gibt es Eckwerte (Stufen), ab denen für jeden Euro über der Stufe ein höherer Grenzsteuersatz zur Anwendung kommt. Stufengrenzsatztarife setzen sich aus mehreren Zonen mit konstantem (flach verlaufendem) Grenzsteuersatz zusammen. Auch hier kommt es zu einem einkommensabhängigen Anstieg des Durchschnittsteuersatzes, der jedoch eine von den Stufen abhängige Welligkeit besitzt. Das ergibt sich aus der Art der Berechnung des Durchschnittsteuersatzes als Quotient aus Steuer und zu versteuerndem Einkommen. Die Anzahl der Stufen beträgt mindestens zwei (Polen) oder drei (beispielsweise Österreich bis 2015, danach 6 Stufen) und kann beliebig fein unterteilt werden (vgl. Bundessteuer Schweiz mit bis zu 14 Stufen). Je größer die Anzahl der Stufen gewählt wird, umso mehr nähert sich der Verlauf der linearen Progression an. ⓘ

Lineare Progression

Bei der linearen Progression steigt der Grenzsteuersatz in einem oder mehreren Bereichen zwischen Eingangssteuersatz und Spitzensteuersatz linear an. Es gibt hier keine sprunghaften Übergänge. Der Anstieg sowohl des Grenzsteuersatzes als auch des Durchschnittsteuersatzes erfolgt kontinuierlich (stetig). Ein solcher Tarif wird beispielsweise bei der Einkommensteuer in Deutschland verwendet. ⓘ

Sowohl bei der stufigen als auch bei der linearen Progression ist der Spitzensteuersatz in der Regel sehr viel höher als der Eingangssteuersatz. Die Progression im Bereich der niedrigeren Einkommen erfolgt jedoch deutlich langsamer als bei der Einheitssteuer (Flat Tax). ⓘ

Im Gegensatz zu weitverbreiteten Annahmen kann es weder durch die lineare Progression noch durch den Stufengrenzsatztarif zu Nettoeinkommensverlusten bei Bruttosteigerungen kommen. Dies folgt aus der mathematischen Ausgestaltung der Steuerbetragsfunktionen in der Weise, dass der höhere Grenzsteuersatz stets nur für das zusätzliche Einkommen gilt. ⓘ

Mathematische Definition

Die mathematischen Definitionen verwenden folgende Begriffe und Variablen: = Steuerbetrag ⓘ

= zu versteuerndes Einkommen ⓘ

= Grundfreibetrag ⓘ

= Durchschnittsteuersatz ⓘ

= Eingangssteuersatz (anfänglicher Grenzsteuersatz) ⓘ

= Grenzsteuersatz ⓘ

= linearer Progressionsfaktor ⓘ

Proportionaler Tarif

Beim proportionalen Steuertarif und konstantem Steuersatz steigt die Steuer proportional zum Einkommen, ohne dass es zu einer Progressionswirkung kommt ():

Berücksichtigt man jedoch den Grundfreibetrag (grüne Linien in den Bildern), so errechnet sich der Steuerbetrag nach der Formel:

Die indirekte Progression des Durchschnittsteuersatzes folgt aus der Beziehung ⓘ

Stufig progressiver Tarif

Beim stufig progressiven Steuertarif gibt es mehrere Zonen, in denen der Grenzsteuersatz jeweils konstant bleibt. Er ist jedoch in der folgenden Zone höher als in der vorherigen (blaue Linien in den Bildern). Die Grenzen dieser Zonen (Eckwerte) sind im oberen Bild mit blauen Pfeilen markiert. Innerhalb einer Zone entspricht die Kurve dem proportionalen Steuertarif. ⓘ

mit = Einkommenseckwert, wobei ist, und = Nummer des Eckwertes direkt unterhalb des zvE. ⓘ

Linear-progressiver Tarif

Beim linear progressiven Steuertarif wird der Grenzsteuersatz linear erhöht (orange Linien in den Bildern):

Dabei gilt für den Durchschnittsteuersatz mit Grundfreibetrag:

Auch ohne Grundfreibetrag (GFB = 0) kommt es bei der linearen Progression zu einer Progressionswirkung, weil der Progressionsfaktor den Durchschnittsteuersatz abhängig vom stetig erhöht:

Der Grenzsteuersatz ergibt sich mit:

Länderüberblick

Deutschland

Berechnung

Bis 1989 wurden für die Festlegung des stetigen Anstiegs des Grenzsteuersatzes Polynome verwendet, wobei der Anstieg bei höheren zu versteuernden Einkommen abflachte. Seit 1990 werden eine oder mehrere Geradengleichungen benutzt, die zu einer oder mehreren Tarifzonen mit linear ansteigenden Grenzsteuersätzen führen. Die Geradengleichungen sind einfacher zu berechnen. In der politischen Diskussion werden die lineare Progression (derzeitiges Recht) und der Stufentarif diskutiert. ⓘ

Tarifgeschichte

Die Verfahren zur Berechnung des Einkommensteuertarifs sind in der Tarifgeschichte des Bundesfinanzministeriums mit Formeln und Tabellen beschrieben. Dort ist auch die ab 1990 erfolgte Vereinfachung der Berechnung des Steuersatzes dokumentiert. ⓘ

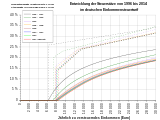

Animierte Tarifgeschichte von 1990 bis 2014 (zvE bis 300.000 Euro/Jahr). ⓘ

Die Bilder oben zeigen die historische Entwicklung der Steuersätze im deutschen Einkommensteuertarif von 1990 bis 2014 im direkten Vergleich. Die deutliche Anhebung des Grundfreibetrages ab 1996 erfolgte als Reaktion auf das Urteil des Bundesverfassungsgerichts, das die steuerliche Freistellung des Existenzminimums forderte. Gleichzeitig wurde jedoch der Eingangssteuersatz von 19,0 % auf 25,9 % angehoben. In der Folgezeit wurde der Eingangssteuersatz nach und nach wieder abgesenkt und beträgt im Tarif 2010 14,0 %. Der Spitzensteuersatz wurde von ursprünglich 53,0 % auf 42,0 % im Tarif 2005 abgesenkt, jedoch ab 2007 für hohe Einkommen über 250.000 Euro auf 45,0 % angehoben. ⓘ

Österreich

Die Einkommensteuer folgt in Österreich einem bundesweiten, 6-stufigen Tarifmodell mit Freibetrag. ⓘ

Schweiz

In der Schweiz wird sowohl die direkte Bundessteuer wie auch die Einkommens- und Vermögenssteuer der meisten Kantone nach einem progressiven Tarif berechnet. Allerdings ist vor allem die kantonale Progression bei den höchsten Einkommen und Vermögen vielenorts begrenzt, um potente Steuerzahlende anzuziehen bzw. nicht zu vertreiben. In jüngerer Zeit haben einige wenige sehr kleine Kantone einen Systemwechsel zum Einheitssteuersatz vollzogen. Dies wird jedoch von den Sozialdemokraten auf Bundesebene bekämpft, die mit einer Volksinitiative einen Mindest-Progressionssatz für die Kantone erzwingen wollten. Sie scheiterten aber in einer eidgenössischen Volksabstimmung am 28. November 2010. ⓘ

Um die Steuerprogression zu brechen, gibt es im Schweizer Steuersystem verschiedene Möglichkeiten. Dazu zählen bspw. Einzahlungen in die Säule 3a, welche das steuerbare Einkommen mindern und auch bei der Auszahlung vorteilhaft sind, da ein reduzierter Steuersatz zur Anwendung gelangt. Eine weitere populäre Variante ist der Einkauf in die Pensionskasse, welcher ebenfalls abzugsfähig ist sowie die über mehrere Jahre gestaffelte Renovation von Wohneigentum. Schlussendlich gibt es noch die Steuervermeidung, welche legal ist und nicht mit der Steuerhinterziehung und dem Steuerbetrug verwechselt werden darf. ⓘ

Großbritannien

In Großbritannien gibt es sowohl bei der „Corporation tax“, einer Art Körperschaftsteuer, als auch bei der „Income tax“, also der Einkommensteuer, eine progressive Besteuerung. Die Hauptrate der „Corporation tax“ beträgt 28 % und betrifft Firmen mit einem zu versteuernden Einkommen, das größer als 1,5 Mio. £ ist. Bei Firmen mit einem zu versteuernden Einkommen von unter 300.000 £ beträgt der Steuersatz 21 %. Nur bei einem zu versteuernden Einkommen zwischen 300.000 £ und 1,5 Mio. £ gibt es einen gleitenden Steuersatz zwischen 21 % und 28 %. ⓘ

Die Einkommensteuer wird in Großbritannien in vier Bändern mit drei verschiedenen Steuersätzen erhoben. Einkommen bis 12.500 £ wird nicht besteuert („Personal Allowance“), die „Basic Rate“ von 20 % greift ab 12.501 £, die „Higher Rate“ von 40 % ab 50.001 £ und die „Additional Rate“ von 45 % für Einkommensteile über 150.000 £ (Stand: Steuerjahr 2019/20). Für Dividenden gilt eine „Basic Rate“ von 10 %, eine „Higher Rate“ von 32,5 % und eine „Additional Rate“ von 42,5 %. Für sonstige Kapitalerträge gilt eine „Basic Rate“ von 20 % und eine „Higher Rate“ von 40 %. ⓘ

Sowohl in Großbritannien als auch in den USA gibt es zudem eine „payroll-tax“ für Arbeitnehmer, die ursprünglich als Sozialversicherungsbeitrag gedacht war, sich aber zwischenzeitlich zu einer Steuer entwickelt hat, die – in jeder Hinsicht außer dem Namen nach – eine Einkommensteuer ist („stealth tax“) und oftmals eine höhere Steuerlast verursacht als die Einkommensteuer. Die „payroll-tax“ wird als degressive Steuer kritisiert. ⓘ

Frankreich

Eine progressive Einkommensteuer ('impôt sur le revenu') wurde in Frankreich 1914 nach jahrelangen Diskussionen (vorangetrieben u. a. vom siebenmaligen französischen Finanzminister Joseph Caillaux) eingeführt. Das Gesetz wurde am 15. Juli 1914 verabschiedet; der bevorstehende bzw. von vielen erwartete Krieg beschleunigte diesen Beschluss. ⓘ