Mehrwertsteuer

| Teil einer Serie über ⓘ |

| Besteuerung |

|---|

|

| Ein Aspekt der Steuerpolitik |

|

|

Eine Mehrwertsteuer (VAT), in einigen Ländern auch als Waren- und Dienstleistungssteuer (GST) bekannt, ist eine Art von Steuer, die stufenweise erhoben wird. Sie wird auf den Preis eines Produkts oder einer Dienstleistung auf jeder Stufe der Produktion, des Vertriebs oder des Verkaufs an den Endverbraucher erhoben. Handelt es sich bei dem Endverbraucher um ein Unternehmen, das die Mehrwertsteuer auf seine Produkte oder Dienstleistungen erhebt und an den Staat abführt, kann es die gezahlte Steuer zurückfordern. Sie ähnelt einer Verkaufssteuer und wird oft mit ihr verglichen. Bei der Mehrwertsteuer handelt es sich um eine indirekte Steuer, da die Person, die letztlich die Steuerlast trägt, nicht unbedingt mit der Person identisch ist, die die Steuer an die Steuerbehörden entrichtet. ⓘ

Nicht alle Orte verlangen die Erhebung der Mehrwertsteuer, und Ausfuhren sind oft davon befreit. Die Mehrwertsteuer wird in der Regel als eine auf den Bestimmungsort bezogene Steuer eingeführt, bei der sich der Steuersatz nach dem Standort des Verbrauchers richtet und auf den Verkaufspreis angewendet wird. Die Begriffe Mehrwertsteuer, GST und die allgemeinere Verbrauchssteuer werden manchmal synonym verwendet. Auf die Mehrwertsteuer entfällt weltweit und bei den Mitgliedern der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) etwa ein Fünftel der gesamten Steuereinnahmen. Im Jahr 2018 wenden 166 der 193 Länder, die Vollmitglieder der Vereinten Nationen sind, eine Mehrwertsteuer an, darunter alle OECD-Mitglieder mit Ausnahme der Vereinigten Staaten, wo viele Bundesstaaten stattdessen ein Umsatzsteuersystem anwenden. ⓘ

Es gibt zwei Hauptmethoden zur Berechnung der Mehrwertsteuer: die Gutschrifts- oder Rechnungsmethode und die Subtraktions- oder Kontobasismethode. Bei der Kredit-Rechnungs-Methode werden die Umsätze besteuert, der Kunde wird über die auf den Umsatz entfallende Mehrwertsteuer informiert, und die Unternehmen können eine Gutschrift für die auf Eingangsmaterialien und Dienstleistungen gezahlte Mehrwertsteuer erhalten. Die Kredit-Rechnungs-Methode ist bei weitem die gebräuchlichste und wird von allen nationalen Mehrwertsteuersystemen mit Ausnahme von Japan angewandt. Bei der Subtraktionsmethode berechnet ein Unternehmen am Ende eines Berichtszeitraums den Wert aller steuerpflichtigen Verkäufe, zieht davon die Summe aller steuerpflichtigen Käufe ab und wendet auf die Differenz den Mehrwertsteuersatz an. Die Subtraktionsmethode wird derzeit nur in Japan angewandt, obwohl sie, oft unter der Bezeichnung "Flat Tax", Teil vieler aktueller Steuerreformvorschläge von US-Politikern war. Bei beiden Methoden gibt es Ausnahmen bei der Berechnungsmethode für bestimmte Waren und Transaktionen, die der Steuererhebung oder der Bekämpfung von Steuerbetrug und -hinterziehung dienen sollen. ⓘ

Die Mehrwertsteuer (abgekürzt MwSt., auch Mw.-St., in der Schweiz MWST, englisch value-added tax VAT) ist eine auf mehreren Stufen der Wertschöpfung erhobene Steuer, für deren Festsetzung die Einnahmen von Unternehmen mit Ausgaben der Unternehmen verrechnet werden. ⓘ

Geschichte

Die Idee einer Mehrwertsteuer geht auf Carl Friedrich von Siemens zurück. Als von Siemens 1919 die Umsatzsteuer kritisierte, war die Steuerlast umso höher, je mehr Unternehmen ein Produkt auf dem Weg zum Endkunden durchlief. Dies begünstigte Großunternehmen mit hoher Fertigungstiefe (deren interne Stationen prinzipbedingt nicht besteuert wurden) und verzerrte somit den Wettbewerb. ⓘ

Erst Ende der 1940er Jahre begann man, von dieser Praxis abzurücken. Frankreich machte damals die ersten Schritte, allerdings ohne alle Wirtschaftszweige einzubeziehen; die erste – alle Wirtschaftszweige umfassende Mehrwertsteuer – wurde 1953 in Michigan eingeführt. ⓘ

In der Bundesrepublik Deutschland wurde am 1. Januar 1968 das Mehrwertsteuersystem in seiner heutigen Form als Umsatzsteuer mit Vorsteuerabzug mit einem Normalsteuersatz von 10 % eingeführt. ⓘ

Um die Jahrtausendwende erhoben rund 120 Staaten eine Mehrwertsteuer und erzielten daraus durchschnittlich rund 25 % ihrer Steuereinnahmen. ⓘ

Innerhalb der Europäischen Union ist die Mehrwertsteuer rechtlich vereinheitlicht durch die sogenannte Mehrwertsteuer-Systemrichtlinie (MwStSystRL). Die Richtlinie wurde seit der Veröffentlichung 2006 mehrmals angepasst. ⓘ

Am 1. Januar 2018 führten Saudi-Arabien und die Vereinigten Arabischen Emirate eine Mehrwertsteuer mit 5 % Steuersatz ein. Bildung und die öffentliche Gesundheitsversorgung bleiben vorerst steuerbefreit. Die Finanzminister des Golf-Kooperationsrats (GCC) hatten zwei Jahre davor die Einführung beschlossen. ⓘ

In den USA gibt es nach wie vor fünf Bundesstaaten, die keine Mehrwertsteuer einheben (Delaware, Montana, Oregon, New Hampshire und – mit Einschränkungen – Alaska). ⓘ

Eine Studie aus dem Jahr 2017 ergab, dass die Einführung der Mehrwertsteuer eng mit Ländern mit korporatistischen Institutionen verbunden ist. ⓘ

Überblick

Die Höhe der Mehrwertsteuer wird vom Staat als Prozentsatz des Preises der gelieferten Waren oder Dienstleistungen festgelegt. Wie der Name schon sagt, soll die Mehrwertsteuer nur den Wert besteuern, den ein Unternehmen zusätzlich zu den Dienstleistungen und Waren, die es auf dem Markt erwerben kann, hinzufügt. ⓘ

Um zu verstehen, was das bedeutet, stellen Sie sich einen Produktionsprozess vor (z. B. Kaffee zum Mitnehmen, der aus Kaffeebohnen hergestellt wird), bei dem die Produkte auf jeder Stufe des Prozesses nach und nach wertvoller werden. Jedes mehrwertsteuerpflichtige Unternehmen in der Kette erhebt die Mehrwertsteuer als Prozentsatz des Verkaufspreises und holt sich die für den Erwerb der entsprechenden Produkte und Dienstleistungen gezahlte Mehrwertsteuer zurück; dies hat zur Folge, dass die Mehrwertsteuer netto auf den Mehrwert gezahlt wird. Wenn ein Endverbraucher einen mehrwertsteuerpflichtigen Kauf tätigt - der in diesem Fall nicht erstattungsfähig ist -, zahlt er die Mehrwertsteuer für den gesamten Produktionsprozess (z. B. den Kauf der Kaffeebohnen, ihren Transport, die Verarbeitung, den Anbau usw.), da die Mehrwertsteuer immer in den Preisen enthalten ist. ⓘ

Die Mehrwertsteuer, die der Staat von jedem Unternehmen erhebt, ist die Differenz zwischen der Mehrwertsteuer auf den Verkauf und der Mehrwertsteuer auf den Kauf von Waren und Dienstleistungen, von denen das Produkt abhängt, d. h. die Nettowertschöpfung des Unternehmens. ⓘ

Umsetzung

Die Standardmethode zur Einführung einer Mehrwertsteuer besteht darin, dass ein Unternehmen einen bestimmten Anteil des Produktpreises abzüglich aller zuvor auf die Ware gezahlten Steuern schuldet. ⓘ

Je nach Art der Erhebung kann die Mehrwertsteuer auf Konten oder auf Rechnungen erhoben werden. Bei der Erhebung auf Rechnung erhebt jeder Verkäufer den Mehrwertsteuersatz auf seine Leistung und stellt dem Käufer eine spezielle Rechnung aus, in der der berechnete Steuerbetrag angegeben ist. Käufer, die auf ihre eigenen Verkäufe mehrwertsteuerpflichtig sind (Ausgangssteuer), betrachten die Steuer auf den Einkaufsrechnungen als Vorsteuer und können den Betrag von ihrer eigenen Mehrwertsteuerschuld abziehen. Die Differenz zwischen Ausgangs- und Vorsteuer wird an den Staat abgeführt (oder im Falle einer negativen Steuerschuld erstattet). Bei der buchhalterischen Methode werden keine solchen spezifischen Rechnungen verwendet. Stattdessen wird die Steuer auf die Wertschöpfung berechnet, die als Differenz zwischen den Einnahmen und den zulässigen Käufen gemessen wird. Die meisten Länder verwenden heute die Rechnungsmethode, die einzige Ausnahme ist Japan, das die Kontenmethode anwendet. ⓘ

Nach dem Zeitpunkt der Erhebung kann die Mehrwertsteuer (wie auch die Buchführung im Allgemeinen) entweder periodengerecht oder nach dem Kassenprinzip erfolgen. Die Kassenbuchführung ist eine sehr einfache Form der Buchführung. Wenn eine Zahlung für den Verkauf von Waren oder Dienstleistungen eingeht, wird eine Einzahlung vorgenommen, und die Einnahmen werden zum Zeitpunkt des Geldeingangs verbucht - unabhängig davon, wann der Verkauf stattgefunden hat. Schecks werden ausgestellt, wenn Mittel zur Begleichung von Rechnungen zur Verfügung stehen, und der Aufwand wird zum Datum des Schecks verbucht - unabhängig davon, wann der Aufwand entstanden ist. Das Hauptaugenmerk liegt auf dem Bargeldbestand in der Bank, und das sekundäre Augenmerk liegt darauf, dass alle Rechnungen bezahlt werden. Es werden kaum Anstrengungen unternommen, um die Einnahmen dem Zeitraum zuzuordnen, in dem sie erwirtschaftet wurden, oder um die Ausgaben dem Zeitraum zuzuordnen, in dem sie entstanden sind. Bei der periodengerechten Buchführung werden die Einnahmen dem Zeitraum zugeordnet, in dem sie erwirtschaftet werden, und die Ausgaben dem Zeitraum, in dem sie anfallen. Sie ist zwar komplexer als die Kassenbuchführung, liefert aber viel mehr Informationen über Ihr Unternehmen. Die Periodenabgrenzung ermöglicht es Ihnen, Forderungen (von Kunden fällige Beträge aus Kreditverkäufen) und Verbindlichkeiten (an Lieferanten fällige Beträge aus Kreditkäufen) zu verfolgen. Die Periodenrechnung ermöglicht es Ihnen, die Einnahmen mit den zu ihrer Erzielung angefallenen Ausgaben abzugleichen, wodurch Sie aussagekräftigere Finanzberichte erhalten. ⓘ

Anreize

Der Hauptgrund dafür, dass die Mehrwertsteuer bis 2020 in 116 Ländern erfolgreich eingeführt wurde, liegt darin, dass sie Unternehmen einen Anreiz bietet, sich registrieren zu lassen und Rechnungen aufzubewahren, und zwar in Form von Waren zum Nulltarif und einer Mehrwertsteuerbefreiung für nicht weiterverkaufte Waren. Ein Unternehmen wird im Wesentlichen durch die Registrierung von der Mehrwertsteuer auf Waren befreit, die es für seinen eigenen Gebrauch erwirbt. ⓘ

Registrierung

In Ländern mit einem Mehrwertsteuersystem müssen die meisten Unternehmen für Mehrwertsteuerzwecke registriert sein. Bei den für die Mehrwertsteuer registrierten Unternehmen kann es sich um natürliche oder juristische Personen handeln, aber die Länder können unterschiedliche Schwellenwerte oder Vorschriften haben, die festlegen, ab welcher Umsatzhöhe eine Registrierung obligatorisch ist. Unternehmen, die für MwSt-Zwecke registriert sind, müssen auf Gegenstände und Dienstleistungen, die sie an andere liefern, MwSt aufschlagen (mit einigen Ausnahmen, die von Land zu Land unterschiedlich sind) und die MwSt gegenüber der Steuerbehörde abrechnen, nachdem sie die MwSt abgezogen haben, die sie auf die von anderen für MwSt-Zwecke registrierten Unternehmen erworbenen Gegenstände und Dienstleistungen gezahlt haben. ⓘ

Vergleich mit der Einkommensteuer

Wie die Einkommensteuer basiert die Mehrwertsteuer auf der Wertsteigerung eines Produkts oder einer Dienstleistung auf jeder Stufe der Produktion oder des Vertriebs. Es gibt jedoch einige wichtige Unterschiede:

- Eine Mehrwertsteuer wird in der Regel vom Endverkäufer erhoben. Obwohl die MwSt. also auf allen Produktions- und Vertriebsstufen anfällt, wird sie häufig mit einer Verkaufssteuer verglichen.

- Bei der Mehrwertsteuer handelt es sich in der Regel um eine Pauschalsteuer.

- Für die Zwecke der Mehrwertsteuer wird davon ausgegangen, dass ein Importeur 100 % des Wertes eines von außerhalb des Mehrwertsteuergebiets eingeführten Produkts eingebracht hat. Der Importeur muss den gesamten Wert des Produkts versteuern, und dieser Betrag kann nicht zurückerstattet werden, selbst wenn der ausländische Hersteller andere Formen der Einkommensteuer gezahlt hat. Dies steht im Gegensatz zum Einkommenssteuersystem der USA, das es den Unternehmen erlaubt, die an ausländische Hersteller gezahlten Kosten als Aufwand geltend zu machen. Aus diesem Grund wird die Mehrwertsteuer von den US-Herstellern häufig als Handelshemmnis betrachtet, wie weiter unten erläutert wird. ⓘ

Vergleich mit der Verkaufssteuer

Die Mehrwertsteuer vermeidet den Kaskadeneffekt der Umsatzsteuer, indem sie nur die Wertschöpfung auf jeder Produktionsstufe besteuert. Aus diesem Grund hat die Mehrwertsteuer weltweit gegenüber den traditionellen Verkaufssteuern an Bedeutung gewonnen. Grundsätzlich gilt die Mehrwertsteuer für alle Lieferungen von Waren und Dienstleistungen. Die Mehrwertsteuer wird bei jeder Transaktion (Verkauf/Kauf) auf den Wert der gelieferten Waren oder erbrachten Dienstleistungen berechnet und erhoben. Der Verkäufer stellt dem Käufer die Mehrwertsteuer in Rechnung, und der Verkäufer führt diese Mehrwertsteuer an den Staat ab. Wenn die Käufer jedoch nicht die Endverbraucher sind, sondern die erworbenen Waren oder Dienstleistungen Kosten für ihr Unternehmen darstellen, kann die von ihnen für diese Käufe gezahlte Steuer von der Steuer abgezogen werden, die sie ihren Kunden in Rechnung stellen. Der Staat erhält nur die Differenz, d.h. er erhält von jedem Teilnehmer der Verkaufskette eine Steuer auf die Bruttomarge jeder Transaktion. ⓘ

Eine Umsatzsteuer bietet Anreize für die vertikale Integration und schreckt daher von Spezialisierung und Handel ab, da sie den vollen Wert des Produkts auf jeder Produktionsstufe besteuert und nicht nur den Wert, der dem Produkt hinzugefügt wurde. ⓘ

In vielen Entwicklungsländern wie z.B. Indien ist die Mehrwertsteuer eine wichtige Einnahmequelle, da die hohe Arbeitslosigkeit und das niedrige Pro-Kopf-Einkommen andere Einnahmequellen unzureichend machen. Allerdings stößt dies bei vielen subnationalen Regierungen auf starken Widerstand, da es zu einer allgemeinen Verringerung der von ihnen eingenommenen Einnahmen sowie zu einem Verlust an Autonomie führt. ⓘ

Theoretisch wird die Umsatzsteuer normalerweise von den Endverbrauchern (Konsumenten) erhoben. Der Mechanismus der Mehrwertsteuer bedeutet, dass die Steuer für den Endverbraucher die gleiche ist wie bei einer Verkaufssteuer. Der größte Nachteil der Mehrwertsteuer ist die zusätzliche Buchhaltung, die von denjenigen verlangt wird, die in der Mitte der Lieferkette stehen; dies wird durch die Einfachheit ausgeglichen, die dadurch entsteht, dass keine Regeln erforderlich sind, um zu bestimmen, wer als Endverbraucher gilt und wer nicht. Wenn das Mehrwertsteuersystem nur wenige oder gar keine Ausnahmen vorsieht, wie bei der GST in Neuseeland, ist die Zahlung der Mehrwertsteuer noch einfacher. ⓘ

Ein allgemeiner wirtschaftlicher Gedanke ist, dass Menschen, die eine hohe Umsatzsteuer zahlen müssen, zu einer weit verbreiteten Steuerhinterziehung neigen (z. B. Kauf über das Internet, Vortäuschen eines Unternehmens, Kauf im Großhandel, Kauf von Produkten über einen Arbeitgeber usw.). Andererseits können die Gesamt-Mehrwertsteuersätze über 10 % steigen, ohne dass es zu einer weit verbreiteten Steuerhinterziehung kommt, weil der Erhebungsmechanismus neuartig ist. Aufgrund ihres besonderen Erhebungsmechanismus wird die Mehrwertsteuer jedoch recht leicht zur Zielscheibe spezifischer Betrügereien wie dem Karussellbetrug, der für die Staaten in Form von Steuerausfällen sehr teuer werden kann. ⓘ

Mehrwertsteuer beschreibt ein Steuersystem, in dem mit unterschiedlichen technischen Mitteln lediglich die Wertschöpfung auf jeder einzelnen Handels- und Produktionsstufe besteuert wird. Dagegen steht der Begriff Umsatzsteuer für eine Steuerart, bei der der komplette Umsatz einer jeden Handels- oder Produktionsstufe als Bemessungsgrundlage für die Berechnung der Steuer herangezogen wird. Bei einer mehrstufigen Handels- oder Verarbeitungskette kumuliert sich die Umsatzsteuer somit. ⓘ

Die Mehrwertsteuer in der Europäischen Union besteuert im Ergebnis den vom Unternehmer geschaffenen Mehrwert seiner Leistungen (Lieferungen oder Dienstleistungen). Beispielsweise kann im deutschen Umsatzsteuerrecht die Vorsteuer auf die bezogenen Leistungen angerechnet werden. Damit hat der steuerpflichtige Unternehmer die Differenz zwischen Umsatzsteuer und Vorsteuer an das Finanzamt abzuführen (Umsatzsteuerzahllast) oder erhält einen Vorsteuerüberschuss erstattet; womit sich das Umsatzsteuermodell mit Vorsteuerabzug dem Effekt der Mehrwertsteuer angleicht.

Die Verwendung des Begriffs „Umsatzsteuer“ – synonym für „Mehrwertsteuer“ – ohne den erklärenden Zusatz „mit Vorsteuerabzug“ ist irreführend. ⓘ

Beispiele

Betrachten wir die Herstellung und den Verkauf eines beliebigen Gegenstands, in diesem Fall eines Widgets. Im Folgenden wird der Begriff "Bruttomarge" anstelle von "Gewinn" verwendet. Der Gewinn ist der Rest, der nach Begleichung anderer Kosten, wie Miete und Personalkosten, übrig bleibt. ⓘ

Ohne jede Steuer

- Ein Hersteller von Widgets gibt beispielsweise 1,00 $ für Rohstoffe aus und verwendet sie zur Herstellung eines Widgets.

- Das Widget wird im Großhandel an einen Einzelhändler für 1,20 $ verkauft, so dass eine Bruttomarge von 0,20 $ verbleibt.

- Der Widgeteinzelhändler verkauft das Widget dann für 1,50 $ an den Verbraucher, so dass eine Bruttomarge von 0,30 $ verbleibt. ⓘ

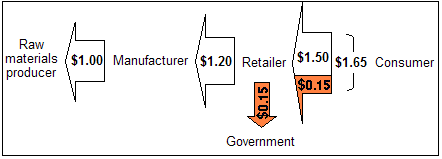

Mit einer Verkaufssteuer

Mit einer Umsatzsteuer von 10%:

- Der Hersteller gibt 1,00 $ für die Rohstoffe aus und bestätigt damit, dass er kein Endverbraucher ist.

- Der Hersteller stellt dem Einzelhändler 1,20 $ in Rechnung und stellt damit sicher, dass der Einzelhändler kein Verbraucher ist, so dass die gleiche Bruttomarge von 0,20 $ verbleibt.

- Der Einzelhändler stellt dem Verbraucher ($1,50 × 1,10) = $1,65 in Rechnung und zahlt der Regierung $0,15, so dass die Bruttomarge $0,30 beträgt. ⓘ

Der Verbraucher hat also 10 % (0,15 $) mehr gezahlt als bei der Regelung ohne Besteuerung, und der Staat hat diesen Betrag an Steuern eingenommen. Die Einzelhändler haben keine direkte Steuer gezahlt (der Verbraucher hat die Steuer gezahlt), aber der Einzelhändler muss den Papierkram erledigen, um die eingenommene Umsatzsteuer korrekt an die Regierung weiterzuleiten. Lieferanten und Hersteller haben den Verwaltungsaufwand, korrekte staatliche Freistellungsbescheinigungen vorzulegen und zu überprüfen, dass ihre Kunden (Einzelhändler) keine Verbraucher sind. Der Einzelhändler muss diese Freistellungsbescheinigungen überprüfen und aufbewahren. Darüber hinaus muss der Einzelhändler den Überblick darüber behalten, was steuerpflichtig ist und was nicht, sowie über die verschiedenen Steuersätze in den einzelnen Städten, Landkreisen und Bundesstaaten der mehr als 35.000 weltweiten Steuergebiete. ⓘ

Eine große Ausnahme von diesem Zustand sind Online-Verkäufe. Wenn das Online-Einzelhandelsunternehmen in dem Staat, in den die Ware geliefert wird, keinen "Nexus" (auch bekannt als "substantielle physische Präsenz") hat, ist der Einzelhändler in der Regel nicht verpflichtet, von Käufern "außerhalb des Staates" Umsatzsteuer zu erheben. Im Allgemeinen verlangt das staatliche Recht, dass der Käufer solche Käufe an die staatliche Steuerbehörde meldet und die Nutzungssteuer zahlt, die die vom Einzelhändler nicht gezahlte Umsatzsteuer ausgleicht. ⓘ

Mit einer Mehrwertsteuer

Mit einer Mehrwertsteuer von 10%:

- Der Hersteller gibt ($1 × 1,10) = $1,10 für die Rohstoffe aus, und der Verkäufer der Rohstoffe zahlt dem Staat $0,10.

- Der Hersteller stellt dem Einzelhändler ($1,20 × 1,10) = $1,32 in Rechnung und zahlt dem Staat ($0,12 minus $0,10) = $0,02, so dass die gleiche Bruttomarge von ($1,32 - $1,10 - $0,02) = $0,20 verbleibt.

- Der Einzelhändler stellt dem Verbraucher ($1,50 × 1,10) = $1,65 in Rechnung und zahlt dem Staat ($0,15 minus $0,12) = $0,03, so dass die gleiche Bruttomarge von ($1,65 - $1,32 - $0,03) = $0,30 verbleibt.

- Der Hersteller und der Einzelhändler erzielen prozentual gesehen eine geringere Bruttomarge. Würden die Kosten der Rohstoffproduktion ausgewiesen, würde dies auch für die prozentuale Bruttomarge des Rohstofflieferanten gelten.

- Beachten Sie, dass die Steuern, die sowohl der Hersteller als auch der Einzelhändler an den Staat zahlen, 10 % des durch ihre jeweiligen Geschäftspraktiken hinzugefügten Wertes betragen (z. B. beträgt der vom Hersteller hinzugefügte Wert 1,20 $ minus 1,00 $, somit beträgt die vom Hersteller zu zahlende Steuer (1,20 $ - 1,00 $) × 10 % = 0,02 $). ⓘ

Im obigen Beispiel der Mehrwertsteuer hat der Verbraucher denselben Dollarbetrag gezahlt und der Staat hat denselben Dollarbetrag erhalten wie bei einer Verkaufssteuer. Auf jeder Produktionsstufe erhebt der Verkäufer im Namen des Staates eine Steuer, und der Käufer zahlt für die Steuer, indem er einen höheren Preis zahlt. Der Käufer kann dann die Steuer zurückerstattet bekommen, allerdings nur, wenn er das Mehrwertprodukt auf der nächsten Stufe erfolgreich an den Käufer oder Verbraucher verkauft. Wenn der Einzelhändler in den oben genannten Beispielen einen Teil seiner Bestände nicht verkaufen kann, erleidet er im Rahmen der Mehrwertsteuerregelung einen größeren finanziellen Verlust als im Rahmen der Umsatzsteuerregelung, da er für das Produkt, das er verkaufen möchte, einen höheren Preis gezahlt hat. Jedes Unternehmen ist für die Erledigung der notwendigen Formalitäten verantwortlich, um die auf seine Bruttomarge erhobene Mehrwertsteuer an den Staat abzuführen. Die Unternehmen sind von der Verpflichtung befreit, von Käufern, die keine Endverbraucher sind, Bescheinigungen anzufordern und ihren Lieferanten solche Bescheinigungen zukommen zu lassen, aber ihnen entstehen erhöhte Buchhaltungskosten für die Erhebung der Steuer, die nicht von der Steuerbehörde erstattet werden. Beispielsweise müssen Großhandelsunternehmen jetzt Personal und Buchhalter für die Bearbeitung der MwSt-Papiere einstellen, was nicht erforderlich wäre, wenn sie stattdessen die Umsatzsteuer erheben würden. ⓘ

Einschränkungen bei den Beispielen

In den obigen Beispielen wurde davon ausgegangen, dass sowohl vor als auch nach der Einführung der Steuer die gleiche Anzahl von Widgets hergestellt und verkauft wurde. Dies ist im wirklichen Leben nicht der Fall. ⓘ

Das wirtschaftliche Modell von Angebot und Nachfrage legt nahe, dass jede Steuer die Transaktionskosten für jemanden erhöht, sei es für den Verkäufer oder den Käufer. Wenn die Kosten steigen, verschiebt sich entweder die Nachfragekurve nach rechts oder die Angebotskurve nach oben. Beide sind funktional äquivalent. Folglich sinkt die Menge des gekauften Gutes und/oder der Preis, zu dem es verkauft wird, steigt. ⓘ

Diese Verschiebung von Angebot und Nachfrage wird in dem obigen Beispiel der Einfachheit halber nicht berücksichtigt, da diese Auswirkungen bei jeder Art von Ware anders sind. Im obigen Beispiel wird davon ausgegangen, dass die Steuer nicht verzerrend wirkt. ⓘ

Beschränkungen der Mehrwertsteuer

Wie die meisten Steuern verzerrt auch die Mehrwertsteuer die Entwicklung, die ohne sie stattgefunden hätte. Da der Preis für jemanden steigt, sinkt die Menge der gehandelten Waren. Dementsprechend geht es einigen Menschen schlechter, als es dem Staat durch die Steuereinnahmen besser geht. Das heißt, durch die Verschiebung von Angebot und Nachfrage geht mehr verloren als durch die Steuer gewonnen wird. Dies wird als Mitnahmeeffekt bezeichnet. Wenn die Einkommensverluste für die Wirtschaft größer sind als die Einnahmen des Staates, ist die Steuer ineffizient. Die Mehrwertsteuer und eine Nicht-Mehrwertsteuer haben die gleichen Auswirkungen auf das mikroökonomische Modell. ⓘ

Der gesamte Betrag der Staatseinnahmen (die Steuereinnahmen) muss kein Mitnahmeeffekt sein, wenn die Steuereinnahmen für produktive Ausgaben verwendet werden oder positive externe Effekte haben - mit anderen Worten, die Regierungen können mehr tun, als nur die Steuereinnahmen zu verbrauchen. Auch wenn es zu Verzerrungen kommt, werden Verbrauchssteuern wie die Mehrwertsteuer oft als besser angesehen, weil sie die Anreize zum Investieren, Sparen und Arbeiten weniger verzerren als die meisten anderen Steuerarten - mit anderen Worten, eine Mehrwertsteuer entmutigt eher den Konsum als die Produktion. ⓘ

In dem Diagramm rechts:

- Mitnahmeeffekt: die Fläche des Dreiecks, das durch das Feld für die Steuereinnahmen, die ursprüngliche Angebotskurve und die Nachfragekurve gebildet wird

- Steuereinnahmen des Staates: das graue Rechteck mit der Aufschrift "Steuereinnahmen".

- Gesamte Konsumentenrente nach der Verschiebung: die grüne Fläche

- Gesamte Produzentenrente nach der Verschiebung: die gelbe Fläche ⓘ

Einfuhren und Ausfuhren

Da es sich bei der Mehrwertsteuer um eine Verbrauchssteuer handelt, wird sie gewöhnlich als Ersatz für die Umsatzsteuer verwendet. Letztlich besteuert sie dieselben Personen und Unternehmen mit denselben Geldbeträgen, obwohl ihr interner Mechanismus ein anderer ist. Ein wesentlicher Unterschied zwischen der Mehrwertsteuer und der Umsatzsteuer besteht bei Waren, die ein- und ausgeführt werden:

- Die Mehrwertsteuer wird für eine Ware erhoben, die exportiert wird, während die Umsatzsteuer nicht erhoben wird.

- Die Umsatzsteuer wird für den vollen Preis der eingeführten Ware gezahlt, während die Mehrwertsteuer nur für den Mehrwert erhoben wird, den der Importeur und der Wiederverkäufer zu dieser Ware hinzufügen. ⓘ

Das bedeutet, dass Waren ohne besondere Maßnahmen doppelt besteuert werden, wenn sie aus einem Land, in dem die Mehrwertsteuer erhoben wird, in ein anderes Land exportiert werden, in dem stattdessen die Mehrwertsteuer erhoben wird. Umgekehrt wird auf Waren, die aus einem mehrwertsteuerfreien Land in ein anderes Land mit Mehrwertsteuer eingeführt werden, keine Mehrwertsteuer und nur ein Bruchteil der üblichen Mehrwertsteuer erhoben. Auch bei der Besteuerung von Waren, die zwischen Ländern mit unterschiedlichen Mehrwertsteuersystemen oder -sätzen importiert/exportiert werden, gibt es erhebliche Unterschiede. Bei der Umsatzsteuer gibt es diese Probleme nicht - sie wird sowohl für importierte als auch für inländische Waren in gleicher Weise erhoben, und sie wird nie doppelt erhoben. ⓘ

Um dieses Problem zu lösen, verwenden fast alle Länder, die die Mehrwertsteuer anwenden, besondere Regeln für importierte und exportierte Waren:

- Alle eingeführten Waren werden beim Erstverkauf mit dem vollen Preis der Mehrwertsteuer belastet.

- Alle ausgeführten Waren sind von jeglicher Mehrwertsteuerzahlung befreit. ⓘ

Aus diesen Gründen sind die Mehrwertsteuer auf Einfuhren und die Mehrwertsteuer-Rabatte auf Ausfuhren eine gängige Praxis, die von der Welthandelsorganisation (WTO) anerkannt wurde. ⓘ

Beispiel

→ In Deutschland wird ein Produkt an einen deutschen Wiederverkäufer zum Preis von $ 2500+MwSt ($ 3000) verkauft. Der deutsche Wiederverkäufer fordert die Mehrwertsteuer vom Staat zurück (die Rückerstattungszeit ändert sich je nach den örtlichen Gesetzen und Bundesstaaten) und stellt die Mehrwertsteuer dann dem Kunden in Rechnung. ⓘ

→ In den USA wird ein Produkt mit einer Freistellungsbescheinigung an einen anderen US-Wiederverkäufer für 2500 $ (ohne Umsatzsteuer) verkauft. Der US-Wiederverkäufer wird die Umsatzsteuer dem Kunden in Rechnung stellen. ⓘ

Hinweis: Das in Europa eingeführte Mehrwertsteuersystem beeinträchtigt den Cashflow der Unternehmen aufgrund der Kosten für die Einhaltung der Vorschriften und des Betrugsrisikos für die Regierungen aufgrund von zu viel eingeforderten Steuern. ⓘ

Anders verhält es sich bei B2B-Verkäufen zwischen Ländern, bei denen die Umkehrung der Steuerschuldnerschaft (keine Verrechnung der Mehrwertsteuer) oder die Befreiung von der Mehrwertsteuer angewandt wird. Bei B2C-Verkäufen muss der Verkäufer die Mehrwertsteuer oder die Umsatzsteuer an den Verbraucherstaat abführen (was zu einer kontroversen Situation führt, da ein ausländisches Unternehmen aufgefordert wird, die Steuern seiner steuerpflichtigen Einwohner/Bürger zu zahlen, ohne dass der Verkäufer zuständig ist). ⓘ

Rund um die Welt

Australien

Die Waren- und Dienstleistungssteuer (GST) ist eine im Jahr 2000 in Australien eingeführte Mehrwertsteuer, die von der australischen Steuerbehörde erhoben wird. Die Einnahmen werden dann über das Verfahren der Commonwealth Grants Commission an die Bundesstaaten und Territorien weiterverteilt. Im Wesentlichen handelt es sich dabei um Australiens Programm des horizontalen Finanzausgleichs. Der Steuersatz ist derzeit auf 10 % festgesetzt, doch gibt es viele im Inland verbrauchte Waren, die praktisch zum Nulltarif (GST-frei) besteuert werden, wie z. B. frische Lebensmittel, Bildungs- und Gesundheitsdienstleistungen, bestimmte medizinische Produkte sowie Ausnahmen für staatliche Abgaben und Gebühren, die selbst den Charakter von Steuern haben. ⓘ

Bangladesch

Die Mehrwertsteuer (VAT) wurde 1991 in Bangladesch eingeführt und ersetzte die Umsatzsteuer und die meisten Verbrauchssteuern. Das Mehrwertsteuergesetz von 1991 wurde in diesem Jahr erlassen, und die Mehrwertsteuer trat am 10. Juli 1991 in Kraft. In Bangladesch wird der 10. Juli als nationaler Tag der Mehrwertsteuer begangen. Innerhalb von 25 Jahren hat sich die Mehrwertsteuer zur größten Einnahmequelle der Regierung entwickelt. Etwa 56 % der gesamten Steuereinnahmen in Bangladesch sind Mehrwertsteuereinnahmen. Der Standard-Mehrwertsteuersatz beträgt 15 %. Die Ausfuhr ist steuerfrei. Neben diesen Sätzen gibt es mehrere ermäßigte Sätze für den Dienstleistungssektor, die zwischen 1,5 % und 10 % liegen und lokal als "Truncated Rates" bezeichnet werden. Um die Produktivität der Mehrwertsteuer zu erhöhen, erließ die Regierung 2012 das Gesetz über die Mehrwertsteuer und die Zusatzabgabe (Value Added Tax and Supplementary Duty Act). Dieses Gesetz sollte ursprünglich ab dem 1. Juli 2017 mit einer automatisierten Verwaltung online funktionieren, doch wurde dieses Pilotprojekt um weitere zwei Jahre verlängert. ⓘ

Das National Board of Revenue (NBR) des Finanzministeriums der Regierung von Bangladesch ist die oberste Verwaltungsbehörde für die Mehrwertsteuer. Zu den einschlägigen Vorschriften und Gesetzen gehören: Value Added Tax Act, 1991; Value Added Tax and Supplementary Duty Act, 2012; Development Surcharge and Levy (Imposition and Collection) Act, 2015; und Value Added Tax and Supplementary Duty Rules, 2016. Jeder, der ein Produkt verkauft und von den Käufern Mehrwertsteuer erhebt, wird zum Mehrwertsteuer-Treuhänder, wenn er: sein Unternehmen registriert und eine Unternehmensidentifikationsnummer (BIN) vom NBR erhält; Mehrwertsteuererklärungen rechtzeitig einreicht; den Verbrauchern Mehrwertsteuerquittungen anbietet; alle Kassenbelege aufbewahrt; und das Mehrwertsteuer-Rückerstattungssystem verantwortungsvoll nutzt. Jeder, der in der Mehrwertsteuer- oder Zollabteilung des NBR arbeitet und mit Mehrwertsteuer-Treuhändern zu tun hat, ist ein Mehrwertsteuer-Mentor. Der pauschale Mehrwertsteuersatz beträgt 15 %. ⓘ

Barbados

Die Mehrwertsteuer in Barbados wurde am 1. Januar 1997 eingeführt und ersetzte 11 andere Steuern. Ursprünglich wurde ein Satz von 15 % eingeführt, der jedoch 2011 auf einen Satz von 17,5 % für die meisten Waren und Dienstleistungen erhöht wurde. Die Mehrwertsteuer auf Restaurant- und Hotelübernachtungen liegt zwischen 10 % und 15 %, während auf bestimmte Lebensmittel und von der Regierung aufgeführte Waren keine Steuer erhoben wird. Die Einnahmen werden von der Barbados Revenue Authority eingezogen. ⓘ

Kanada

Die Goods and Services Tax (GST) ist eine Mehrwertsteuer, die 1991 von der Bundesregierung mit einem Satz von 7 % eingeführt und später auf den derzeitigen Satz von 5 % gesenkt wurde. Eine harmonisierte Verkaufssteuer (HST), die die GST und die Verkaufssteuer der Provinzen miteinander kombiniert, wird in New Brunswick (15 %), Neufundland (15 %), Nova Scotia (15 %), Ontario (13 %) und Prince Edward Island (15 %) erhoben, während in British Columbia von 2010 bis 2013 eine HST von 12 % galt. In Québec gilt de facto eine Mehrwertsteuer von 14,975 %: Die Umsatzsteuer der Provinz folgt denselben Regeln wie die GST, und beide werden von Revenu Québec gemeinsam erhoben. Die in der Werbung und im Aushang genannten Preise verstehen sich im Allgemeinen ohne Steuern, die zum Zeitpunkt der Zahlung berechnet werden; häufige Ausnahmen sind Kraftstoffe, deren ausgewiesene Preise Verkaufs- und Verbrauchssteuern enthalten, sowie Artikel in Verkaufsautomaten und Alkohol in Monopolgeschäften. Ausgenommen sind Grundnahrungsmittel, verschreibungspflichtige Medikamente, ein- und ausgehende Transporte und medizinische Geräte. ⓘ

China

Die Mehrwertsteuer wurde 1984 in China eingeführt und wird von der staatlichen Steuerverwaltung verwaltet. Im Jahr 2007 beliefen sich die Einnahmen aus der Mehrwertsteuer auf 15,47 Milliarden Yuan (2,2 Milliarden Dollar), was 33,9 Prozent der gesamten Steuereinnahmen Chinas in diesem Jahr ausmachte. Der Standardsatz der Mehrwertsteuer in China beträgt 13 %. Für Produkte wie Bücher und Ölsorten gilt ein ermäßigter Satz von 9 %, für Dienstleistungen mit Ausnahme des Leasings von PSA 6 %. ⓘ

Europäische Union

Die Mehrwertsteuer der Europäischen Union (EU-Mehrwertsteuer) deckt den Verbrauch von Waren und Dienstleistungen ab und ist für die Mitgliedsstaaten der Europäischen Union verbindlich. Das Hauptproblem der EU-Mehrwertsteuer ist die Frage, wo die Lieferung und der Verbrauch stattfinden, wodurch bestimmt wird, welcher Mitgliedstaat die Mehrwertsteuer erhebt und welcher Mehrwertsteuersatz erhoben wird. ⓘ

Die nationalen Mehrwertsteuergesetze der einzelnen Mitgliedstaaten müssen mit den Bestimmungen des EU-Mehrwertsteuerrechts übereinstimmen, das einen Mindestnormalsatz von 15 % und einen oder zwei ermäßigte Sätze von nicht unter 5 % vorschreibt. In einigen EU-Mitgliedstaaten gilt für bestimmte Leistungen ein Mehrwertsteuersatz von 0 %; diese Staaten haben dies im Rahmen ihres EU-Beitrittsvertrags vereinbart (z. B. Zeitungen und bestimmte Zeitschriften in Belgien). Bestimmte Waren und Dienstleistungen müssen von der Mehrwertsteuer befreit sein (z. B. Postdienstleistungen, medizinische Versorgung, Kreditwesen, Versicherungen, Wetten), und bestimmte andere Waren und Dienstleistungen sind von der Mehrwertsteuer befreit, unterliegen aber der Möglichkeit eines EU-Mitgliedstaates, sich für die Erhebung von Mehrwertsteuer auf diese Lieferungen zu entscheiden (z. B. Grundstücke und bestimmte Finanzdienstleistungen). Der höchste derzeit in der EU geltende Satz beträgt 27 % (Ungarn), wobei es den Mitgliedstaaten freisteht, höhere Sätze festzulegen. Tatsächlich gibt es nur ein einziges EU-Land (Dänemark), das keinen ermäßigten Mehrwertsteuersatz hat. ⓘ

Es gibt einige Gebiete von Mitgliedstaaten (sowohl in Übersee als auch auf dem europäischen Festland), die außerhalb des EU-Mehrwertsteuergebiets liegen, und einige Nicht-EU-Staaten, die innerhalb des EU-Mehrwertsteuergebiets liegen. In diesen Gebieten wird entweder keine Mehrwertsteuer erhoben oder es gilt ein niedrigerer Satz als 15 %. Waren und Dienstleistungen, die aus externen Gebieten in interne Gebiete geliefert werden, gelten als importiert. (Siehe EU-Mehrwertsteuergebiet § EU-Mehrwertsteuergebiet für eine vollständige Auflistung). ⓘ

Die von einem Unternehmen in Rechnung gestellte und von seinen Kunden gezahlte Mehrwertsteuer wird als "Ausgangsmehrwertsteuer" bezeichnet (d. h. Mehrwertsteuer auf seine Ausgangsleistungen). Die Mehrwertsteuer, die ein Unternehmen an andere Unternehmen auf die von ihm empfangenen Leistungen zahlt, wird als "Vorsteuer" bezeichnet (d. h. die Mehrwertsteuer auf seine Eingangsleistungen). Ein Unternehmen kann in der Regel die Vorsteuer in dem Umfang zurückfordern, in dem die Vorsteuer seinen steuerpflichtigen Leistungen zuzurechnen ist (d. h. zur Herstellung dieser Leistungen verwendet wurde). Die Vorsteuer wird zurückerstattet, indem sie mit der Ausgangsmehrwertsteuer verrechnet wird, für die das Unternehmen gegenüber dem Staat Rechenschaft ablegen muss, oder indem es im Falle eines Überschusses eine Rückerstattung vom Staat fordert. Privatpersonen dürfen in der Regel in jedem Mitgliedsland Waren kaufen und nach Hause bringen und nur die Mehrwertsteuer an den Verkäufer zahlen. Die Vorsteuer, die auf mehrwertsteuerbefreite Lieferungen entfällt, ist nicht erstattungsfähig, obwohl ein Unternehmen seine Preise erhöhen kann, so dass der Kunde effektiv die Kosten der "klebenden" Mehrwertsteuer trägt (der effektive Satz ist niedriger als der Hauptsatz und hängt von der Ausgewogenheit zwischen zuvor besteuerter Vorsteuer und Arbeit auf der befreiten Stufe ab). ⓘ

Golf-Kooperationsrat

Aufgrund des zunehmenden Wachstums und des Drucks auf die Regierungen des Golfkooperationsrates (GCC), Infrastrukturen zur Unterstützung der wachsenden städtischen Zentren bereitzustellen, sahen sich die Mitgliedstaaten des GCC, die zusammen den Golfkooperationsrat (GCC) bilden, veranlasst, in der Region ein Steuersystem einzuführen. ⓘ

So haben insbesondere die Vereinigten Arabischen Emirate (VAE) am 1. Januar 2018 die Mehrwertsteuer eingeführt. Für Unternehmen, deren Jahresumsatz 102.000 US-Dollar (375.000 Dhs) übersteigt, ist eine Registrierung obligatorisch. Der Finanzminister von Oman gab an, dass sich die GCC-Länder auf einen Einführungssatz von 5 % geeinigt haben. Das Mehrwertsteuersystem des Königreichs Saudi-Arabien wurde am 1. Januar 2018 mit einem Satz von 5 % eingeführt. Am 11. Mai 2020 kündigte das Königreich Saudi-Arabien jedoch an, den Mehrwertsteuersatz zum 1. Juli 2020 von 5 % auf 15 % zu erhöhen, und zwar aufgrund der Auswirkungen der Corona-Pandemie und des Rückgangs der Ölpreise. ⓘ

Indien

Die Mehrwertsteuer wurde am 1. April 2005 in das indische Steuersystem eingeführt. Von den damals 28 indischen Bundesstaaten haben acht die Mehrwertsteuer zunächst nicht eingeführt. In ganz Indien gilt ein einheitlicher Mehrwertsteuersatz von 5 % und 14,5 %. Die Regierung von Tamil Nadu führte ein Gesetz mit dem Namen Tamil Nadu Value Added Tax Act 2006 ein, das am 1. Januar 2007 in Kraft trat. Es wurde auch als TN-VAT bekannt. Unter der BJP-Regierung wurde mit der ersten Änderung der indischen Verfassung eine neue nationale Waren- und Dienstleistungssteuer eingeführt. ⓘ

Indonesien

Die Mehrwertsteuer (VAT) wurde am 1. April 1985 in das indonesische Steuersystem eingeführt. Der allgemeine Mehrwertsteuersatz beträgt zehn Prozent. Derzeit gibt es Pläne, den Standard-Mehrwertsteuersatz auf 12 % zu erhöhen. Zur Berechnung der zu zahlenden Mehrwertsteuer wird die indirekte Subtraktionsmethode mit Rechnung verwendet. Die Mehrwertsteuer wird von der Generaldirektion für Steuern des Finanzministeriums eingezogen. Einige Waren und Dienstleistungen sind von der Mehrwertsteuer befreit, wie z.B. lebensnotwendige Güter für die Allgemeinheit, medizinische oder gesundheitliche Dienstleistungen, religiöse Dienstleistungen, Bildungsdienstleistungen und Dienstleistungen, die von der Regierung im Rahmen der allgemeinen staatlichen Verwaltung erbracht werden. ⓘ

Israel

Die Mehrwertsteuer (MwSt.) wurde in Israel erstmals am 1. Juli 1976 durch das Mehrwertsteuergesetz eingeführt, das auf die Empfehlungen des Asher-Ausschusses zurückgeht, der sich während der ersten Rabin-Regierung mit diesem Thema befasste. Der ursprüngliche Mehrwertsteuersatz betrug 8 %. ⓘ

Von Juni 2013 bis September 2015 lag der Mehrwertsteuersatz bei 18 Prozent. Seitdem liegt der Mehrwertsteuersatz in Israel bei 17 %. ⓘ

Japan SHAHAB

Die Verbrauchssteuer (消費税, shōhizei) in Japan beträgt 8 %, die sich aus einem nationalen Steuersatz von 6,3 % und einer lokalen Steuer von 1,7 % zusammensetzt. Sie ist normalerweise (aber nicht immer) in den ausgewiesenen Preisen enthalten. Ab dem 1. Oktober 2019 soll der Steuersatz für die meisten Waren auf 10 % erhöht werden, während Lebensmittel und andere Güter des täglichen Bedarfs weiterhin mit 8 % besteuert werden sollen. ⓘ

Malaysia SONA

Die Waren- und Dienstleistungssteuer (GST) ist eine 2015 in Malaysia eingeführte Mehrwertsteuer, die von der königlich malaysischen Zollbehörde erhoben wird. Der Standardsatz liegt derzeit bei 6 %. Viele im Inland verbrauchte Güter wie frische Lebensmittel, Wasser, Strom und öffentliche Verkehrsmittel sind von der Steuer befreit, während einige Leistungen wie Bildungs- und Gesundheitsdienste von der GST ausgenommen sind. Nach einer Überarbeitung durch die neu gewählte Regierung nach den Parlamentswahlen 14 wird die GST ab dem 1. Juni 2018 in ganz Malaysia abgeschafft. ⓘ

Am 8. August 2018 wurde die Waren- und Dienstleistungssteuer (GST) unter der neuen Regierung, die dies in ihrem Wahlprogramm versprochen hatte, abgeschafft und durch die Verkaufs- und Dienstleistungssteuer (SST) ersetzt. Die neue SST oder SST 2.0 soll am 1. September 2018 eingeführt werden. Der ehemalige Finanzminister Lim Guan Eng sagte, dass die malaysische Regierung andernfalls ein Betriebsdefizit von 4 Mrd. RM (ca. 969 Mio. USD) zu verzeichnen hätte. Im Rahmen des neuen Steuersystems werden ausgewählte Gegenstände mit 5 % oder 10 % besteuert, während Dienstleistungen mit 6 % besteuert werden. ⓘ

Mexiko

Die Mehrwertsteuer (spanisch: Impuesto al Valor Agregado, IVA) ist eine Steuer, die in Mexiko und anderen Ländern Lateinamerikas erhoben wird. In Chile heißt sie auch Impuesto al Valor Agregado und in Peru Impuesto General a las Ventas (IGV). ⓘ

Vor der IVA wurde in Mexiko eine Verkaufssteuer (spanisch: impuesto a las ventas) erhoben. Im September 1966 wurde der erste Versuch unternommen, die IVA anzuwenden, als Steuerexperten erklärten, dass die IVA ein modernes Äquivalent zur Verkaufssteuer in Frankreich sein sollte. Auf der Tagung des Interamerikanischen Zentrums der Steuerverwalter im April und Mai 1967 erklärte die mexikanische Vertretung, dass die Anwendung einer Mehrwertsteuer in Mexiko zu diesem Zeitpunkt nicht möglich sei. Im November 1967 erklärten andere Experten, dass diese Steuer zwar eine der gerechtesten indirekten Steuern sei, ihre Anwendung in Mexiko aber nicht möglich sei. ⓘ

Als Reaktion auf diese Erklärungen wurden direkte Stichproben bei den Mitgliedern des Privatsektors durchgeführt und Exkursionen in europäische Länder unternommen, in denen diese Steuer angewandt wurde oder bald angewandt werden sollte. Im Jahr 1969 wurde der erste Versuch unternommen, die Mehrwertsteuer durch die Handelsumsatzsteuer zu ersetzen. Am 29. Dezember 1978 veröffentlichte die Bundesregierung die offizielle Anwendung der Steuer ab dem 1. Januar 1980 im Amtsblatt der Föderation. ⓘ

Ab 2010 betrug der allgemeine Mehrwertsteuersatz 16 %. Dieser Satz wurde in ganz Mexiko angewandt, mit Ausnahme der Grenzregionen (z. B. an der Grenze zu den Vereinigten Staaten oder zu Belize und Guatemala), wo der Satz 11 % betrug. Die wichtigsten Steuerbefreiungen gelten für Bücher, Lebensmittel und Medikamente auf einer 0 %-Basis. Auch einige Dienstleistungen sind von der Steuer befreit, z. B. ärztliche Behandlungen. Im Rahmen der mexikanischen Steuerreform von 2014 wurde der günstige Steuersatz für die Grenzregionen abgeschafft und die Mehrwertsteuer landesweit auf 16 % erhöht. ⓘ

Nepal

Die Mehrwertsteuer wurde 1998 eingeführt und ist die Haupteinnahmequelle der Regierung. Sie wird von der nepalesischen Steuerbehörde verwaltet. Nepal erhebt zwei Mehrwertsteuersätze: einen normalen Satz von 13 % und einen Nullsatz. Darüber hinaus sind einige Waren und Dienstleistungen von der Mehrwertsteuer befreit. ⓘ

Neuseeland

Die Waren- und Dienstleistungssteuer (GST) ist eine Mehrwertsteuer, die 1986 in Neuseeland eingeführt wurde und derzeit 15 % beträgt. Sie zeichnet sich dadurch aus, dass nur wenige Gegenstände von der Steuer befreit sind. Von Juli 1989 bis September 2010 wurde die GST mit 12,5 % erhoben, davor mit 10 %. ⓘ

Die nordischen Länder

MOMS (dänisch: merværdiafgift, früher meromsætningsafgift), norwegisch: merverdiavgift (bokmål) oder meirverdiavgift (nynorsk) (abgekürzt MVA), schwedisch: Mervärdes- och OMSättningsskatt (bis Anfang der 1970er Jahre nur als OMS OMSättningsskatt bezeichnet), Isländisch: virðisaukaskattur (abgekürzt VSK), Färöisch: meirvirðisgjald (abgekürzt MVG) oder Finnisch: arvonlisävero (abgekürzt ALV) sind die nordischen Bezeichnungen für die Mehrwertsteuer. Wie die Umsatz- und die Mehrwertsteuer in anderen Ländern ist sie eine indirekte Steuer. ⓘ

| Jahr | Steuerniveau (Dänemark) | Bezeichnung ⓘ |

| 1962 | 9% | OMS |

| 1967 | 10% | MOMS |

| 1968 | 12.5658 | |

| 1970 | 15% | MOMS |

| 1977 | 18% | MOMS |

| 1978 | 20.25% | MOMS |

| 1980 | 22% | MOMS |

| 1992 | 25% | MOMS |

In Dänemark gilt im Allgemeinen ein einheitlicher Mehrwertsteuersatz, der mit wenigen Ausnahmen nicht in zwei oder mehr Sätze aufgeteilt ist, wie in anderen Ländern (z. B. Deutschland), wo für wesentliche Güter wie Lebensmittel ermäßigte Sätze gelten. Der derzeitige Normalsatz der Mehrwertsteuer in Dänemark beträgt 25 %. Damit gehört Dänemark neben Norwegen, Schweden und Kroatien zu den Ländern mit dem höchsten Mehrwertsteuersatz. Für eine Reihe von Dienstleistungen gilt ein ermäßigter Mehrwertsteuersatz, z. B. für die Beförderung von Privatpersonen, für Gesundheitsdienstleistungen, für das Verlegen von Zeitungen, für die Vermietung von Räumlichkeiten (der Vermieter kann sich jedoch freiwillig als Mehrwertsteuerzahler registrieren lassen, außer für Wohnräume) und für die Tätigkeit von Reisebüros. ⓘ

In Finnland beträgt der Standard-Mehrwertsteuersatz seit dem 1. Januar 2013 24 % (von zuvor 23 %), ebenso wie alle anderen Mehrwertsteuersätze, mit Ausnahme des Nullsatzes. Darüber hinaus gibt es zwei ermäßigte Sätze: 14 % (ab dem 1. Januar 2013 statt zuvor 13 %) auf Nahrungs- und Futtermittel und 10 % (ab dem 1. Januar 2013 statt zuvor 9 %) auf Personenbeförderungsleistungen, Kinovorstellungen, Sportdienstleistungen, Bücher, Arzneimittel und Eintrittsgelder für kommerzielle Kultur- und Unterhaltungsveranstaltungen und -einrichtungen. Einige Waren und Dienstleistungen sind unter den im finnischen MwSt.-Gesetz festgelegten Bedingungen von der Steuer befreit: Krankenhaus- und medizinische Versorgung, Sozialfürsorge, Bildungs-, Finanz- und Versicherungsdienstleistungen, Lotterien und Geldspiele, Umsätze mit Banknoten und Münzen, die als gesetzliches Zahlungsmittel verwendet werden, Immobilien einschließlich Baugrundstücken, bestimmte Umsätze, die von Blinden getätigt werden, und Dolmetscherdienste für gehörlose Personen. Der Verkäufer dieser steuerbefreiten Dienstleistungen oder Gegenstände ist nicht mehrwertsteuerpflichtig und zahlt keine Steuer auf den Umsatz. Diese Verkäufer können daher die in den Einkaufspreisen für ihre Leistungen enthaltene Mehrwertsteuer nicht abziehen. Åland, ein autonomes Gebiet, wird als außerhalb des EU-Mehrwertsteuergebiets liegend betrachtet, auch wenn sein Mehrwertsteuersatz dem Finnlands entspricht. Waren, die von Åland nach Finnland oder in andere EU-Länder verbracht werden, gelten als Ausfuhr-/Einfuhrwaren. Dies ermöglicht steuerfreie Verkäufe an Bord von Passagierschiffen. ⓘ

In Island ist die Mehrwertsteuer in zwei Stufen unterteilt: 24 % für die meisten Waren und Dienstleistungen und 11 % für bestimmte Waren und Dienstleistungen. Der Steuersatz von 11 % gilt für Hotel- und Pensionsübernachtungen, Lizenzgebühren für Radiosender (namentlich RÚV), Zeitungen und Zeitschriften, Bücher, Warmwasser, Strom und Heizöl, Lebensmittel für den menschlichen Verzehr (jedoch keine alkoholischen Getränke), Zugang zu mautpflichtigen Straßen und Musik. ⓘ

In Norwegen ist die Mehrwertsteuer in drei Stufen unterteilt: 25 % allgemeiner Steuersatz, 15 % auf Lebensmittel und 12 % auf die Erbringung von Personenbeförderungsleistungen und die Beschaffung solcher Leistungen, auf die Vermietung von Hotelzimmern und Ferienhäusern sowie auf Beförderungsleistungen im Zusammenhang mit der Beförderung von Fahrzeugen im Rahmen des inländischen Straßennetzes. Der gleiche Steuersatz gilt für Kinokarten und für die frühere Fernsehlizenz (die im Januar 2020 abgeschafft wird). Finanzdienstleistungen, Gesundheitsdienstleistungen, Sozialdienstleistungen und Bildungsdienstleistungen fallen nicht in den Anwendungsbereich des Mehrwertsteuergesetzes. Zeitungen, Bücher und Zeitschriften werden nicht besteuert. Auf Svalbard gibt es aufgrund einer Klausel im Svalbard-Vertrag keine Mehrwertsteuer. ⓘ

In Schweden ist die Mehrwertsteuer in drei Stufen unterteilt: 25 % für die meisten Waren und Dienstleistungen, 12 % für Lebensmittel einschließlich Restaurantrechnungen und Hotelübernachtungen und 6 % für Druckerzeugnisse, kulturelle Dienstleistungen und die Beförderung von Privatpersonen. Einige Dienstleistungen sind nicht steuerpflichtig, z. B. die Ausbildung von Kindern und Erwachsenen, wenn sie gemeinnützig sind, sowie die Gesundheits- und Zahnpflege, aber die Ausbildung ist mit 25 % steuerpflichtig, wenn es sich um Kurse für Erwachsene an einer Privatschule handelt. Tanzveranstaltungen (für Gäste) werden mit 25 % besteuert, Konzerte und Bühnenshows mit 6 % und einige Arten von kulturellen Veranstaltungen mit 0 %. ⓘ

MOMS ersetzte 1967 die OMS (dänisch omsætningsafgift, schwedisch omsättningsskatt), eine Steuer, die ausschließlich für Einzelhändler galt. ⓘ

Philippinen

Der derzeitige Mehrwertsteuersatz auf den Philippinen liegt bei 12 %. Wie in den meisten anderen Ländern ist der Steuerbetrag im Endverkaufspreis enthalten. ⓘ

Ältere Menschen sind jedoch von der Zahlung der Mehrwertsteuer für die meisten Waren und einige Dienstleistungen, die für ihren persönlichen Verbrauch bestimmt sind, befreit. Um diese Befreiung in Anspruch nehmen zu können, müssen sie an der Kasse einen von der Regierung ausgestellten Ausweis vorlegen, aus dem ihr Alter hervorgeht. ⓘ

Russland

Nach dem russischen Steuergesetzbuch wird auf alle Waren ein Mehrwertsteuersatz von 20 % erhoben, wobei es für verschiedene Arten von Produkten und Dienstleistungen (wie z. B. medizinische Versorgung usw.) mehrere Ausnahmen gibt. Als Steuerzahler der Mehrwertsteuer werden anerkannt: Organisationen (Industrie- und Finanzunternehmen, staatliche und kommunale Unternehmen, Institutionen, Geschäftspartnerschaften, Versicherungsgesellschaften und Banken), Unternehmen mit ausländischen Investitionen, Einzelunternehmer, internationale Vereinigungen und ausländische juristische Personen, die auf dem Territorium der Russischen Föderation eine unternehmerische Tätigkeit ausüben, nichtkommerzielle Organisationen im Falle ihrer kommerziellen Tätigkeit sowie Personen, die im Zusammenhang mit der Beförderung von Waren über die Zollgrenze der Zollunion als Mehrwertsteuerzahler anerkannt sind. ⓘ

Spanien

In Spanien hat das Mehrwertsteuergesetz die Waren und Dienstleistungen je nach Funktion in drei Kategorien mit entsprechenden Steuersätzen eingeteilt. Diese drei Arten der Mehrwertsteuer sind die allgemeine Mehrwertsteuer, die ermäßigte Mehrwertsteuer und die stark ermäßigte Mehrwertsteuer. Es gibt jedoch einige Waren, auf die diese Steuer nicht erhoben wird. ⓘ

Allgemeine Mehrwertsteuer

Dieser Mehrwertsteuersatz beträgt 21 %. Diese Steuer ist die am weitesten verbreitete im Land, da sie auf alle in Spanien hergestellten oder erbrachten Waren oder Dienstleistungen erhoben wird. Dieser Prozentsatz gilt seit September 2018. Davor lag der Prozentsatz bei 18 % und zwei Jahre davor bei 16 %. Für das Jahr 2022 wird von der Regierung keine Änderung der allgemeinen Mehrwertsteuer geprüft. Sie würde dann 21 % betragen. ⓘ

Ermäßigte Mehrwertsteuer

Diese Mehrwertsteuer beträgt 10 % und gilt für Lebensmittel mit Ausnahme von Grundnahrungsmitteln. Sie wird auch auf Beherbergungsdienstleistungen, Personenbeförderung und Immobilienverkäufe erhoben. Im Einzelnen gilt diese Steuer für:

- Lebensmittel für den menschlichen oder tierischen Verzehr (außer alkoholischen Getränken, auf die die allgemeine Mehrwertsteuer erhoben wird).

- Waren oder Dienstleistungen im Zusammenhang mit Forstwirtschaft, Viehzucht oder landwirtschaftlichen Tätigkeiten (Düngemittel, Saatgut, Herbizide).

- Wasser (sowohl Trinkwasser als auch Bewässerungswasser)

- Hilfsmittel zum Ersatz von körperlichen Mängeln (Brillen, Kontaktlinsen, Prothesen)

- Produkte, Ausrüstungen, Instrumente und sanitäre Einrichtungen, die zur Behandlung, Vorbeugung oder Diagnose von Krankheiten bestimmt sind (einschließlich Tierarzneimittel und pharmazeutische Produkte zum direkten Gebrauch ohne ärztliche Verschreibung).

- Verkauf und Renovierung oder Reparatur von Immobilien (Wohnungen, Garagen, Nebengebäude).

- Pachtverträge mit Kaufoption für Immobilien.

- Beförderung von Personen und deren Gepäck (auf dem Land-, See- oder Luftweg).

- Hotel- und Gaststättengewerbe sowie alle Lieferungen von Nahrungsmitteln und Getränken.

- Tätigkeiten im Bereich der Gesundheits- und Zahnpflege. ⓘ

Stark ermäßigte Mehrwertsteuer

Zu dieser Gruppe gehören wesentliche Güter. Aus diesem Grund beträgt dieser Mehrwertsteuersatz 4 %. Die verschiedenen Waren, auf die dieser Prozentsatz angewendet wird, sind:

- Grundnahrungsmittel: Brot, Mehl, Milch, Eier, Käse, Obst, Gemüse, Getreide, Knollen und Hülsenfrüchte.

- Arzneimittel, die für den menschlichen Gebrauch bestimmt sind, sowie medizinische Substanzen und alle Zwischenprodukte, die zu ihrer Herstellung verwendet werden.

- Presseerzeugnisse und Bücher mit einem Inhalt, der nicht ausschließlich der Werbung dient.

- Kraftfahrzeuge, die für die Nutzung durch Personen mit eingeschränkter Mobilität bestimmt sind.

- Prothesen und interne Implantate für Menschen mit einem gewissen Grad an Behinderung.

- Offizielle Schutzwohnungen, die vom Bauträger zur Verfügung gestellt werden.

- Vermietungsgeschäfte mit Kaufoption für eine offizielle Schutzwohnung.

- Haushaltshilfe, Widerstandsfähigkeit, häusliche Pflege und Tageszentren. ⓘ

Es gibt jedoch einige Produkte, auf die keine Mehrwertsteuer erhoben wird. Diese Waren und Dienstleistungen sind:

- Versicherungs-, Rückversicherungs- und Kapitalisierungsgeschäfte.

- Vermittlungsdienstleistungen für natürliche Personen.

- Finanzprodukte (aber keine Finanzberatungsdienste).

- Postwertzeichen.

- Vermietung von Dienstwohnungen, die als gewöhnlicher Wohnsitz bestimmt sind (im Gegensatz zur Vermietung durch Unternehmen).

- Professionelle medizinische und gesundheitliche Betreuung.

- Zugelassener Unterricht in offiziellen Zentren (öffentlich oder privat) sowie private Fortbildung zu zugelassenen Themen. ⓘ

Süd-Afrika

Die Mehrwertsteuer (VAT) in Südafrika wurde auf einen Satz von 14 % festgelegt und ist seit 1993 unverändert geblieben. Finanzminister Malusi Gigaba kündigte am 21. Februar 2018 an, dass der Mehrwertsteuersatz um einen Prozentpunkt auf 15 % angehoben wird. Einige Grundnahrungsmittel sowie Paraffin bleiben weiterhin zum Nullsatz besteuert. Der neue Satz soll am 1. April 2018 in Kraft treten. ⓘ

Schweiz und Liechtenstein

Die Schweiz hat eine Zollunion mit Liechtenstein, zu der auch die deutsche Exklave Büsingen am Hochrhein gehört. Das schweizerisch-liechtensteinische Mehrwertsteuergebiet hat einen allgemeinen Satz von 7,7 % und einen ermäßigten Satz von 2,5 %. Im Hotelgewerbe gilt ein Sondersatz von 3,7 %. ⓘ

Trinidad und Tobago

Die Mehrwertsteuer (MwSt.) in T&T beträgt seit dem 1. Februar 2016 12,5 %. Vor diesem Datum lag der Mehrwertsteuersatz bei 15%. ⓘ

Ukraine

In der Ukraine sind die Einnahmen aus der Mehrwertsteuer für den Staatshaushalt am wichtigsten. Nach dem ukrainischen Steuergesetzbuch gibt es drei Mehrwertsteuersätze: 20 % (allgemeiner Steuersatz; gilt für die meisten Waren und Dienstleistungen), 7 % (Sondersteuersatz; gilt vor allem für die Einfuhr von Arzneimitteln und medizinischen Produkten sowie für Handelsgeschäfte) und 0 % (Sondersteuersatz; gilt vor allem für die Ausfuhr von Waren und Dienstleistungen sowie für die internationale Beförderung von Passagieren, Gepäck und Fracht). ⓘ

Vereinigtes Königreich

Der Standard-Mehrwertsteuersatz ist der Normalsatz, der seit dem 4. Januar 2011 20 % beträgt. Einige Waren und Dienstleistungen unterliegen einem ermäßigten Mehrwertsteuersatz von 5 % oder 0 %. Andere sind von der Mehrwertsteuer befreit oder fallen überhaupt nicht unter das System. ⓘ

Aufgrund der COVID-19 hat das Vereinigte Königreich die Mehrwertsteuer auf Tourismus und Gastgewerbe vorübergehend gesenkt. Bis zum 30. September 2021 beträgt der ermäßigte Mehrwertsteuersatz 5 %. Zwischen dem 1. Oktober 2021 und dem 31. März 2022 wird der Mehrwertsteuersatz 12,5 % betragen. Ab dem 1. April 2022 wird der Mehrwertsteuersatz wieder 20% betragen. ⓘ

Vereinigte Staaten

In den Vereinigten Staaten gibt es derzeit keine bundesweite Mehrwertsteuer auf Waren oder Dienstleistungen. Stattdessen wird in den meisten US-Bundesstaaten eine Verkaufs- und Nutzungssteuer erhoben. Die Mehrwertsteuer war Gegenstand zahlreicher wissenschaftlicher Untersuchungen in den USA und ist eines der umstrittensten steuerpolitischen Themen. ⓘ

Im Jahr 2015 verabschiedete Puerto Rico ein Gesetz, mit dem die Verkaufs- und Nutzungssteuer von 6 % ab dem 1. April 2016 durch eine Mehrwertsteuer von 10,5 % ersetzt wird, obwohl die kommunale Verkaufs- und Nutzungssteuer von 1 % beibehalten wird und insbesondere Materialien, die für die Produktion eingeführt werden, von der Steuer befreit sind. Damit wird Puerto Rico das erste US-Land sein, das eine Mehrwertsteuer einführt. Zwei Bundesstaaten haben jedoch zuvor eine Form der Mehrwertsteuer als eine Art Unternehmenssteuer anstelle einer Gewerbeertragssteuer und nicht als Ersatz für eine Verkaufs- und Nutzungssteuer eingeführt. ⓘ

Der Staat Michigan hat eine Form der Mehrwertsteuer, die so genannte "Single Business Tax" (SBT), als allgemeine Unternehmenssteuer eingeführt. Es ist der einzige Staat in den Vereinigten Staaten, der eine Mehrwertsteuer verwendet hat. Bei ihrer Verabschiedung im Jahr 1975 ersetzte sie sieben Unternehmenssteuern, darunter die Körperschaftssteuer. Am 9. August 2006 billigte die Legislative von Michigan ein von den Wählern initiiertes Gesetz zur Aufhebung der einheitlichen Unternehmenssteuer, die am 1. Januar 2008 durch die Michigan Business Tax ersetzt wurde. ⓘ

Der Bundesstaat Hawaii erhebt eine allgemeine Verbrauchssteuer (General Excise Tax, GET) in Höhe von 4 % auf das Bruttoeinkommen aller Unternehmen, die im Bundesstaat Hawaii Einkommen erzielen. Der Staat erlaubt es Unternehmen, ihre Steuerlast optional weiterzugeben, indem sie ihren Kunden einen Quasi-Verkaufssteuersatz von 4,166 % in Rechnung stellen. Die Gesamtsteuerlast auf jeden verkauften Artikel ist höher als die 4,166 %, die an der Kasse erhoben werden, da die GET auf einer früheren Stufe der Verkaufskette (z. B. bei Herstellern und Großhändlern) erhoben wurde, wodurch die GET weniger transparent ist als eine Einzelhandelsumsatzsteuer. ⓘ

Diskussionen über eine nationale US-Mehrwertsteuer

Kurz nach dem Amtsantritt von Präsident Richard Nixon im Jahr 1969 wurde weithin berichtet, dass seine Regierung eine bundesweite Mehrwertsteuer in Erwägung zog, deren Einnahmen mit den Regierungen der Bundesstaaten und Kommunen geteilt werden sollten, um deren Abhängigkeit von der Grundsteuer zu verringern und die Bildungsausgaben zu finanzieren. Der ehemalige demokratische Präsidentschaftskandidat für 2020, Andrew Yang, sprach sich für eine nationale Mehrwertsteuer aus, um ein universelles Grundeinkommen zu finanzieren. Eine nationale Mehrwertsteuer nach dem Subtraktionsverfahren, die oft als "Flat Tax" bezeichnet wird, war Teil der Vorschläge vieler Politiker als Ersatz für die Körperschaftssteuer. ⓘ

Die Republikanische Partei schlug in ihrem Strategiepapier "A Better Way - Our Vision for a Confident America" (Ein besserer Weg - Unsere Vision für ein selbstbewusstes Amerika) aus dem Jahr 2016 eine Grenzausgleichssteuer (BAT) vor und befürwortete den Übergang zu einer "destination-based cash flow tax" (DBCFT), teilweise als Ausgleich für das Fehlen einer Mehrwertsteuer in den USA. Im März 2017 zog die Trump-Administration in Erwägung, die BAT als Teil ihres Steuerreformvorschlags aufzunehmen. ⓘ

Vietnam

Die Mehrwertsteuer (VAT) in Vietnam ist eine breit angelegte Verbrauchssteuer, die auf den Mehrwert von Waren und Dienstleistungen erhoben wird, der durch den Prozess der Produktion, des Verkehrs und des Verbrauchs entsteht. Es handelt sich um eine indirekte Steuer auf den Inlandsverbrauch in Vietnam, die landesweit und nicht auf verschiedenen Ebenen wie Bundesstaaten, Provinzen oder Kommunen erhoben wird. Es handelt sich um eine mehrstufige Steuer, die auf jeder Stufe der Produktions- und Vertriebskette erhoben und an den Endverbraucher weitergegeben wird. Sie gilt für die meisten Waren und Dienstleistungen, die für den Gebrauch im Lande gekauft und verkauft werden. Waren, die für den Export verkauft werden, und Dienstleistungen, die an Kunden im Ausland verkauft werden, unterliegen normalerweise nicht der Mehrwertsteuer. ⓘ

Alle Organisationen und Einzelpersonen, die in Vietnam mehrwertsteuerpflichtige Waren und Dienstleistungen herstellen und damit handeln, müssen die Mehrwertsteuer entrichten, unabhängig davon, ob sie in Vietnam ansässig sind oder nicht. ⓘ

Vietnam hat drei Mehrwertsteuersätze: 0 Prozent, 5 Prozent und 10 Prozent. 10 Prozent ist der Standardsatz, der auf die meisten Waren und Dienstleistungen angewandt wird, sofern nichts anderes bestimmt ist. ⓘ

Eine Reihe von Waren und Dienstleistungen können von der Mehrwertsteuer befreit werden. ⓘ

Steuersätze

Länder der Europäischen Union

| Land | Normalsatz (derzeit) | Ermäßigter Satz (derzeit) | Abkürzung | Lokaler Name ⓘ |

|---|---|---|---|---|

| 20% | 10% für Miete für Wohnzwecke, Lebensmittel, Müllabfuhr, die meisten Verkehrsmittel usw. 13% für Pflanzen, lebende Tiere und Tierfutter, Kunst, Wein (wenn direkt vom Winzer gekauft) usw. |

MwSt./USt. | MehrwertSteuer/UmsatzSteuer | |

| 21% | 12% oder 6% (für Lebensmittel oder lebende notwendige Verbrauchsgüter) oder 0% in einigen Fällen | BTW TVA MwSt |

Belasting over de Toegevoegde Waarde Taxe sur la Valeur Ajoutée MehrwertSteuer | |

| 20% | 9% (Hotels) oder 0% | ДДС | Данък Добавена Cтойност | |

| 25% | 13% (seit 1. Januar 2014) bzw. 5% (seit 1. Januar 2013) | PDV . | Porez na Dodanu Vrijednost | |

| 19% | 5% (8% für Taxi- und Busverkehr) | ΦΠΑ | Φόρος Προστιθέμενης Αξίας | |

| 21% | 15% (Lebensmittel, öffentliche Verkehrsmittel) oder 10% (Medikamente, Arzneimittel, Bücher und Babynahrung) | DPH | Daň z Přidané Hodnoty | |

| 25% | 0% | Mütter | Meromsætningsafgift | |

| 20% | 9% | Km | Käibemaks | |

| 24% | 14% (Lebensmittel, Restaurants) oder 10% (Arzneimittel, kulturelle Dienstleistungen und Veranstaltungen, Personenverkehr, Hotels, Bücher und Zeitschriften) | ALV Mütter |

Arvonlisävero (finnisch) Mervärdesskatt (Schwedisch) | |

| 20% | 10% oder 5,5% oder 2,1% | TVA | Taxe sur la Valeur Ajoutée | |

| 19% (Helgoland 0%) | 7% für Lebensmittel (außer Genussmittel), Bücher, Blumen usw., 0% für Briefmarken. (Helgoland immer 0%) | MwSt./USt. | MehrwertSteuer/UmsatzSteuer | |

| 24% (16% auf den Ägäischen Inseln) |

13% (6,5% für Hotels, Bücher und pharmazeutische Produkte) (8% und 4% auf den Inseln der Ägäis) |

ΦΠΑ | Φόρος Προστιθέμενης Αξίας | |

| 27% | 18% (Milch und Milcherzeugnisse, Getreideerzeugnisse, Hotels, Eintrittskarten für Musikveranstaltungen im Freien) oder 5% (pharmazeutische Erzeugnisse, medizinische Geräte, Bücher und Zeitschriften, bestimmte Fleischerzeugnisse, Fernwärme, Heizung aus erneuerbaren Energiequellen, Live-Musik unter bestimmten Bedingungen) oder 0% (Postdienste, medizinische Dienstleistungen, Muttermilch usw.) | ÁFA | Általános Forgalmi Adó | |

| 23% | 13,5% oder 9,0% oder 4,8% oder 0% | CBl MEHRWERTSTEUER |

Cáin Bhreisluacha (Irisch) Value Added Tax (Englisch) | |

| 22% (Livigno 0%) | 10 % (Hotels, Bars, Restaurants und andere touristische Produkte, bestimmte Lebensmittel, Pflanzenschutzmittel und spezielle Arbeiten zur Gebäudesanierung, Versorgungsleistungen für den Hausgebrauch: Strom, Gas zum Kochen und Wasser) oder 4 % (z. B. Grundnahrungsmittel, Tageszeitungen oder Zeitschriften und Bücher, Arbeiten zur Beseitigung von architektonischen Hindernissen, bestimmte Arten von Saatgut, Düngemittel) | IVA | Imposta sul Valore Aggiunto | |

| 21% | 12% oder 0% | PVN | Pievienotās Vērtības Nodoklis | |

| 21% | 9% oder 5% | PVM | Pridėtinės Vertės Mokestis | |

| 17% | 14 % auf bestimmte Weine, 8 % auf öffentliche Versorgungsleistungen oder 3 % auf Bücher und Presse, Lebensmittel (einschließlich Restaurantbesuche), Kinderkleidung, Hotelaufenthalte und öffentliche Verkehrsmittel | TVA MwSt./USt. MS |

Taxe sur la Valeur Ajoutée Mehrwertsteuer/Umsatzsteuer Méiwäert Steier | |

| 18% | 7% oder 5% oder 0% | TVM MEHRWERTSTEUER |

Taxxa tal-Valur Miżjud Mehrwertsteuer | |

| 21% | 9% für besondere Produkt- und Dienstleistungskategorien wie Lebensmittel, Medizin und Kunst.

0% für Produkte und Dienstleistungen, die bereits in anderen Ländern oder Systemen besteuert werden, für verbrauchsteuerpflichtige Waren und für Fisch. |

BTW/Ob | Belasting over de Toegevoegde Waarde/ Omzetbelasting/ Voorbelasting | |

| 23% | 8% oder 5% oder 0% | PTU | Podatek od Towarów i Usług | |

| 23% 22% auf Madeira und 18% auf den Azoren |

13% für verarbeitete Lebensmittel, Dienstleistungen und andere Produkte wie Öl und Diesel, auf Klimaschutz ausgerichtete Waren und Musikinstrumente und 6% für Lebensmittel, landwirtschaftliche Dienstleistungen und andere als wesentlich erachtete Produkte wie landwirtschaftliche Erzeugnisse und öffentliche Verkehrsmittel 12% oder 5% auf Madeira und 9% oder 4% auf den Azoren |

IVA | Imposto sobre o Valor Acrescentado | |

| 19% | 9 % (Lebensmittel und alkoholfreie Getränke) bzw. 5 % (Käufer von neuen Häusern unter besonderen Bedingungen) | TVA | Taxa pe Valoarea Adăugată | |

| 20% | 10% | DPH | Daň z Pridanej Hodnoty | |

| 22% | 9.5% | DDV | Davek na Dodano Vrednost | |

| 21% 7% auf den Kanarischen Inseln (nicht Teil des EU-Mehrwertsteuergebiets) |

10% (10% ab 1. September 2012) oder 4% 3% oder 0% auf den Kanarischen Inseln |

IVA IGIC |

Impuesto sobre el Valor Añadido Allgemeine indirekte kanarische Steuer (Impuesto General Indirecto Canario) | |

| 25% | 12% (z.B. Lebensmittel, Hotels und Restaurants), 6% (z.B. Bücher, Personenbeförderung, kulturelle Veranstaltungen und Aktivitäten), 0% (z.B. Versicherungen, Finanzdienstleistungen, Gesundheitspflege, Zahnpflege, verschreibungspflichtige Medikamente, Immobilien) | MOMS | Mervärdes- och OMSättningsskatt |

Länder außerhalb der Europäischen Union

| Land | Normalsatz (derzeit) | Ermäßigter Satz (derzeit) | Lokaler Name ⓘ |

|---|---|---|---|

| 20% | 6 % (Beherbergungsdienstleistungen) oder 0 % (Postdienstleistungen, medizinische, zahnärztliche und soziale Dienstleistungen) | TVSH = Tatimi mbi Vlerën e Shtuar | |

| 19% | |||

| 4.5% | 1% | IGI = Impost General Indirecte (Allgemeine indirekte Steuer) | |

| 7% | 5 %, die auf die Einfuhr und Lieferung bestimmter Waren (Produkte des Basiskorbs in Anhang I des MwSt.-Codes und landwirtschaftliche Vorleistungen) erhoben werden | ||

| 15% | |||

| 21% | 10,5% oder 0% | IVA = Impuesto al Valor Agregado (Umsatzsteuer) | |

| 20% | 0% | AAH = Avelacvats Arzheqi Hark ԱԱՀ = Ավելացված արժեքի հարկ | |

| 10% | 0% Frische Lebensmittel, medizinische Dienstleistungen, Medikamente und medizinische Geräte, Bildungsdienstleistungen, Kinderbetreuung, Wasser und Kanalisation, staatliche Steuern und Genehmigungen und viele staatliche Abgaben, Edelmetalle, Gebrauchtwaren und viele andere Warenarten. Rabatte für exportierte Waren und GST-besteuerte Unternehmensinputs sind ebenfalls erhältlich | GST = Goods and Services Tax (Waren- und Dienstleistungssteuer) | |

| 18% | 10,5% oder 0% | ƏDV = Əlavə dəyər vergisi | |

| 12% | 12 % oder 0 % (einschließlich, aber nicht beschränkt auf die Ausfuhr von Waren oder Dienstleistungen, Dienstleistungen für ein ausländisches Schiff, das internationale kommerzielle Dienstleistungen erbringt, Verbrauchsgüter für kommerziell betriebene ausländische Schiffe/Luftfahrzeuge, Urheberrechte, usw.) | VAT = Mehrwertsteuer | |

| 5% | 0% (Apotheken und medizinische Dienstleistungen, Straßentransport, Bildungsdienstleistungen, Öl- und Gasderivate, Gemüse und Obst, nationale Ausfuhren) | (MWST.) ضريبة القيمة المضافة | |

| 15% | 4 % für Zulieferer, 4,5 % für ITES, 5 % für Elektrizität, 5,5 % für Baufirmen, usw. | Musok = Mullo songzojon kor মূসক = "মূল্য সংযোজন কর" | |

| 17.5% | VAT = Mehrwertsteuer | ||

| 20% | 10% oder 0,5% | ПДВ = Падатак на дададзеную вартасьць | |

| 12.5% | |||

| 18% | |||

| 13% | IVA = Impuesto al Valor Agregado (Umsatzsteuer) | ||

| 17% | PDV = Porez na dodanu vrijednost | ||

| 12% | |||

| 20% (IPI) + 19% (ICMS) Durchschnitt + 3% (ISS) Durchschnitt | 0% | *IPI - 20% = Imposto sobre produtos industrializados (Steuer auf Industrieerzeugnisse) - Bundessteuer ICMS - 17 bis 25% = Imposto sobre circulação e serviços (Steuer auf Vermarktung und Dienstleistungen) - Staatssteuer ISS - 2 bis 5% = Imposto sobre serviço de qualquer natureza (Steuer auf jede Dienstleistung) - Stadtsteuer | |

| 18% | |||

| 18% | |||

| 10% | |||

| 19.25% | |||

| 5% + 0-10% HST (GST + PVAT) | 5%/0% | GST = Goods and Services Tax (Waren- und Dienstleistungssteuer), TPS = Taxe sur les produits et services (Steuer auf Produkte und Dienstleistungen); HST = Harmonisierte Verkaufssteuer, TVH = Taxe de vente harmonisée (Harmonisierte Verkaufssteuer) | |

| 15% | |||

| 19% | |||

| 18% | |||

| 19% | IVA = Impuesto al Valor Agregado (Umsatzsteuer) | ||

| 13% | 9% für Lebensmittel, Druckerzeugnisse und Haushaltsbrennstoffe; 6% für Dienstleistungen; oder 3% für Nicht-Mehrwertsteuer | 增值税 (zēng zhí shuì) | |

| 19% | IVA = Impuesto al Valor Agregado (Umsatzsteuer) | ||

| 13% | |||

| 16% | |||

| 15% | |||

| 18% | 12% oder 0% | ITBIS = Impuesto sobre Transferencia de Bienes Industrializados y Servicios | |

| 12% | 0% | IVA = Impuesto al Valor Agregado (Umsatzsteuer) | |

| 14% (15% auf Kommunikationsdienstleistungen) | Mehrwertsteuer = Value Added Tax (الضريبة على القيمة المضافة) | ||

| 13% | IVA = Impuesto al Valor Agregado o "Impuesto a la Transferencia de Bienes Muebles y a la Prestación de Servicios" | ||

| 15% | |||

| 15% | VAT = Mehrwertsteuer | ||

| 25% | MVG = Meirvirðisgjald | ||

| 15% | 0% | VAT = Mehrwertsteuer | |

| 18% | |||

| 15% | VAT = Mehrwertsteuer | ||

| 18% | 0% | DGhG = Damatebuli Ghirebulebis gadasakhadi დღგ = დამატებული ღირებულების გადასახადი | |

| 15% | VAT = Mehrwertsteuer plus Nationale Krankenversicherungsabgabe (NHIL; 2,5%) | ||

| 15% | |||

| 12% | IVA = Impuesto al Valor Agregado (Umsatzsteuer) | ||

| 18% | |||

| 15% | |||

| 16% | 0% | VAT = Mehrwertsteuer | |

| 10% | |||

| 15% (4% zusätzlich zur Tourismussteuer) | Mehrwertsteuer = Impuesto Sobre Ventas | ||

| 24% | 11% | VSK, VASK = Virðisaukaskattur | |

| 5.5% | 5.5% | VAT = Mehrwertsteuer | |

| 11% | 11%, 0% für Grundnahrungsmittel, medizinische Dienstleistungen, Finanzdienstleistungen, Bildung und auch Versicherungen | PPN = Pajak Pertambahan Nilai | |

| 9% | VAT = Value Added Tax (مالیات بر ارزش افزوده) | ||

| 20% | |||

| 17% (0% in Eilat) | 0% (Obst und Gemüse, touristische Dienstleistungen für ausländische Bürger, geistiges Eigentum, Diamanten, Flüge und Vermietung von Wohnungen) | Ma'am = מס ערך מוסף, מע "מ | |

| 18% | |||

| 12.5% | |||

| 10% | 8% (Lebensmittel) | shōhizei (消費税) ("Verbrauchssteuer") | |

| 5% | 0% | GST = Goods and Services Tax (Waren- und Dienstleistungssteuer) | |

| 16% | GST = Waren- und Verkaufssteuer | ||

| 12% | ҚCҚ = Қосылған құнға салынатын салық (Kasachisch) VAT = Mehrwertsteuer | ||

| 16% | |||

| 20% | |||

| 10% | |||

| 11% | TVA = Mehrwertsteuer (Taxe sur la valeur ajoutée) | ||

| 14% | |||

| 7.7% | 3,8% (Beherbergungsdienstleistungen) oder 2,5% | MWST = Mehrwertsteuer | |

| 20% | |||

| 16.5% | |||

| 6% | 0% für frische Lebensmittel, Bildung, Gesundheit, öffentliche Verkehrsmittel und Medikamente. Die Sales and Services Tax (SST) wurde von der malaysischen Regierung am 1. September 2018 wieder eingeführt, um die Goods and Services Tax (GST) zu ersetzen, die erst gut drei Jahre zuvor, am 1. April 2015, eingeführt worden war. | SST = Sales and Services Tax (Verkaufs- und Dienstleistungssteuer) CJP = Cukai Jualan dan Perkhidmatan GST = Goods and Services Tax (Waren- und Dienstleistungssteuer) (Malaysia) | |

| 6% | 0% | GST = Waren- und Dienstleistungssteuer (Regierungssteuer) | |

| 18% | |||

| 14% | |||

| 15% | VAT = Mehrwertsteuer | ||

| 16% | 0% auf Bücher, Lebensmittel und Medikamente. | IVA = Impuesto al Valor Agregado (Umsatzsteuer) | |

| 20% | 8%, 5% oder 0% | TVA = Taxa pe Valoarea Adăugată | |

| 19.6% | 5.6% | TVA = Mehrwertsteuer (Taxe sur la valeur ajoutée) | |

| 10% | 0% | VAT = Нэмэгдсэн өртгийн албан татвар | |

| 21% | 7% | PDV = Porez na dodatu vrijednost | |

| 20% | TVA = Taxe sur Valeur Ajoutée (الضريبة على القيمة المضافة) | ||

| 17% | |||

| 15% | 0% | VAT = Mehrwertsteuer | |

| 13% | 0% | VAT = Mehrwertsteuer | |

| 15% | 0% (gespendete Waren und Dienstleistungen, die von gemeinnützigen Organisationen verkauft werden, Finanzdienstleistungen, Mietzahlungen für Wohnimmobilien, Lieferung von Edelmetallen und Strafzinsen). | GST = Goods and Services Tax (Waren- und Dienstleistungssteuer) | |

| 15% | |||

| 19% | |||

| 7.5% | |||

| 5% | |||

| 18% | 5% oder 0% | ДДВ = Данок на додадена вредност, DDV = Danok na dodadena vrednost | |

| 25% | 15% (Lebensmittel), 12% (öffentliche Verkehrsmittel, Hotel, Kino) und 0% für Elektroautos (bis 2018) | MVA = Merverdiavgift (bokmål) oder meirverdiavgift (nynorsk) (informell Mütter) | |

| 17% | 1% oder 0% | GST = Allgemeine Verkaufssteuer | |

| 16% | VAT = Mehrwertsteuer | ||

| 7% | 0% | ITBMS = Impuesto de Transferencia de Bienes Muebles y Servicios | |

| 10% | |||

| 10% | 5% | IVA = Allgemeine Umsatzsteuer (Impuesto al Valor Agregado) | |

| 18% | IGV - 16% = Impuesto General a la Ventas IPM - 2% Impuesto de Promocion Municipal | ||

| 12% | 6% auf Mineralölerzeugnisse, Strom- und Wasserdienstleistungen 0% für Senioren (alle über 60 Jahre) auf Medikamente, Arzthonorare, ärztliche und zahnärztliche Leistungen, Transportkosten, Eintrittsgelder in Theatern und Vergnügungszentren sowie Beerdigungs- und Bestattungsleistungen nach dem Tod des Senioren |

RVAT = Reformierte Mehrwertsteuer, lokal bekannt als Karagdagang Buwis / Dungag nga Buhis | |

| 16% | |||

| 20% | 10% (Grundnahrungsmittel, Waren für Kinder und medizinische Produkte) oder 0% | НДС = Налог на добавленную стоимость, NDS = Nalog na dobavlennuyu stoimost' | |

| 18% | 0% | MEHRWERTSTEUER = Mehrwertsteuer | |

| 17% | VAT = Mehrwertsteuer | ||

| 15% | |||

| 15% | |||

| 15% | ضريبة القيمة المضافة (VAT) | ||

| 18% | |||

| 20% | 10% oder 0% | ПДВ = Порез на додату вредност, PDV = Porez na dodatu vrednost | |

| 15% | |||

| 15% | |||

| 7% | Anhebung von 5 % auf 7 % im Jahr 2007. Soll bis 2024 von 7% auf 9% angehoben werden. | GST = Goods and Services Tax (Waren- und Dienstleistungssteuer) | |

| 15% | 0% auf Grundnahrungsmittel wie z.B. Brot, zusätzlich auf Waren, die nicht zu Erwerbszwecken gespendet werden; auf Waren oder Dienstleistungen, die für Bildungszwecke verwendet werden, wie z.B. Schulcomputer; auf Mitgliedsbeiträge zu einer Arbeitnehmerorganisation (z.B. Gewerkschaftsbeiträge); und auf die Miete eines Hauses, die ein Mieter an einen Vermieter zahlt. | VAT = Mehrwertsteuer; BTW = Belasting op toegevoegde waarde | |

| 10% | 0% (Grundnahrungsmittel) | VAT = bugagachise (Koreanisch: 부가가치세; Hanja: 附加價値稅) | |

| 12% | 0% | Die Mehrwertsteuer (VAT = Valued Added Tax) ist in Sri Lanka seit 2001 in Kraft. Im Haushalt 2001 wurden die Steuersätze von zuvor 20 %, 12 % und 0 % auf 12 % und 0 % geändert. | |

| 17% | |||

| 7.7% | 3,7% (Hotelgewerbe) und 2,5% (Grundnahrungsmittel, Bücher, Zeitungen, medizinische Versorgung) | MWST = Mehrwertsteuer, TVA = Taxe sur la valeur ajoutée, IVA = Imposta sul valore aggiunto, TPV = Taglia sin la Plivalur | |

| 5% | 營業稅 (Gewerbesteuer) / 加值型營業稅 (Mehrwertsteuersatz) | ||

| 20% | |||

| 18% | |||

| 10% | 7% | VAT = Mehrwertsteuer, ภาษีมูลค่าเพิ่ม | |

| 18% | |||

| 15% | |||

| 12.5% | 0% | ||

| 18% | TVA = Taxe sur la Valeur Ajoutée آداء على القيمة المضافة | ||

| 18% | 8% oder 1% | KDV = Katma değer vergisi | |

| 15% | |||

| 18% | |||

| 20% | 7% oder 0% | ПДВ = Податок на додану вартість, PDV = Podatok na dodanu vartist'. | |

| 5% | ضريبة القيمة المضافة | ||

| 20% 0% in Guernsey und Gibraltar (nicht Teil des EU-Mehrwertsteuergebiets) |

5 % für Haushaltsenergie/Isolierung/Renovierung, Damenhygieneprodukte, Kindersitze und Mobilitätshilfen und 0 % für lebensnotwendige Güter - Grundnahrungsmittel, Wasser, verschreibungspflichtige Medikamente, medizinische Geräte und medizinische Versorgung, öffentliche Verkehrsmittel, Kinderkleidung, Bücher und Zeitschriften. Außerdem 0 % für den Neubau von Gebäuden (aber Normalsatz für Abriss, Umbau, Renovierung usw.) und 5 % für Gastgewerbe, Ferienunterkünfte und Attraktionen bis zum 12. Januar 2021. | MEHRWERTSTEUER

TAW = Value Added Tax (Mehrwertsteuer) Treth Ar Werth (Walisisch) | |

| 22% | 18% oder 0% | IVA = Impuesto al Valor Agregado (Umsatzsteuer) | |

| 20% | QQS = Qoʻshilgan qiymat soligʻi | ||

| 13% | |||

| 10% | 5% oder 0% | GTGT = Giá Trị Gia Tăng | |

| 12% | 11% | IVA = Impuesto al Valor Agregado (Umsatzsteuer) | |

| 16% | |||

| 15% |

Mehrwertsteuerfreie Länder und Gebiete

Ab Januar 2022 bleiben die aufgeführten Länder und Gebiete mehrwertsteuerfrei. ⓘ

| Land | Anmerkungen ⓘ |

|---|---|

| Britisches Überseeterritorium | |

| Britisches Überseeterritorium | |

| Britisches Überseeterritorium | |

| Britisches Überseeterritorium | |

| Britisches Überseeterritorium | |

| Britisches Überseeterritorium | |

| — | |

| Britisches Überseeterritorium | |

| — | |

| Britisches Überseeterritorium | |

| Britisches Überseeterritorium | |

| Britische Kronabhängigkeit | |

| Sonderverwaltungszone von China | |

| — | |

| MEHRWERTSTEUER | |

| — | |

| Sonderverwaltungszone von China | |

| — | |

| — | |

| — | |

| Britisches Überseeterritorium | |

| — | |

| — | |

| — | |

| — | |

| Britisches Überseeterritorium | |

| Britisches Überseeterritorium | |