Mineralölsteuer

| Teil einer Serie über ⓘ |

| Steuern |

|---|

|

| Ein Aspekt der Steuerpolitik |

|

|

Eine Kraftstoffsteuer (auch bekannt als Benzin- oder Gassteuer oder als Kraftstoffsteuer) ist eine Verbrauchssteuer, die auf den Verkauf von Kraftstoff erhoben wird. In den meisten Ländern wird die Kraftstoffsteuer auf Kraftstoffe erhoben, die für den Verkehr bestimmt sind. Kraftstoffe, die für den Antrieb landwirtschaftlicher Fahrzeuge verwendet werden, und/oder Heizöl, das dem Dieselkraftstoff ähnlich ist, werden mit einem anderen, in der Regel niedrigeren Satz besteuert. Die Einnahmen aus der Kraftstoffsteuer werden häufig für Verkehrsprojekte verwendet oder verpfändet, so dass die Kraftstoffsteuer von vielen als Benutzungsgebühr angesehen wird. In anderen Ländern ist die Kraftstoffsteuer eine allgemeine Einnahmequelle. Manchmal wird die Kraftstoffsteuer auch als Ökosteuer zur Förderung der ökologischen Nachhaltigkeit eingesetzt. Kraftstoffsteuern werden von staatlichen Stellen wie dem Internal Revenue Service häufig als regressive Steuern betrachtet. ⓘ

Rolle in der Energiepolitik

Die Besteuerung von Kraftstoffen im Verkehrswesen wird als Mittel zur Verringerung der Umweltverschmutzung und der möglichen globalen Erwärmung sowie zur Energieeinsparung befürwortet. Höhere Steuern auf fossile Brennstoffe machen Benzin genauso teuer wie andere Brennstoffe, z. B. Erdgas, Biodiesel oder Elektrobatterien, was sich für den Verbraucher in Form von Inflation auswirkt, da die Transportkosten für die Beförderung von Waren im ganzen Land steigen. ⓘ

Die Befürworter sprechen sich dafür aus, dass Autos für die von ihnen genutzten Straßen zahlen sollten, und argumentieren, dass die Nutzersteuer nicht auf Nahverkehrsprojekte angewendet werden sollte. ⓘ

Der Zwischenstaatliche Ausschuss für Klimaänderungen, die Internationale Energieagentur, der Internationale Währungsfonds und die Weltbank haben die Regierungen aufgefordert, die Benzinsteuern zu erhöhen, um die sozialen und ökologischen Kosten des Benzinverbrauchs zu bekämpfen. ⓘ

Steuersätze

Die internationalen Zapfsäulenpreise für Diesel und Benzin werden von mehreren Websites verfolgt, darunter Bloomberg L.P. Die Preisunterschiede spiegeln vor allem Unterschiede in der Steuerpolitik wider. ⓘ

Eine Nature-Studie hat gezeigt, dass die Benzinsteuern im Zeitraum 2003-2015 zwar in mehr Ländern erhöht als gesenkt wurden, die durchschnittliche Benzinsteuer weltweit jedoch aufgrund des höheren Verbrauchs in den Niedrigsteuerländern gesunken ist. ⓘ

Asien

China

Von den zwanzig Ländern mit den höchsten CO2-Emissionen hat China im Zeitraum 2003-2015 die Benzinsteuern am stärksten erhöht. ⓘ

In China ist die Kraftstoffsteuer ein sehr umstrittenes Thema. Die Bemühungen des Staatsrats, eine Kraftstoffsteuer einzuführen, um das Nationale Fernstraßensystem zu finanzieren, sind beim Nationalen Volkskongress auf starken Widerstand gestoßen, vor allem aus Sorge um die Auswirkungen auf die Landwirte. Dies war einer der seltenen Fälle, in denen der Gesetzgeber seine Befugnisse geltend gemacht hat. ⓘ

Hongkong

Nachstehend eine Liste der Kraftstoffsteuersätze für verschiedene Kraftstoffe in Hongkong:

- Flugbenzin: HK$6,51

- Leichtes Dieselöl: HK$2,89

- Verbleites Benzin: HK$6,82

- Unverbleites Benzin: HK$6,06

- Diesel mit extrem niedrigem Schwefelgehalt: HK$2,89

- Euro V-Diesel: HK$0 ⓘ

Singapur

Im Folgenden finden Sie eine Liste der Kraftstoffsteuersätze für verschiedene Kraftstoffe in Singapur:

- Benzin mit 98 Oktan und mehr: S$0,79 pro Liter

- Benzin mit 92 bis 95 Oktan: S$0,66 pro Liter ⓘ

Indien

In Indien variiert die Preisgestaltung von Kraftstoff je nach Bundesstaat, obwohl die zentralen Steuern immer noch Teil des Kraftstoffpreises sind. Die Steuern der Zentralregierung und der Bundesstaaten machen fast die Hälfte des Tankstellenpreises für Benzin aus. Die Zentralregierung erhebt verschiedene Steuern, die sich auf etwa 10-20 % des Endpreises belaufen. Die Steuern der Bundesstaaten variieren, machen aber im Durchschnitt etwa 17-20 % des Endpreises aus. Infolgedessen gehen etwa 50-60 % der Kosten für die Pumpe in Form verschiedener Steuern an die Regierung. ⓘ

In Delhi zum Beispiel beträgt der Benzinpreis am 18. Februar 2021 ₹89,54 (1,20 US$) pro Liter. Davon gehen ₹32,98 (43¢ US) an die indische Zentralregierung in Form von Verbrauchs- und Zollsteuern. 19,32 ₹ (25¢ US) werden von der Regierung des Bundesstaates in Form von Verkaufs- und Einreisesteuer erhoben. Insgesamt werden also ₹52,30 (69¢ US) durch verschiedene Steuern erhoben (was etwa 58 % des Gesamtpreises ausmacht). ⓘ

Israel

In Israel beträgt die Steuer auf Kraftstoff 1,35 USD pro Liter, einschließlich der direkten Kraftstoffsteuer und der Mehrwertsteuer. Dies macht insgesamt 78 % des gesamten Tankstellenpreises aus. ⓘ

Europa

Die Kerosinsteuer kann in der gesamten Europäischen Union auf Inlandsflügen und zwischen den Mitgliedstaaten gemäß der Energiebesteuerungsrichtlinie von 2003 erhoben werden. ⓘ

Frankreich

Im Jahr 2017 betrug die Verbrauchssteuer auf Benzin 0,651 € pro Liter (die regionalen Preise schwankten zwischen 0,407 € und 0,6682 €). Bei einem Mehrwertsteuersatz von 20 % betrug der Anteil der Steuern am Gesamtpreis von Benzin 63,9 %. Die Verbrauchssteuer auf Dieselkraftstoff betrug 0,531 € pro Liter (0,5307 € bis 0,5631 €). Zusammen mit der Mehrwertsteuer von 20 % entfielen 59,3 % der Gesamtkosten für Dieselkraftstoff auf Steuern. ⓘ

Mineralölerzeugnisse, die für die Verwendung durch Flugzeuge im gewerblichen Luftverkehr außerhalb des Zollgebiets des französischen Festlands bestimmt sind, sind von allen Zöllen und inländischen Steuern befreit. Kürzlich hat eine Erhöhung der Dieselkraftstoffsteuer um 23 % zu schweren Protesten in französischen Großstädten geführt, die Störungen und Schäden hinterließen. Vor den Protesten rechnete die französische Regierung damit, sowohl die Benzin- als auch die Dieselsteuer zu erhöhen, bis beide im Jahr 2022 0,78 € pro Liter erreichen. ⓘ

Deutschland

In Deutschland beträgt die Kraftstoffsteuer 0,4704 € pro Liter für schwefelarmen Diesel und 0,6545 € pro Liter für herkömmliches bleifreies Benzin, zuzüglich der Mehrwertsteuer (19 %) auf den Kraftstoff selbst und der Kraftstoffsteuer. Daraus ergeben sich Preise von 1,12 € pro Liter (4,24 €/US gal; 5,09 €/imp gal) für schwefelarmen Diesel und 1,27 € pro Liter (4,81 €/US gal; 5,77 €/imp gal) für bleifreies Benzin (Dezember 2019). ⓘ

Niederlande

Der Verkauf von Kraftstoffen wird in den Niederlanden mit einer Verbrauchssteuer belegt. Seit 2015 beträgt die Verbrauchssteuer auf Benzin 0,766 EUR pro Liter, auf Diesel 0,482 EUR pro Liter und auf Flüssiggas 0,185 EUR pro Liter. Die Kraftstoffsteuer betrug 2007 0,684 € pro Liter (2,59 €/US gal; 3,11 €/imp gal). Hinzu kommt eine Mehrwertsteuer von 21 % auf den gesamten Kraftstoffpreis, womit die niederländischen Steuern zu den höchsten der Welt gehören. Insgesamt machen die Steuern 68,84 % des Gesamtpreises für Benzin und 56,55 % des Gesamtpreises für Diesel aus. Die 1995 vom damaligen Ministerpräsidenten Wim Kok um 25 Gulden (0,11 €) angehobene Verbrauchssteuer, das Kok-Viertel (0,08 € pro Liter Benzin und 0,03 € pro Liter Diesel), wird nun vom zweiten Kabinett Balkenende speziell für den Straßenbau und die Instandhaltung von Straßen und öffentlichen Verkehrsmitteln verwendet. ⓘ

Norwegen

Kraftstoffe werden mit einer Straßenbenutzungssteuer und einer CO2-Steuer besteuert. Die Straßenbenutzungssteuer auf Benzin beträgt 4,62 NOK pro Liter und die CO2-Steuer auf Benzin 0,88 NOK pro Liter. Die Straßenbenutzungsgebühr für Autodiesel beträgt 3,62 NOK pro Liter Mineralöl und 1,81 NOK pro Liter Biodiesel. Die CO2-Steuer auf Mineralöl beträgt 0,59 NOK pro Liter. ⓘ

Polen

In Polen wird die Hälfte des Endverbraucherpreises, der an einer Tankstelle erhoben wird, für drei verschiedene Steuern verwendet:

- akcyza (d.h. Verbrauchssteuer)

- opłata paliwowa (Kraftstoffsteuer)

- Mehrwertsteuer "VAT" in Höhe von 23 % (aus der Zusammenfassung von akcyza und opłata paliwowa und dem Benzinpreis)

Die Verbrauchs- und Kraftstoffsteuer wird von der Europäischen Kommission gesetzlich vorgeschrieben und kann daher in keinem EU-Land niedriger sein. In Polen ist sie jedoch noch höher als dieser EU-Mindestwert, eine Politik, die vom früheren Finanzminister verfolgt wurde. ⓘ

Russland

Steuer auf die Gewinnung von Bodenschätzen (2008-2009):

- Öl: schwankt zwischen 1000 RUR/t und 13800 RUR/t; mittlerer MRET 3000 RUR/t (0,058 €/l = 0,284 $/gal).

- Erdgas: 147 RUR/1000m³ (4 €/1000m³).

- Petroleumgas: keine ⓘ

Verbrauchssteuer auf Kraftstoffe 2008-2009:

- RON >80: 3629 RUR/t. (0,071 €/l = 0,343 $/US gal)

- RON <=80: 2657 RUR/t. (0,052 €/l = 0,251 $/US ⓘ

Auf andere Kraftstoffe (wie Avia-Benzin, Düsentreibstoff, Schweröl, Erdgas und Autogas) wird keine Verbrauchssteuer erhoben. ⓘ

Mehrwertsteuer - 18% auf Kraftstoff und Steuern. ⓘ

Der volle Steuersatz liegt bei 55 % der Kraftstoffpreise (Ministerium für Industrie und Energie, 2006). ⓘ

Schweden

Die Kraftstoffsteuer in Schweden umfasst eine Kohlenstoffsteuer und eine Energiesteuer. Die Gesamtsteuer (einschließlich Mehrwertsteuer) beträgt ab dem 1. Juli 2018 8,425 kr pro Liter Benzin und 7,425 kr pro Liter Diesel. ⓘ

Vereinigtes Königreich

Seit dem 23. März 2011 beträgt der britische Steuersatz für die Kraftstoffe unverbleites Benzin, Diesel, Biodiesel und Bioethanol 0,5795 £ pro Liter (2,63 £/imp gal; 2,19 £/US gal). ⓘ

Auf den Kraftstoffpreis und die Steuer wird außerdem eine Mehrwertsteuer von 20 % erhoben. Außerdem wird eine zusätzliche Kraftfahrzeugsteuer erhoben, die sich nach dem theoretischen CO2-Ausstoß eines Fahrzeugs pro Kilometer richtet und unabhängig von der tatsächlich verbrauchten Kraftstoffmenge erhoben wird. ⓘ

Diesel, der von Landwirten und Baufahrzeugen verwendet wird, ist rot gefärbt (Red Diesel) und unterliegt einer deutlich geringeren Steuer, die derzeit 0,1133 £ pro Liter (0,515 £/imp gal; 0,429 £/US gal) beträgt. ⓘ

Flugzeugtreibstoff für die internationale Luftfahrt ist zollfrei und unterliegt keiner Mehrwertsteuer. ⓘ

Nord-Amerika

Kanada

Die Kraftstoffsteuern in Kanada können von Ort zu Ort sehr unterschiedlich sein. Im Durchschnitt wird etwa ein Drittel des Gesamtpreises für Benzin an der Tankstelle versteuert. Die Verbrauchssteuern auf Benzin und Diesel werden sowohl von den Bundes- und Provinzregierungen als auch von einigen ausgewählten Gemeinden (Montreal, Vancouver und Victoria) erhoben; die kombinierten Verbrauchssteuern reichen von 16,2 ¢/L (73,6 ¢/imperial gal)) im Yukon bis zu 30,5 ¢/L ($1,386/imperial gal) in Vancouver. Außerdem erheben die Bundesregierung und einige Provinzregierungen (Neufundland und Labrador, Neuschottland und Quebec) zusätzlich zum Einzelhandelspreis und den Verbrauchssteuern eine Verkaufssteuer (GST und PST). ⓘ

Vereinigte Staaten

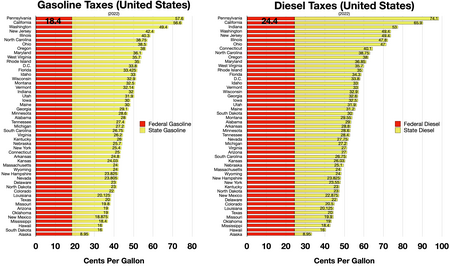

Der erste US-Bundesstaat, der eine Benzinsteuer einführte, war Oregon im Jahr 1919. Die Bundesstaaten Colorado, North Dakota und New Mexico folgten kurz darauf. Bis 1929 hatten alle 48 Bundesstaaten eine Art von Benzinsteuer eingeführt. Heute sind die Kraftstoffsteuern in den Vereinigten Staaten von Staat zu Staat unterschiedlich. Die Bundesverbrauchssteuer auf Benzin beträgt 18,4 Cent pro US-Gallone (4,9 ¢/L) und 24,4 Cent pro US-Gallone (6,4 ¢/L) für Dieselkraftstoff. Im Durchschnitt (Stand: Juli 2016) werden auf Benzin 29,78 Cent und auf Diesel 29,81 Cent an staatlichen und lokalen Steuern erhoben, so dass die durchschnittliche Kraftstoffsteuer in den USA insgesamt 48,18 Cent pro US-Gallone (12,73 ¢/L) für Benzin und 54,21 Cent pro US-Gallone (14,32 ¢/L) für Diesel beträgt. ⓘ

Die Zahlen zu den staatlichen und lokalen Steuern umfassen sowohl feste Steuern pro Gallone als auch Steuern mit variablem Satz, die beispielsweise als Prozentsatz des Verkaufspreises erhoben werden. Bei den Kraftstoffsteuern auf Staatsebene erheben neunzehn Bundesstaaten und der District of Columbia Steuern mit variablem Steuersatz in irgendeiner Form. In den anderen 31 Bundesstaaten ist der Steuersatz pro Gallone nicht an die Inflation, die Gaspreise oder andere Faktoren gekoppelt, und der Steuersatz wird nur per Gesetz geändert. Im Juli 2016 hatten einundzwanzig Staaten zehn Jahre oder länger keine Erhöhung ihrer Benzinsteuer pro Gallone vorgenommen. ⓘ

Da die Kraftstoffsteuer allgemein als "Straßenbenutzungssteuer" bezeichnet wird und die Verwendung im Gelände, in der Landwirtschaft, in der Schifffahrt usw. ausgenommen ist, erheben die Staaten eine Steuer auf gewerbliche Betreiber, die durch ihren Staat fahren, als ob der verwendete Kraftstoff dort gekauft worden wäre, wo auch immer der Kraftstoff gekauft wird. Die meisten gewerblichen Lkw-Fahrer haben einen Vertreter, der den erforderlichen Papierkram erledigt: Es wird angegeben, wie viel Steuer in jedem Staat erhoben wurde, wie viel an jeden Staat hätte gezahlt werden müssen, die Nettosteuer für jeden Staat und die kombinierte Nettosteuer für alle Staaten, die der Fahrer von seinem Heimatstaat, in dem er seine Unterlagen einreicht, zu zahlen oder zu erstatten hat. Der Betreiber führt die Unterlagen mit sich, die die Einhaltung der Vorschriften belegen. Die Mitgliedsstaaten, die US-Bundesstaaten und die Provinzen von Kalifornien, übermitteln sich gegenseitig die Angaben zu den Steuererklärungen und rechnen ihre Nettosteuersalden untereinander ab, entweder durch eine einzige Übermittlung über eine von der IFTA eingerichtete und von Morgan Stanley betriebene Clearingstelle oder durch separate Überweisungen an die anderen Mitgliedsstaaten. ⓘ

Ozeanien

Australien

Das australische Kraftstoffsteuersystem ist dem kanadischen sehr ähnlich, da es sowohl eine feste als auch eine variable Steuer enthält, unterscheidet sich jedoch in Bezug auf Ausnahmen, einschließlich Steuergutschriften und bestimmte verbrauchssteuerfreie Kraftstoffe. ⓘ

Seit Oktober 2018 beträgt die Kraftstoffsteuer in Australien 0,412 A$ pro Liter für Benzin und Diesel mit extrem niedrigem Schwefelgehalt (herkömmlicher Diesel wird mit 0,412 A$ pro Liter besteuert) und die Verbrauchssteuer für LPG beträgt 0,282 $ pro Liter. Seit 2000 kommt zur Kraftstoffsteuer noch die GST (Waren- und Dienstleistungssteuer) hinzu, und seit 2015 fließt die zweimal jährlich berechnete Inflation, der Verbraucherpreisindex (CPI), in die Kraftstoffsteuer ein. ⓘ

Neuseeland

Die Kraftstoffsteuern in Neuseeland gelten als Verbrauchssteuer, die von der neuseeländischen Zollbehörde auf ins Land eingeführte Sendungen erhoben wird. Eine Aufschlüsselung der Kraftstoffsteuern wird vom Ministerium für wirtschaftliche Entwicklung veröffentlicht. Die Verbrauchssteuer beläuft sich zum 1. August 2012 auf 50,524 Cent pro Liter (NZ $2,30/imp gal; $1,91/US gal auf Benzin. Zusätzlich wird ein Beitrag von 9,9 Cent pro Liter (45 ¢/imp gal; 37 ¢/US gal) auf das nationale Konto der Accident Compensation Corporation für Kraftfahrzeuge eingezahlt. Die Ethanolkomponente von Biobenzin unterliegt derzeit keiner Verbrauchssteuer. Dies sollte im Jahr 2012 überprüft werden. Diesel wird an der Zapfsäule nicht besteuert, aber Straßenbenutzer mit Fahrzeugen über 3,5 Tonnen zulässigem Gesamtgewicht und alle Fahrzeuge, die nicht ausschließlich mit einer Kombination aus Benzin, LPG oder CNG betrieben werden, müssen stattdessen die Straßenbenutzungsgebühr entrichten. Die Goods and Services Tax (15 %) wird dann auf den Gesamtwert der Ware und die verschiedenen Steuern erhoben. Am 25. Juli 2007 kündigte die Verkehrsministerin Annette King an, dass ab dem 1. Juli 2008 alle eingenommenen Kraftstoffsteuern an das Nationale Landverkehrsprogramm abgetreten werden. ⓘ

Afrika

Süd-Afrika

Südafrika erhebt im Dezember 2020 eine Kraftstoffsteuer pro Liter (bleifrei, 93 Oktan, im Inland), die sich aus der Kraftstoffabgabe (R3,37), der Straßenunfallfondsabgabe (R1,93), den Nebenkosten (R3,12) und dem Kraftstoffgrundpreis (R5,81) zusammensetzt und insgesamt 14,23 R beträgt. (R = Südafrikanischer Rand (ZAR) ~ R15 pro US$ im Dezember 2020) ⓘ

Geschichte

Es handelt sich um eine sehr alte Steuer, die seit langer Zeit erhoben wird. Als Vorläufer wurde 1879 der „Petroleumszoll“ eingeführt. Im Jahr 1930 ersetzte die Mineralölsteuer den Petroleumszoll. Die Einnahmen daraus waren damals noch zweckgebunden für den Straßenunterhalt. Seit 1939 wird auch Dieselöl besteuert, seit 1960 (zu einem reduzierten Satz) auch Heizöl. ⓘ

Allgemeines

Die Mineralölsteuer belastet unter anderem den motorisierten Individualverkehr, die Eisenbahn (soweit nicht elektrisch betrieben), die Allgemeine Luftfahrt und den Lkw-Verkehr, nicht dagegen den internationalen Luftverkehr: Dessen Treibstoffe sind in den meisten Ländern steuerfrei. Vorschläge bzw. Versuche, eine supranationale Kerosinsteuer – zum Beispiel zugunsten der Vereinten Nationen – einzuführen, scheiterten bislang. ⓘ

Die Nutzer des Straßennetzes sollen mittels Mineralölsteuer die Kosten für Bau und Erhaltung des Straßennetzes zahlen („Verursacherprinzip“); außerdem sollen externe Kosten, die durch den Straßenverkehr entstehen, internalisiert werden. Eine Studie des Umweltbundesamtes (UBA) ermittelte 2007 für Deutschland externe Kosten von etwa 3 ct pro gefahrenem Kilometer. Darin enthalten sind Kosten, die nur schwer zu quantifizieren sind bzw. die nur fallweise anfallen. Zum Beispiel wurden Lärmkosten berechnet; diese können nur anfallen, wenn der Lärm eines Autos tatsächlich Dritte erreicht (Lärm-Immission, Lärmbelästigung). ⓘ

Es ist allerdings ein schwieriges und komplexes Unterfangen, sämtliche gesellschaftliche Kosten des Straßenverkehrs zu ermitteln. ⓘ

EU-Regelung

Die EU schreibt ihren Mitgliedsländern seit dem 1. Januar 2004 Mindest-Mineralölsteuersätze vor (Richtlinie 2003/96/EG zur Restrukturierung der gemeinschaftlichen Rahmenvorschriften zur Besteuerung von Energieerzeugnissen und elektrischer Energie, EU-Energiesteuerrichtlinie). ⓘ

Ungleichbehandlung

Energie- und Mineralölsteuer führen eine steuerliche Ungleichbehandlung von Benzin und Diesel ein, dies wird von den Medien in Deutschland und Österreich häufig als Dieselprivileg bezeichnet (Vergleich der Energiesteuersätze 2007 (Deutschland), Mineralölsteuer (Österreich)). In Deutschland wurden dadurch im Zeitraum von 1990 bis 2015 Dieselfahrzeuge im Vergleich zu Benzinfahrzeugen um ca. 254 Mrd. Euro geringer besteuert. Im Gegenzug werden Fahrzeuge mit Dieselmotor mit einer nach Hubraum gestaffelten, höheren Kfz-Steuer belegt. Dies führt dazu, dass sich der höhere Anschaffungspreis eines Dieselfahrzeugs erst ab einer gewissen Jahresfahrleistung amortisiert. ⓘ

Nationale Regelungen

- das Energiesteuergesetz (Deutschland) regelt die Mineralölsteuer in Deutschland

- die Mineralölsteuer in Österreich

- die Mineralölsteuer in der Schweiz ⓘ